加拿大央行将利率下調25個基點至4.50%,并暗示可能進一步降息,成爲七國集團(G7)中第一個下調利率的經濟體,導致其與美聯儲政策利率差距達到2007年以來的最大水平。荷蘭國際集團(ING)展望美聯儲9月降息,但美國債市劇烈波動證明,美聯儲下周降息的定價深化,鴿派可能在7月提前到來。

加拿大央行降息後,行長麥克勒姆(Tiff Macklem)随附聲明和新聞發布會開幕詞,進一步提振了鴿派定價。他更加強調經濟的下行風險:「我們需要經濟增長回升,這樣通脹就不會下降太多,即使我們努力将通脹率降至2%的目标。」

(來源:ING)

ING認爲,這是一個相當溫和的觀點。與此同時,聲明中也包含了一些關于通貨緊縮的謹慎言論,而且逐次會議、依賴數據的方法仍然是進一步政策決策的基礎。加拿大新的季度預測已經發布,其中包括到明年年底總體和核心通脹率将達到2.0%的目标。2024年國内生産總值(GDP)從1.5%下調至1.2%,2025年從2.2%下調至2.1%。

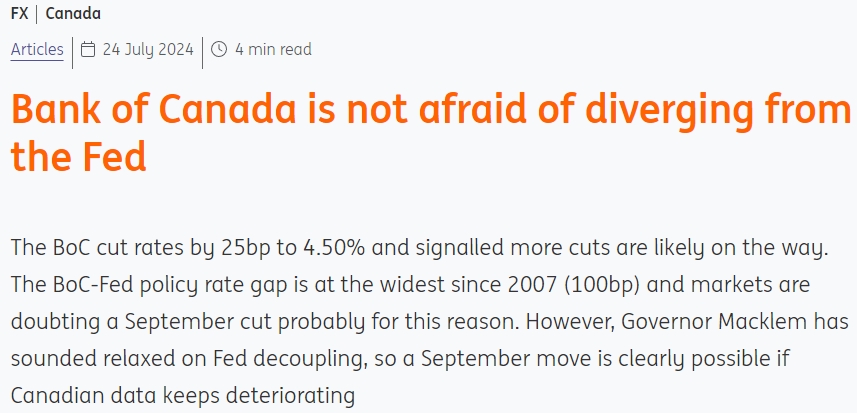

一些分析師稱,當前呼籲維持利率不變的一個擔憂是加拿大央行和美聯儲之間的利率差距不斷擴大,目前差距爲-100個基點。這是自2007年以來最大的負差額,如果加拿大央行在美聯儲之前再次降息,那麽差距将是25年來最大的。但是,這真的是加拿大央行的擔憂嗎?

(來源:ING)

麥克勒姆表示,他并不認爲美聯儲的政策分歧會成爲一個嚴重問題。這是可以理解的,因爲加拿大的通貨緊縮進程比美國更先進,就業市場也更爲寬松,加拿大的失業率爲6.4%,比美國高出2.3%。

在外匯方面,有人擔心,由于加拿大央行和美聯儲的立場分歧,加元/美元會過度貶值。但ING強調:「我們必須注意到,加拿大央行的最新聲明和貨幣政策報告并未提及與外匯相關的通脹風險。順便說一句,自7月中旬和加拿大央行降息以來,美元/加元的漲幅僅爲1.2%,而其他G10貨幣對的漲幅則要大得多。我們認爲,隻要美元/加元保持在1.40,目前爲1.38以下,甚至更高,就不會出現關于貨幣過度貶值的讨論。」

盡管當前的會議立場鴿派,但市場對9月4日會議的預期僅爲-15個基點,可能是因爲加拿大央行會議比美聯儲會議早兩周。降息後,年底的預期一直在-45個基點左右徘徊。

ING提到:「我們最新的加拿大央行預測符合市場預期,9月份加拿大央行暫停加息,随後10月和12月又連續降息25個基點。然而,麥克勒姆今天對美聯儲脫鈎的寬松言論意味着9月份降息的可能性更高。這在很大程度上取決于加拿大的通脹是否繼續走低,如果就業市場和整體經濟出現進一步惡化的迹象,通脹率可能還會進一步下降。畢竟,麥克勒姆似乎已經從關注通脹轉向關注增長,而不再關注通脹。」

ING強調:「顯然,美聯儲的定價将産生一定影響。如果市場預期美聯儲9月降息,那麽市場也可能部分預期加拿大央行9月降息。然而,在我們的基本預測中,美聯儲将在9月降息,如果國内條件允許,加拿大央行很可能在美聯儲降息前兩周降息。屆時,到年底加拿大央行将再降息2次的風險将有所傾斜。」

加元并未真正受到加拿大央行降息的沖擊,這一降息已完全反映在價格中。最近,加元受到的保護明顯強于澳元、新西蘭元、挪威克朗和瑞典克朗。這種情況可能在短期内持續下去,因爲特朗普新任期帶來的風險對加元的沖擊比其他高貝塔系數G10貨幣小得多,而且加元更好的流動性使其更能抵禦避險情緒。

盡管如此,美元/加元利差擴大意味着,該貨幣對将面臨繼續升值的壓力。ING展望稱,如果市場消化加拿大央行9月降息的影響,突破1.380是完全有可能的,并且走勢可能延續至1.390。短期内,一旦美聯儲放寬政策,美元/加元仍有可能出現回調。「我們仍認爲中期看漲,美元兌加元将跌破1.350。」

前紐約聯儲主席威廉·杜德利(William Dudley)在周三(7月24日)呼籲美聯儲最早在下周降息,以應對經濟衰退的擔憂,這扭轉了他長期以來認爲美聯儲将堅持長期高利率制度的觀點。

(來源:Bloomberg)

「事實已經改變,所以我也改變了主意。美聯儲應該降息,最好是在下周的政策制定會議上,」杜德利在美聯儲7月30至31日政策會議前的彭博社專欄文章中表示。

長期以來,美國經濟的強勁表現表明,由于股市飙升且金融環境依然寬松,美聯儲在減緩增長方面採取的措施不夠,但這些事實現在已經發生了變化。杜德利強調:「現在,美聯儲爲經濟降溫的努力正在産生明顯的效果。」

他指出,在勞動力市場降溫之際,低收入家庭正感受到信用卡和汽車貸款利率上調的影響。

杜德利補充道,勞動力市場出現了增長放緩的迹象,他對三個月平均失業率從前12個月的低點上升0.43%至可能引發經濟衰退的水平表示擔憂。

他表示,這一利率現在非常接近薩姆規則(Sahm Rules)確定的0.5%的門檻,這無疑預示着美國經濟衰退。杜德利對勞動力市場的擔憂并非毫無道理,美聯儲主席鮑威爾最近也暗示,勞動力市場的疲軟現在需要更加密切關注。

鮑威爾本月早些時候在參議院銀行委員會作證時表示:「通脹上升并不是我們面臨的唯一風險」,并指出「從多項指标來看,勞動力市場已經明顯降溫」。

與此同時,通脹率繼續放緩至美聯儲的目标水平。杜德利補充道,美聯儲青睐的消費者價格指标,即個人消費支出核心平減指數,5月份較上年同期上漲2.6%,「并未遠高于央行2%的目标」。

杜德利承認,美聯儲可能不想過早降息并承擔通脹再度上升的風險,而薩姆規則尚未在美聯儲的讨論中占據主導地位。

盡管鴿派強勁,但在下周的會議上,市場仍普遍預計,美聯儲投票委員将投票支持将利率維持在5.25-5.5%的區間不變。

面對加拿大央行降息、麥克勒姆進一步鴿派論調,以及杜德利喊話美聯儲下周降息,交易員已經快速展開了行動。

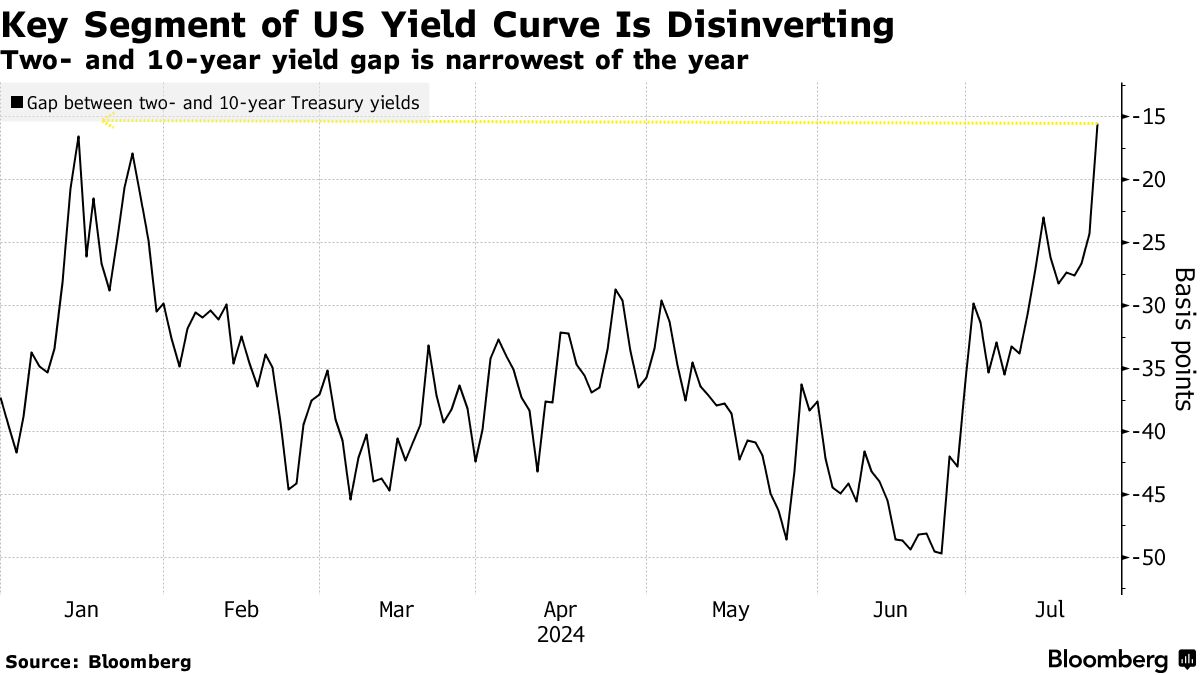

彭博社指出,2年期、10年期美國國債收益率的差距縮小至約14個基點,爲2023年10月以來的最小差距。

(來源:Bloomberg)

随着美聯儲最早下周降息的呼聲越來越高,美國國債收益率曲線急劇陡化。