谷歌在今年已累计涨超15%,但其股价近期表现不佳,未能实现新突破,如今监管压力的进一步升级也带来逆风,不过投资者也不应过度考虑反垄断调查的影响,谷歌作为 AI市场的主要领导者,仍然具备强劲实力。

新一轮反垄断官司,新一轮股价逆风

谷歌的第一轮反垄断官司起始于2020年,由美国司法部联合52个州及司法辖区的检察长联合起诉。今年8月5日,美国联邦法院宣判,谷歌通过不公平的商业策略主导了互联网搜索领域,违反了反垄断法。具体来说,谷歌母公司Alphabet 每年向苹果支付200亿美元,使谷歌成为iPhone的默认搜索引擎。审判的第二阶段,联邦法院将决定对谷歌施以何种处罚。谷歌可能会上诉。

与此同时,美国著名商户点评网站Yelp也利用这一时机指控谷歌利用其搜索引擎的垄断地位控制了本地搜索和相关广告市场。紧接着,另一场反垄断诉讼,即“DoubleClick审判”计划于 2024年9月9日开始。预计这一案件的判决最早将在2024年底做出。

分析师预测,在此期间谷歌股价可能会受到短期逆风的影响。BMO 资本市场分析师 Brian Pitz 认为,持续的法律行动可能促使谷歌采取补救措施,甚至可能考虑业务分拆。7月10日,谷歌股价曾触及191.75美元的新高,但随后回落,并且与大多数科技股一样未能维持新高。根据最新交易数据,Alphabet 的股票表现可能正在盘整,交易倍数有所下降。

谷歌分拆可能性不大,而且可能对股东有利

尽管在反垄断案件的背景下,关于谷歌可能被拆分的讨论频繁出现,但这种情况目前来看似乎不太可能实现。当前的反垄断诉讼主要集中在谷歌的搜索业务上,而在线广告市场则相对分散,这使得拆分谷歌的可能性相对较小。

如果最终法院决定强制拆分谷歌,这种决定也可能对股东产生意想不到的积极影响。拆分的最直接影响可能是将谷歌的不同业务单元分离出来,譬如将 YouTube 或 Android 与搜索业务拆分开来。历史上,强制拆分曾导致分拆后的公司在市场上的估值普遍高于原有的合并公司。分拆可能会使每个独立实体更加专注于自己的业务领域,从而提高运营效率和盈利能力。

例如,YouTube 作为一个独立实体,能够更专注于其视频平台业务的发展和盈利潜力。而 Android 作为独立业务也可以更好地调整战略以适应市场变化。分拆后的公司可能会发现更灵活的战略执行和更有效的资源配置,从而实现股东价值的最大化。

尽管分拆的可能性并不大,但这一过程的潜在好处对投资者而言是值得关注的。政府对谷歌的监管行动虽然增加了不确定性,但也可能推动公司采取措施优化业务结构,最终提升股东回报。总的来说,即便分拆风险存在,它也可能为投资者带来意外的增长机会。

谷歌长期增长潜力仍然显著

核心业务业绩稳健

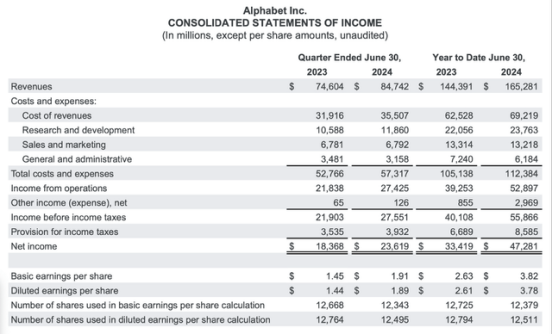

谷歌的核心业务—尤其是搜索服务和广告业务继续展现出强劲的业绩。根据最近的财报数据,Alphabet 在2024年第二季度的营收和每股收益超出预期,表明其业务基础依然稳固。收入从2023年第二季度的746.04亿美元增长至847.42亿美元,同比增长13.6%。营业收入也显著增长,从218.38亿美元提升至274.25亿美元,增幅达到25.6%。摊薄每股收益更是从1.44美元跃升至1.89美元,利润同比增长31.3%。

谷歌服务仍然是收入和营业收入的主要来源。该部门的总收入从 2023 年第二季度的 662.85 亿美元增至739.28亿美元,同比增长11.5%。营业收入则从234.54亿美元增长至296.74亿美元,增幅达到26.5%。这显示出谷歌在保持其搜索引擎主导地位的同时,继续在广告领域保持强劲的盈利能力。

尽管在资本支出上有显著增加,导致自由现金流从217.78亿美元下降至134.54亿美元,同比下降38.2%,但这反映出谷歌正在积极投资于未来增长领域,如人工智能和云计算。这种投资虽暂时影响了现金流,但有助于公司的长期战略和市场地位。

不断重塑成本基础

谷歌在优化其业务结构和成本管理方面持续发力,以应对反垄断调查和市场挑战。尽管近期的资本支出显著增加,推动了自由现金流的减少,谷歌仍然致力于通过更高效的运营来提升整体财务表现。尤其是在高资本支出的背景下,公司正在积极重塑其成本基础,旨在提高运营效率和财务健康度。

一方面,谷歌正在通过技术创新和流程优化来降低运营成本。自动化和人工智能技术的应用帮助公司在数据处理、广告投放和用户体验方面实现了成本节约。这些技术不仅提升了工作效率,还减少了人工成本。另一方面,谷歌也在精简其业务部门和减少低效投资,以更好地配置资源并提升盈利能力。这种战略调整有助于公司在保持业务增长的同时,控制成本并增强财务稳定性。

此外,谷歌正在逐步优化其资产结构,出售或剥离非核心资产,以集中资源在核心业务和战略性增长领域。这种资产优化策略不仅有助于提升公司的财务状况,也为未来的业务拓展和投资提供了资金支持。

谷歌云业务加速发展并重点关注AI

谷歌云业务在公司整体增长战略中扮演了至关重要的角色。近年来,谷歌云业务的收入增长显著,成为公司收入的重要来源。2024年第二季度,谷歌云的收入同比增长了28.8%,达到103.47亿美元,显示出其在市场中的强劲表现和增长潜力。

谷歌云的成功不仅仅体现在收入增长上,还表现在其业务盈利能力的提升上。该部门的营业收入从去年的3.95亿美元增长到11.72亿美元,营业利润率从4.9%上升至11.3%。这一显著的盈利能力改进表明,谷歌云正在优化其业务模式,并有效提升了运营效率。

在 AI 方面,谷歌云正在积极整合先进的 AI 技术,以推动业务发展。谷歌的 AI 技术不仅仅用于提升云服务的性能,还用于优化数据处理、增强分析能力以及提供个性化服务。这些技术的应用使得谷歌云能够为客户提供更高效、更智能的解决方案,从而进一步巩固其市场地位。

AI 的应用还带来了新的业务机会。谷歌云利用 AI 技术帮助企业实现数字化转型,提供更智能的数据分析和决策支持服务。这不仅提高了客户的业务效率,也推动了谷歌云业务的增长。

谷歌云在 AI 领域的持续投资和创新将进一步增强其市场竞争力,并推动其在云计算市场中的领导地位。随着更多企业和组织寻求利用AI技术来提升业务能力,谷歌云有望继续实现强劲增长,为公司整体业绩做出重要贡献。

未来发展也面临其他风险

尽管谷歌在多个领域表现出强劲的增长潜力,但仍面临一些显著的风险,这些风险可能会影响公司未来的表现和投资者的回报。

首先,监管风险仍然是谷歌面临的一个主要挑战。除当前正在审理的反垄断案件外,谷歌还可能面临来自不同国家和地区的进一步监管压力。监管机构可能会对谷歌施加更严格的合规要求,或对其业务实践进行审查。这不仅可能导致高额罚款,还可能迫使公司调整业务模式,从而影响其市场竞争力和盈利能力。

其次,技术和市场竞争的风险也不容忽视。虽然谷歌在搜索和云计算领域保持领导地位,但竞争对手的快速发展和创新可能会对其市场份额构成威胁。例如,微软的 Bing 和其他新兴的 AI 搜索平台可能会分流谷歌的用户流量。此外,来自其他云服务提供商的竞争可能影响谷歌云业务的增长。

投资不盈利的业务也是一个值得关注的风险。谷歌在自动驾驶、医疗健康等新兴领域的投资尚未实现盈利,这些领域虽然潜力巨大,但也伴随着高风险。Waymo 作为其中的重要项目,尽管有显著的进展,但尚未盈利。长期的投资和研发支出可能会影响公司的短期财务表现。

最后,经济和市场波动可能对谷歌的广告收入造成影响。全球经济的不确定性可能导致广告预算缩减,从而影响谷歌的广告业务收入。市场的动荡还可能导致公司股价波动,给投资者带来不稳定的回报。

投资者如何应对?

面对谷歌在反垄断调查中所面临的挑战,投资者需要综合考虑公司当前的市场表现与未来的增长潜力。虽然反垄断案件和监管压力可能在短期内对股价产生负面影响,但谷歌的长期投资价值依然值得关注。

作为投资者, 我们应密切关注谷歌的核心业务表现,特别是其搜索和广告业务的市场份额和盈利能力。尽管反垄断调查可能导致短期股价波动,但谷歌在这些领域的主导地位和稳定的收入来源为公司提供了强大的财务基础。核心业务的稳健表现能够支撑公司在未来的财务健康。

与此同时,谷歌在云计算和人工智能领域的快速发展为公司的长期增长提供了重要的动力。投资者应关注谷歌如何利用这些技术提升业务能力和市场份额。云计算的持续增长和AI技术的应用不仅为公司带来了新的收入来源,还巩固了其在技术创新领域的领导地位。

在市场环境的不确定性中,灵活调整投资策略也显得尤为重要。对于长期投资者来说,保持对谷歌股票的持有可能是合适的选择。

此外,如果你有出入金困扰,还可以把 BiyaPay 当做一个专业的美港股出入金工具,充值数字货币兑换成美元或港币,提现至银行账户,再入金到其他券商,买入股票,到账速度快,而且不限额,不会让你错过投资机会。

最后,投资者还需密切监控谷歌的应对措施,包括可能的业务调整和战略转型。随着案件的推进,谷歌可能会采取措施来应对监管压力,如业务分拆或其他战略调整。这些措施的成效将对公司未来的发展产生重要影响。

总的来说,尽管谷歌当前面临的挑战和市场压力不容忽视,但从长期投资的角度来看,公司在核心业务和新兴技术领域的持续优势提供了可观的增长潜力。投资者应以全面的视角审视谷歌的股票,综合考虑短期风险和长期机遇,制定合理的投资策略。