ABF載板概念股有哪些?

ABF載板,是AI伺服器年代裡「看起來很不起眼,但沒它根本運不起來」的關鍵材料。

AI GPU 要跑超高速計算,需要透過ABF載板,把龐大的資料量、訊號頻寬、電流傳輸,瞬間轉換到主板、記憶體與其他高速元件。因此,全球AI伺服器越做越強 → ABF載板就越重要,也越稀缺。

而且這不是短線情緒,而是AI高速介面規格推著走。

2025~2027被視為AI基建爆發的「第二

循環」,不是靠故事,而是靠技術跟使用量硬上來。台灣做載板是全球最強的聚落之一,等於 ABF 這個題目,是台股必看,不是次族群、不是邊角料,是當代算力革命的基底。

ABF載板概念股有哪些?台股族群整理

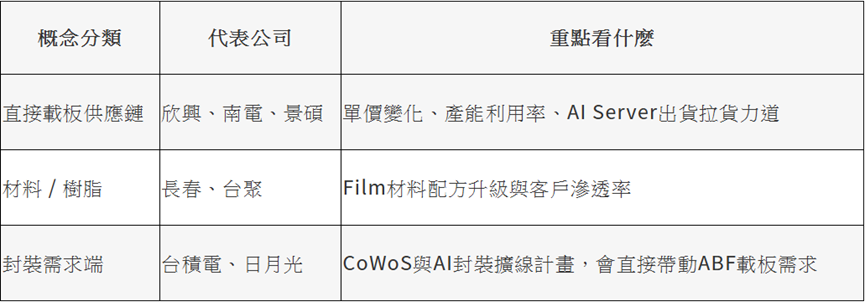

如果以「最直接受益」的概念排序,台股ABF載板相關族群,大致可分三層:

一句話:

AI伺服器越多,ABF越缺,台股越受惠。

這不是舊時代的面板或PC OEM週期,而是AI加速器+HBM記憶體鏈帶出來的「高速晶片標配」。

ABF不是可有可無,它是「算力要不要跑得動」的門檻。

為什麼ABF曾跌、但現在又重回台股熱門?

很多人會卡在一個心理:「欸?ABF不是之前跌很兇嗎?」

沒錯,在2023~2024那波修正,是因為產業鏈正在清庫存,而非結構性趨勢反轉。

當時PC、手機市場疲弱,市場在殺周期性預期;但AI伺服器這塊並沒有結束,反而從2024下半年起轉為擴產期。進入2025後,HBM滲透率更高,AI GPU堆疊更多層,封裝複雜度持續提升,對 ABF 的「每單機使用量」比三年前還更驚人。

重點不是「過去跌過」

重點是「現在的趨勢是往上還是往下」

ABF是Specs(規格)驅動

不是故事驅動

也就是說:

只要晶片傳輸速度不倒退 → ABF就是持續向上

地緣+實務:為什麼ABF是判斷AI週期的前導指標?

全球AI硬體擴張,現在是由美國與台灣主導

尤其台灣供應鏈在高階載板的量化能力,是全球最成熟。

不是說別的國家做不出,而是「台灣做得快、做得穩、做得出良率」。

所以,投資台股ABF,不只是台灣視角

其實是用台股,看全球AI硬體需求的變化。

有時外資還沒喊

ABF產能或交期就會先出現徵兆

這就是它的價值

ABF不是台股的跟隨者

反而常是「AI週期的先走者」。

EBC Financial Group 如何讓ABF產業鏈變成可理解的投資策略?

一般散戶看ABF,是看新聞標題、看外資買賣超、看某某法說會一句話

但真正的市場大錢,是看全球封裝產能、規格演進順序、HBM導入節奏。

EBC Financial Group的價值在於:

它不是只看單一市場

它是跨國監管、跨市場架構的金融集團

具備觀察多區AI供應鏈與資金路徑的能力。

授權與監管包含:

英國FCA

- 澳洲ASIC

- 開曼CIMA

EBC能把「全球晶片規格與封裝投資計畫」轉成「台股可以具體理解並執行的策略」

這就是一般市場資訊做不到的地方。

散戶炒一個消息

真正拉長線的人,炒的是下一個規格。

真正厲害的不是“這檔會不會漲”

而是“下一輪AI升級,誰先吃到單?”

想更精準掌握ABF與AI伺服器的台股邏輯

想知道哪些載板股不是喊、是真的有本體支撐

歡迎與EBC Financial Group深度交流

把市場變成可閱讀

把趨勢變成可執行