美聯儲的加息困境:難以避免的經濟衰退!加息週期可能於2023年初結束

美國部分前瞻性經濟指標已經出現惡化,暗示美國經濟即將出現衰退,展望未來,如果美聯儲維持觀察滯後指標的做法,加息週期可能於2023年初結束,預計2023年美國通脹仍然會維持在相對高位,美聯儲明年是否會降息還有待觀察。

在一個正常的美國經濟周期中,美聯儲在不同的階段有不同的政策重點。

從經濟的谷底開始,第一步,美聯儲需要實施寬鬆的貨幣政策,流動性增加,促進信用擴張。第二步,隨著經濟逐步復甦,進入到過熱階段,通脹會開始上行,美聯儲應該實施緊縮的貨幣政策。第三步,當經濟回落,出現下行壓力,儘管此時通脹還在高位盤旋,美聯儲也應該停止緊縮的貨幣政策,引導市場的寬鬆預期。第四步,當經濟和通脹同步向下時,美聯儲應該實施寬鬆的貨幣政策,避免經濟出現深度衰退。

2022年,美國經濟增長顯著回落,通脹卻仍然高漲。美聯儲卡在第三步和第四步之間走不出來了。

美聯儲的希望和困境

2022年11月美聯儲議息會議表明,美聯儲希望未來可以在不引發衰退的情況下把基準利率加到4.5%以上。如果這件事情能夠實現,經濟學教科書會增加一個完美的政府逆週期操作案例。在這個案例中,當經濟遇到重大衝擊時,只需要中央銀行和財政部通力合作,刺激居民消費和企業信貸,就可以走出經濟低迷的泥潭。而當經濟由於信貸刺激,引發通貨膨脹快速上行時,只需要中央銀行迅速緊縮,提高實際利率,就可以讓經濟順利著陸,甚至不會引發勞動力市場的大幅波動。

儘管美聯儲是全球學術研究和操作經驗最豐富的中央銀行,但天底下估計也沒有這樣的好事。因為即使是美聯儲,也無法對通貨膨脹的走勢做出準確的判斷。為了清晰地描述美聯儲的困境,我們可以簡單回顧一下美國通脹蔓延的過程。

這一輪美國通脹快速上行的起點出現在2021年。2021年4月美國CPI(消費者物價指數)同比增速首次升破4.0%關口,5月失業率降至6%下方。

當時美聯儲觀察到企業和居民的支出仍然低迷,認為經濟好轉主要是源於財政給居民發錢。一旦2021年9月財政停止發錢,經濟可能再度出現下行壓力。所以儘管美國CPI增速一路上行,美聯儲並沒有釋放貨幣政策正常化的信號,並指出通脹的主要原因是疫情導致的供應鏈中斷。這引發了經濟學家和商界領袖的擔憂。以美國前財長薩默斯等為代表的批評人士認為美聯儲過度的寬鬆貨幣政策最終將帶來經濟滯脹的風險。

與之相反,美聯儲依然對控制通脹保持樂觀的態度,2021年6月,聯邦公開市場委員會會議上,美聯儲主席鮑威爾指出,美國通脹只是暫時的。一直等到11月通脹增速飆升到6.8%,美聯儲的樂觀態度才發生改變,放棄了通脹是暫時性的觀點,並且在2022年以超出所有人預期的速度提高政策基準利率,表達出控制通脹的強烈決心。

在史無前例的加息速度面前,美國通脹增速仍然沒有快速拐頭向下的跡象,經濟增長卻出現了明顯的放緩,2022年一季度、二季度美國GDP(國內生產總值)環比折年率分別為-1.6%、-0.6%,陷入技術性衰退,三季度GDP剔除出口貢獻之後,內需依然表現疲弱。同時,三個月期和十年期美債收益率發生了倒掛,該現象經常被市場人士視為是衰退的前兆。

緊盯勞動力市場指標

亡羊補牢,為時未晚。面對持續的通脹上行壓力,美聯儲現在要做的是盡可能提高利率,抑制企業的投資和居民的消費。越早改變市場預期,後續經濟越有可能軟著陸。為了達成這個目標,美聯儲一改過去“走在曲線之前”的操作模式,不再關注PMI(採購經理指數)等前瞻性指標,而是緊盯勞動力市場指標。一定要看到勞動力市場從緊張變為鬆弛,通脹壓力得到實質性的改善,才會調整貨幣政策。

這樣做有一個好處,只要美聯儲堅持這個策略,通貨膨脹一定會下來。但是也有一個壞處,美國勞動力市場的數據是滯後指標,當勞動力市場開始鬆弛後,面對高企的利率水平,美國經濟將不可避免地陷入衰退。

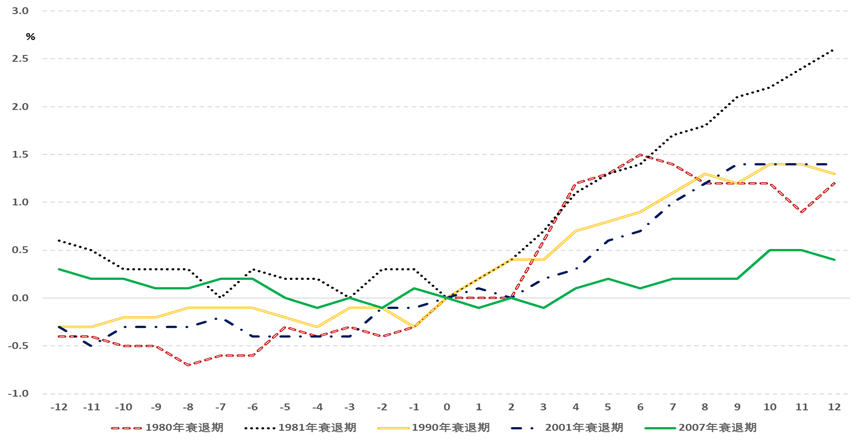

美國勞動力市場的數據是滯後指標,失業率短期內維持低位不代表經濟仍然強勁。復盤歷史數據,圖1中,我們選用美國國家經濟研究局(NBER)定義的美國經濟衰退的起點作為基期,觀察基期前後12個月的美國失業率相對於基期的變化。

首先,在1980年後美國經濟經歷的5輪衰退期前後,在多數情況下,失業率在衰退前10個月附近達到最低點,並且在衰退前的3個月起,失業率開始上升。其次,除了2007年的衰退週期,其餘衰退週期中,美國經濟一旦進入衰退期,失業率馬上進入快速上行階段。最重要的發現是失業率明顯滯後於經濟周期。1980年和2001年中,經濟進入衰退期後的2個月,失業率出現快速上升,1981年的衰退期中,相應的時間點是經濟進入衰退期後的1個月,2007年的衰退期中,失業率保持緩慢上行,1990年的衰退期內,失業率快速上行的起點罕見地領先於經濟周期,但是也僅領先1個月。因此,儘管美國當下的就業數據仍然強勁,但是面對如此高企的利率,一旦失業率開始上升,可能會進入一個快速上升通道,經濟衰退也隨之出現。

持續的低失業率甚至可能是經濟衰退的前瞻指標。儘管沒有經濟理論支持,但是經驗數據支持美國的低失業率現象領先於經濟衰退。歐洲工商管理學院經濟學教授安東尼·法塔斯在研究報告《充分就業是否可持續?》中,提出美國的低失業率是失業率突然上升與經濟危機有力的預測指標。美國的歷史數據中不存在任何持續的低失業率時期。這種現象可能的解釋是,低失業率會造成信貸過快增長,最終造成金融失衡。支持這種解釋的現像是最快的信貸增長也往往出現在經濟衰退之前。信貸擴張不可避免會引發通脹高企,最終以加息刺破金融泡沫,結束經濟繁榮。

美國衰退跡象顯現

美聯儲過度關注勞動力市場的行為雖然可以改變市場預期,但是也會進一步加大經濟衰退的壓力。

部分前瞻性經濟指標已經出現惡化,暗示美國經濟即將出現衰退。市場中關注度最高的美國經濟前瞻指標之一是美國10年期國債收益率和3個月期國債收益率之間的利差。近期,10年期國債收益率從高點暴跌,3個月期國債收益率則向上攀升。10月25日,二者出現倒掛。這兩個國債品種的收益率曲線向來備受美聯儲關注,紐約聯儲曾經將10年期和3個月期美債的收益率進行比較,發現可以顯著預測經濟衰退。根據最新的收益率倒掛現象,未來美國很有可能出現經濟衰退。

除了利率市場中的信號,經濟學家預期和領先指標也對美國經濟前景發出了悲觀的信號。彭博社對42位經濟學家的獨立調查的最新結果顯示,未來12個月內美國發生經濟衰退的概率從3月的15%提高至60%。世界大型企業聯合會公佈的領先經濟指數在9月下降0.4%至115.9,經濟學此前預計該指數將下降0.3%,公佈機構的高級主管奧茲伊爾迪里姆表示,該指數6個月的下跌“可能預示著經濟衰退”。

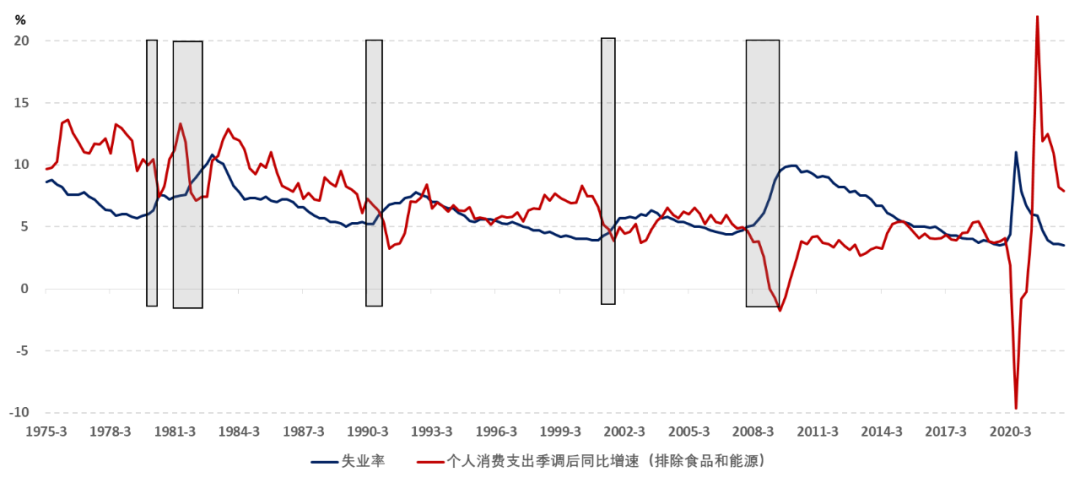

根據消費同比增速的線性外推,美國經濟可能於2023年中進入衰退期。復盤歷史數據,美國的消費增速與失業率交叉時,暗示著美國經濟增長已經進入疲軟階段。在過去的五輪經濟衰退期中,二者的交點都出現於經濟衰退期內。如果按照2021年二季度高點後的消費同比增速的邊際變化,進行線性外推,並且假設失業率在經濟衰退期前維持當前水平,消費同比增速可能於2023年二季度與失業率交叉,美國經濟衰退可能發生於同一時期。

展望未來,如果美聯儲維持觀察滯後指標的做法,加息週期可能於2023年初結束。美聯儲當前過度關注以失業率為代表的滯後指標。如果經濟於2023年二季度出現預期內的衰退現象,失業率攀升壓力隨之出現,美聯儲將不得不停止加息步伐。考慮到美國通脹的頑固性和持久性,預計2023年美國通脹仍然會維持在相對高位,美聯儲明年是否會降息還有待觀察。(財經五月花)