低調冷門的績優無塵室大廠-聖暉(5536),去年至今合約負債屢創新高,可否從合約負債的變化中找到投資機會?

在半導體產業的大量資本支出之下,無塵室的訂單能見度可說是在非常非常遙遠的地方,那可是為什麼無塵室的龍頭-漢唐營收及股價一蹶不振,這篇文章的主角聖暉也是,究竟發生了什麼事?

有沒有什麼指標是可以找到無塵室類股的轉機呢?就讓我們繼續看下去吧!!!

歡迎大家追蹤FB粉專 - Kelvin價值投資

公司簡介

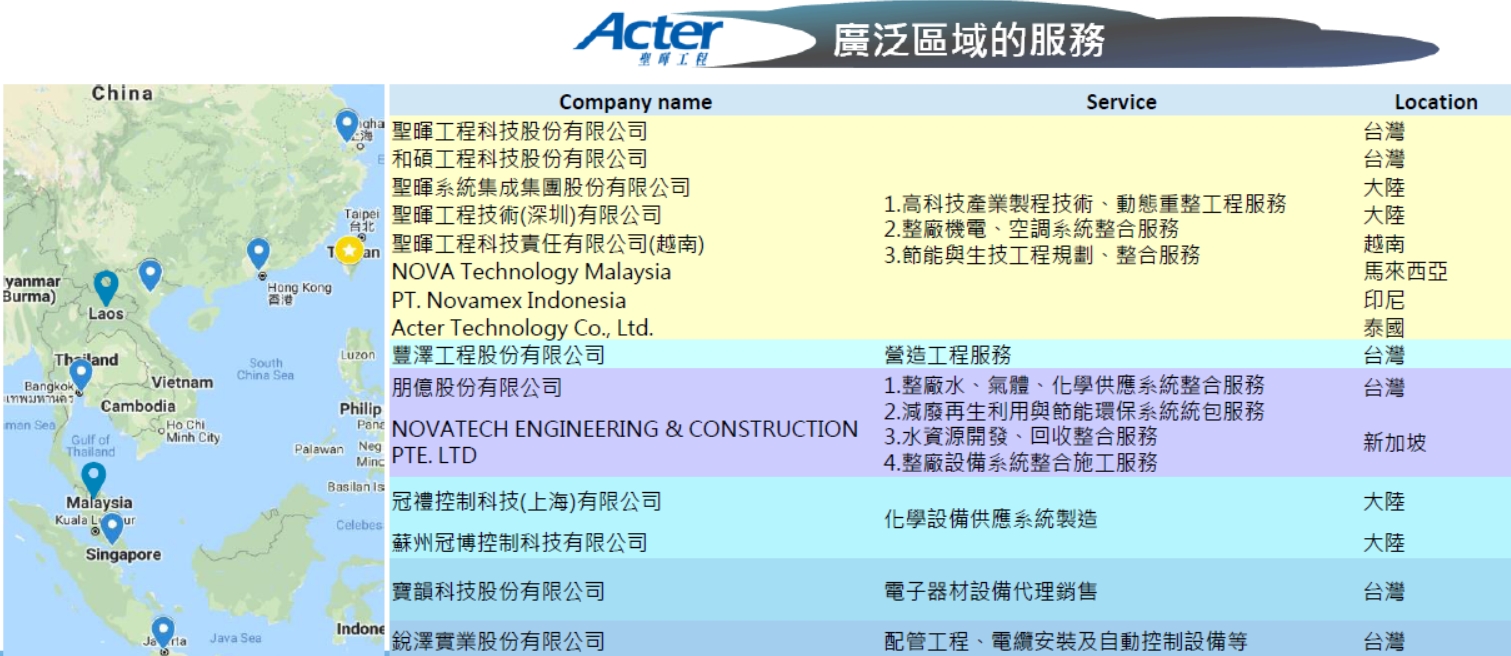

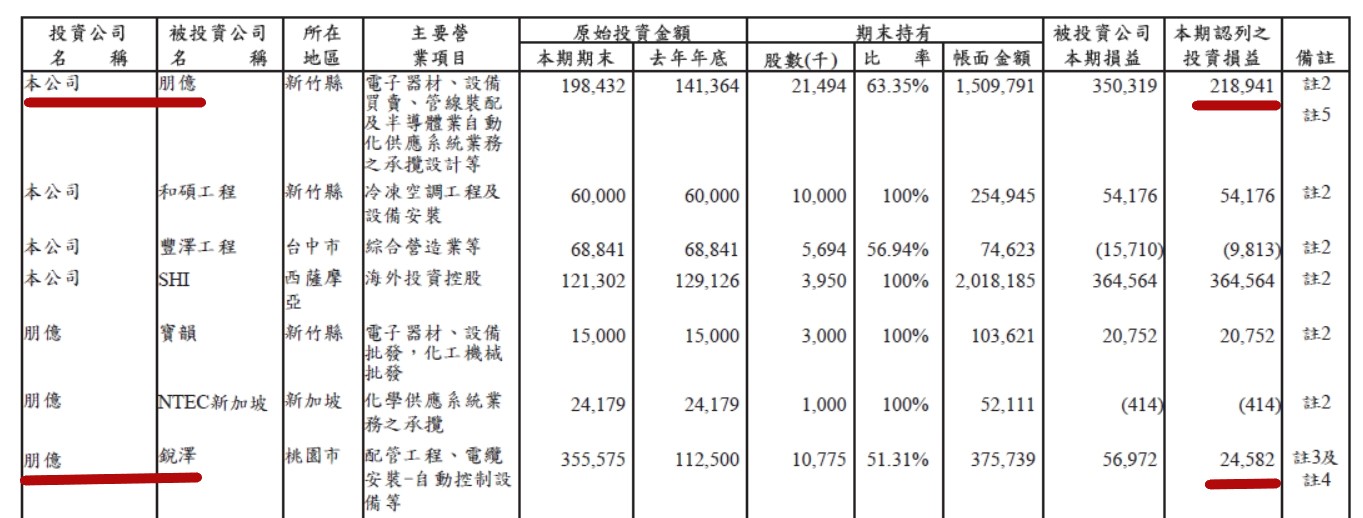

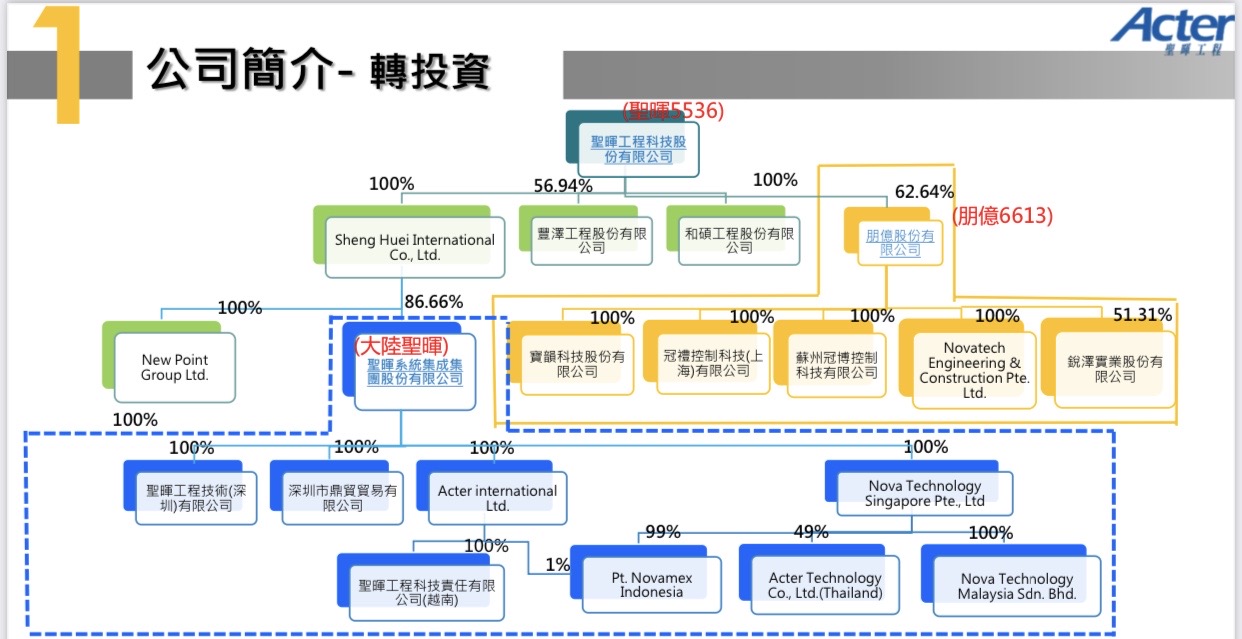

聖暉創立於1979年,總部設立於台中市,2003年開始布局中國市場,2009年合併朋億,2010年聖暉上櫃,2017年朋億上櫃,2021年由朋億合併銳澤。

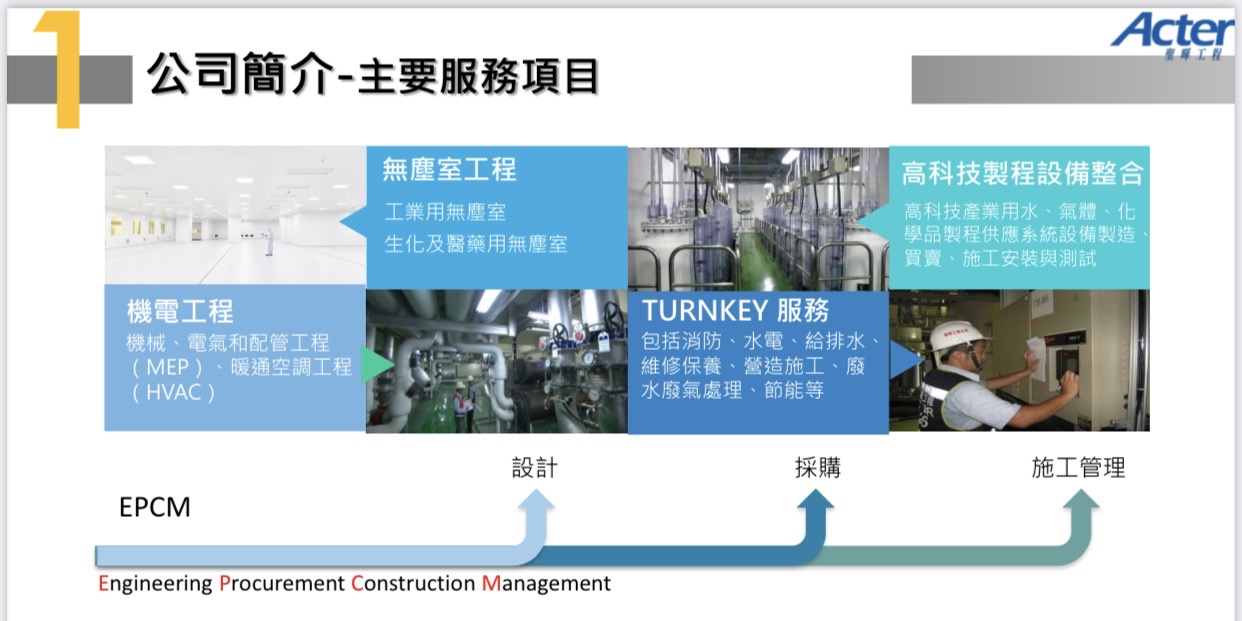

目前業務為無塵室工程、機電系統整合服務、製程系統與水、氣、化整合服務工程、營建工程、化學系統設備生產及代理,其主要功能在於產業生產環境設施之工程服務,使其產品在無塵且恆溫濕環境下,保有高精密度並確保其生產良率與穩定之產品品質。

服務據點遍佈台灣、中國大陸及東南亞地區。

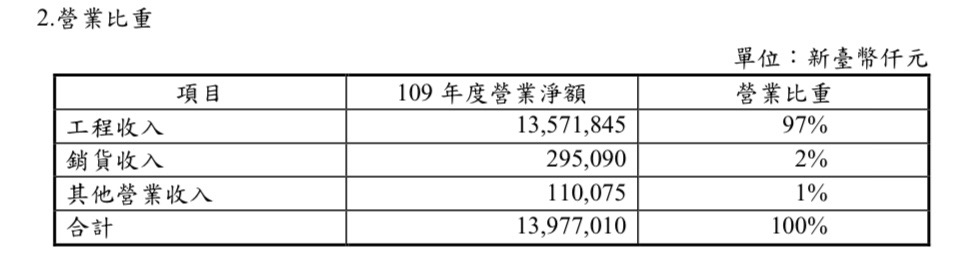

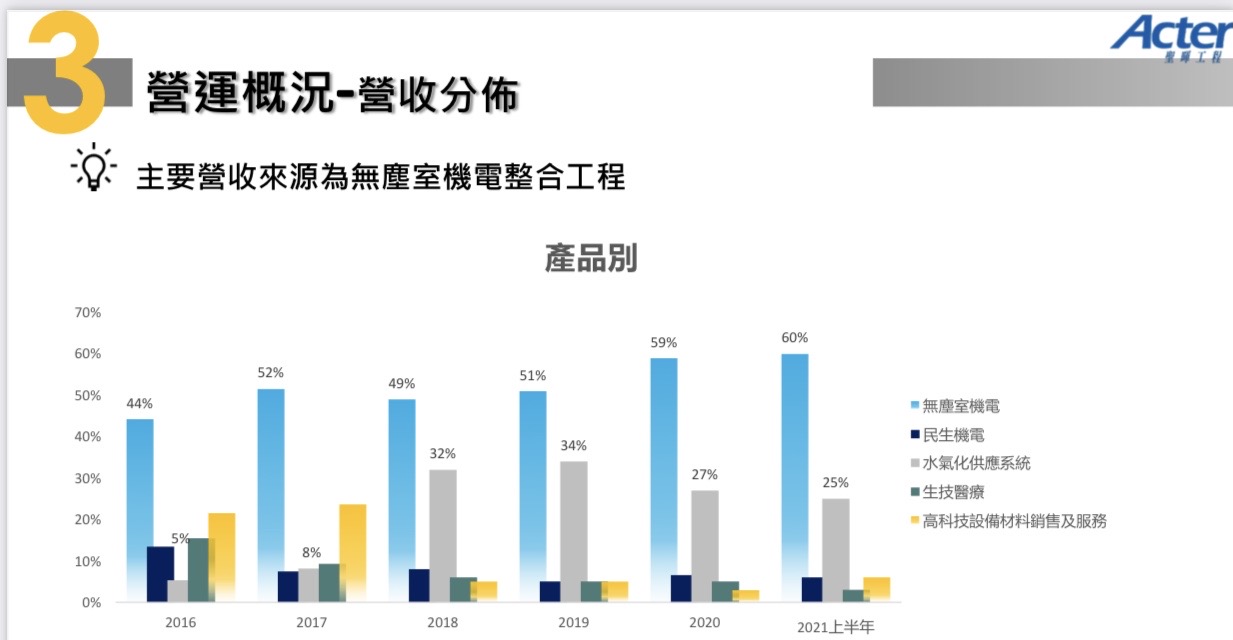

營業比重

聖暉以工程收入為主要營收,包含了無塵室工程、機電工程(機械工程、電器配管工程、暖通空調工程)、高科技製程設備整合(包含設計、施工、測試與驗證)、TURNKEY服務(消防、水電、維修保養、營造施工、廢水廢氣處理、節能)…..等等。

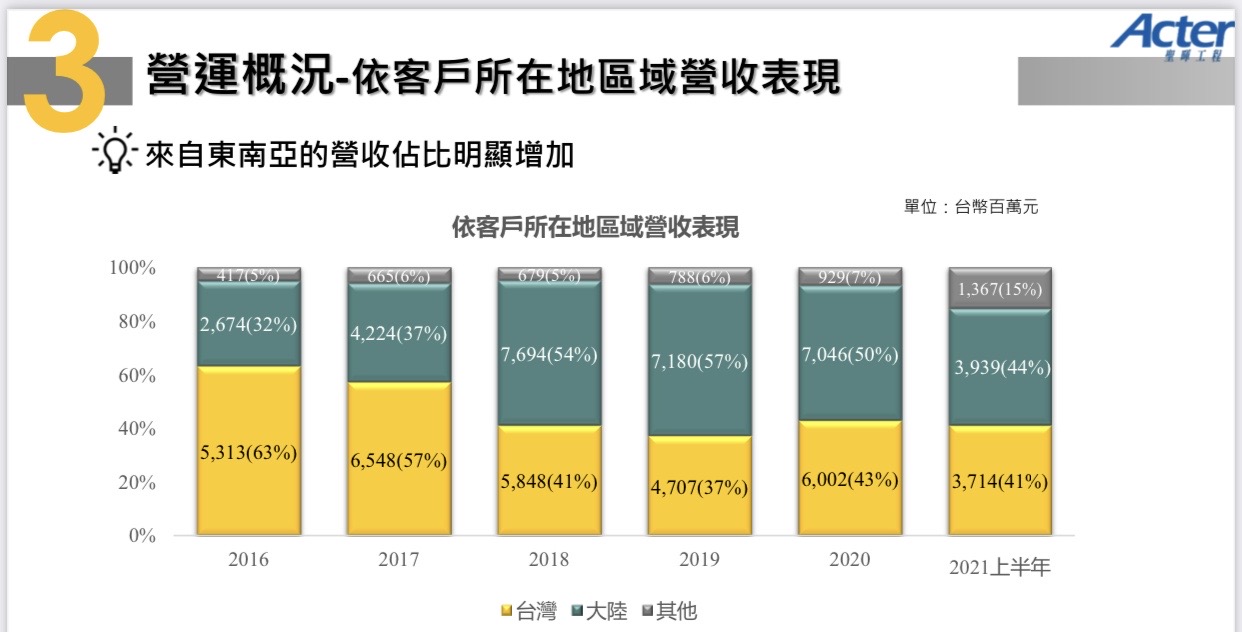

銷售地區

以台灣、中國為主要營收來源,但今年東南亞地區營收大幅成長至營收15%,往年皆不到10%;使得台灣、中國營收比重稍微下降。

服務據點

公司服務據點位於台灣6個據點、中國4個據點及東南亞地區5個據點。

展業現況及發展

根據資策會產業情報研究所(MIC)預估,因應數位經濟時代來臨,資通訊(ICT)產業將全面進入各行業,2021年資通訊產業資本支出將呈現成長,預期全球半導體產業資本支出規模約845.81億美元,較今年的717.8億美元成長17.8%,此趨勢有利聖暉之業績表現。

而根據國際半導體產業協會(SEMI)預估,2021年全球半導體市場規模將超過5,500億美元、+23%YoY,創歷史新高,2022年預估規模達6,000億美元、+10%YoY,並再創歷史新高,並預估未來5年內全球半導體規模將達1兆美元。

在半導體前景看好之下,2021~2022年全球預估新建29座晶圓廠,其中2021年預估19座、2022年預估10座,而以這29座晶圓廠來看,分別為中國8座、台灣8座、北美6座、歐洲及中東3座、日本2座、韓國2座,而聖暉包含台灣、中國營收合計占比約85%,在這波半導體建廠潮中受惠程度相對較大,且一般來說,半導體從開始建設到設備安裝約需2年時間,因此預期工案在2021~2023年間陸續完工並認列的可能性較大,中長線展望樂觀。

系統整合工程的技術與研發不同於其他產業,是將工法及材料設備重組後提高其運用效能,且依據業主產業特性個別需求,量身定做整合建築、機電、空調、消防、儀控、配管線及工程管理等各類不同領域之專業知識,製造與提供充分符合客戶生產需求之作業系統與環境。由於涵蓋範圍相當複雜與廣泛,故大多分由不同平行廠商獨立作業,整合不易。另由於受到專業分工的影響,造成工程分包程度高,且各小包之間業務差異大且為數眾多,對於工程品質與進度掌握不易,又工程於不同之施工階段皆須投入不同人員與設備,以確保施工品質及進度,對具備專業技術與實務經驗之人才需求十分殷切,加上承攬期間較一般行業生產時程長,涉及技術領域廣,故施工技術與經驗累積相當重要,整體而言,公司所屬業務屬專業分工程度高且技術密集之產業。

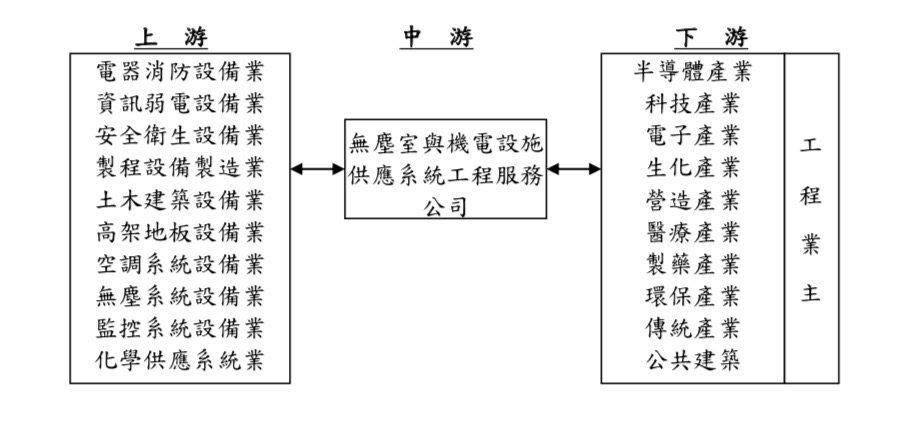

無塵室與機電系統整合工程服務業介於工程業主與工程材料、設備、及工程分包商間,針對業主需求,結合各類不同專業領域之工程技術,提供客戶整廠機電、無塵室統包工程承攬服務等工程服務,其上、中、下游之關係如下圖所示:

獲利分析

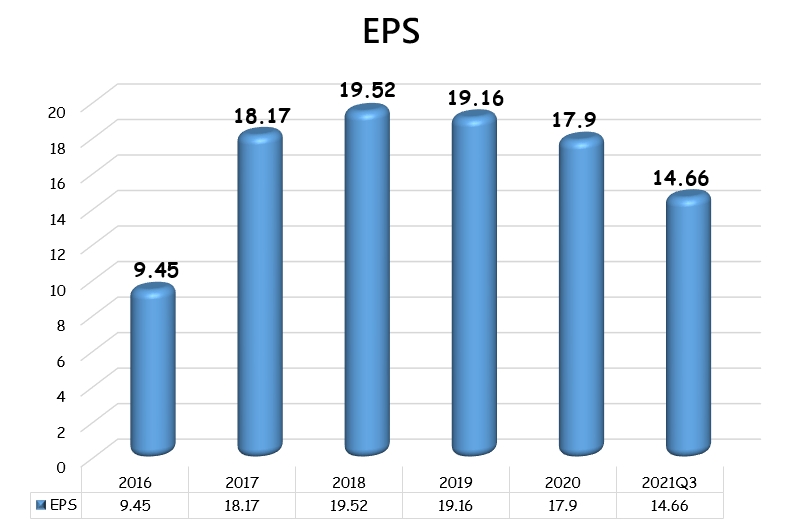

EPS

1. 聖暉2017年後受惠於中國政策積極扶植半導體及面板產業,帶動主要客戶新建廠房之資本支出需求增加所致,獲利突飛猛進。

2. 而現在半導體、光電、面板產業的蓬勃發展,使得無塵室訂單仍舊維持高檔,今年累積至Q3獲利已年增14%了。

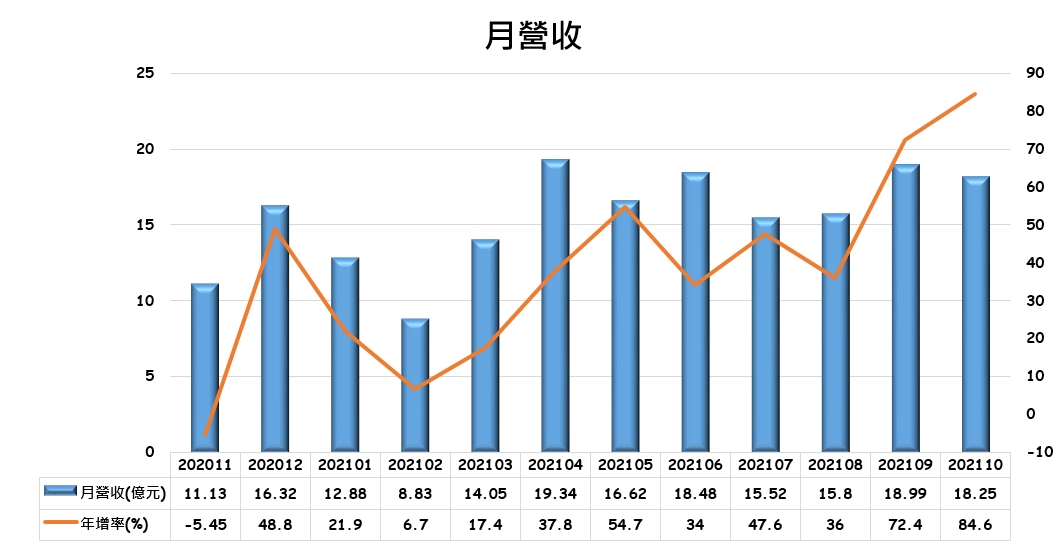

月營收

1. 聖暉今年度營收表現非常良好,每個月皆有年增的表現。

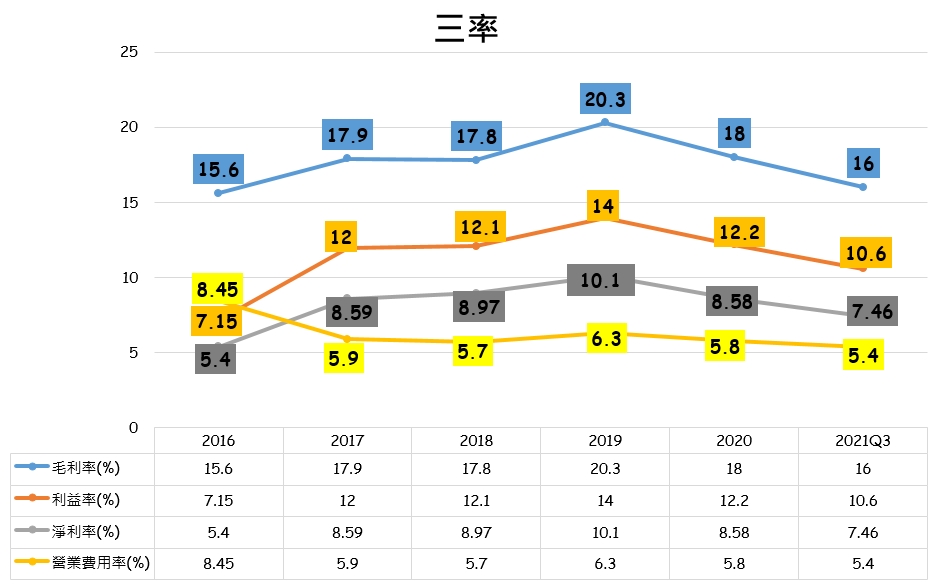

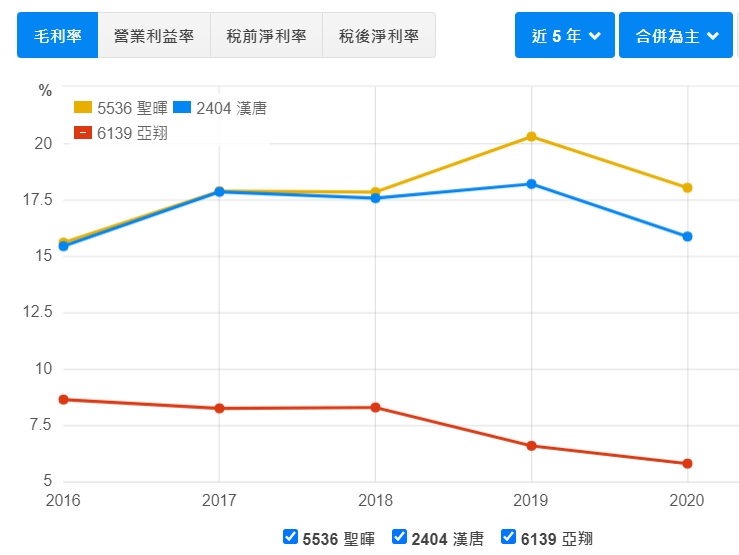

三率

1. 聖暉2017~2020年的三率還算平穩,但是今年則是受到原物料大漲影響,毛利率為近5年最低。

2. 從營業費用來看,則是近5年來的新低,使得淨利率受到的影響小了一些,之後原物料價格回穩後,相信毛利率也會隨之上升。

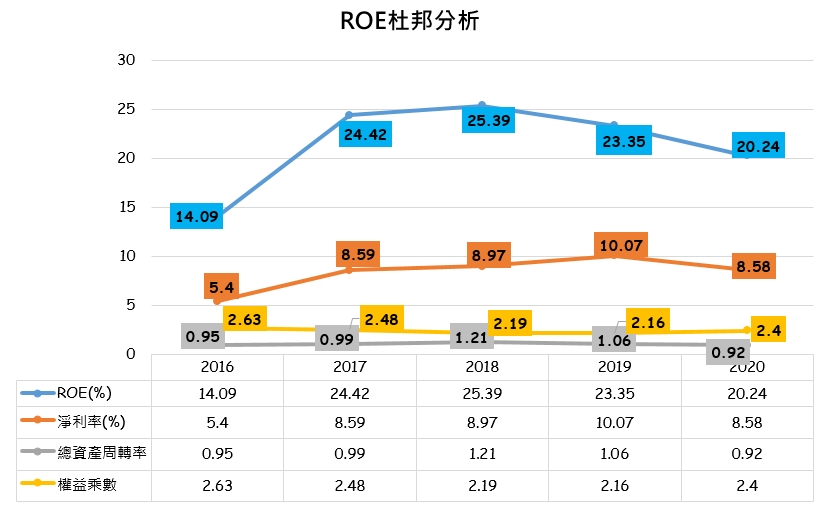

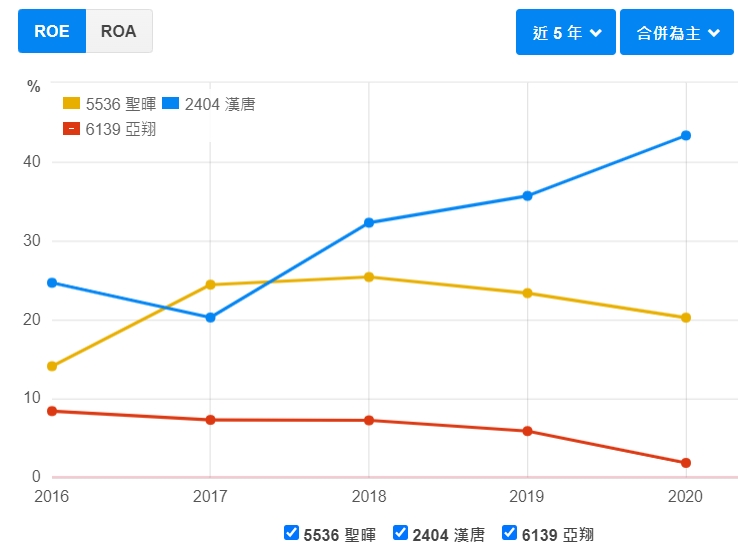

ROE杜邦分析

1. ROE可以反映公司賺錢的效率,也是巴菲特非常看重的一個指標。

2. 2017年之後ROE皆有20%以上,獲利效率良好;雖然今年淨利率相較去年減少了一些,但今年總資產週轉率應該可以稍微上升,ROE要維持20%以上應該不是難事。

財務分析

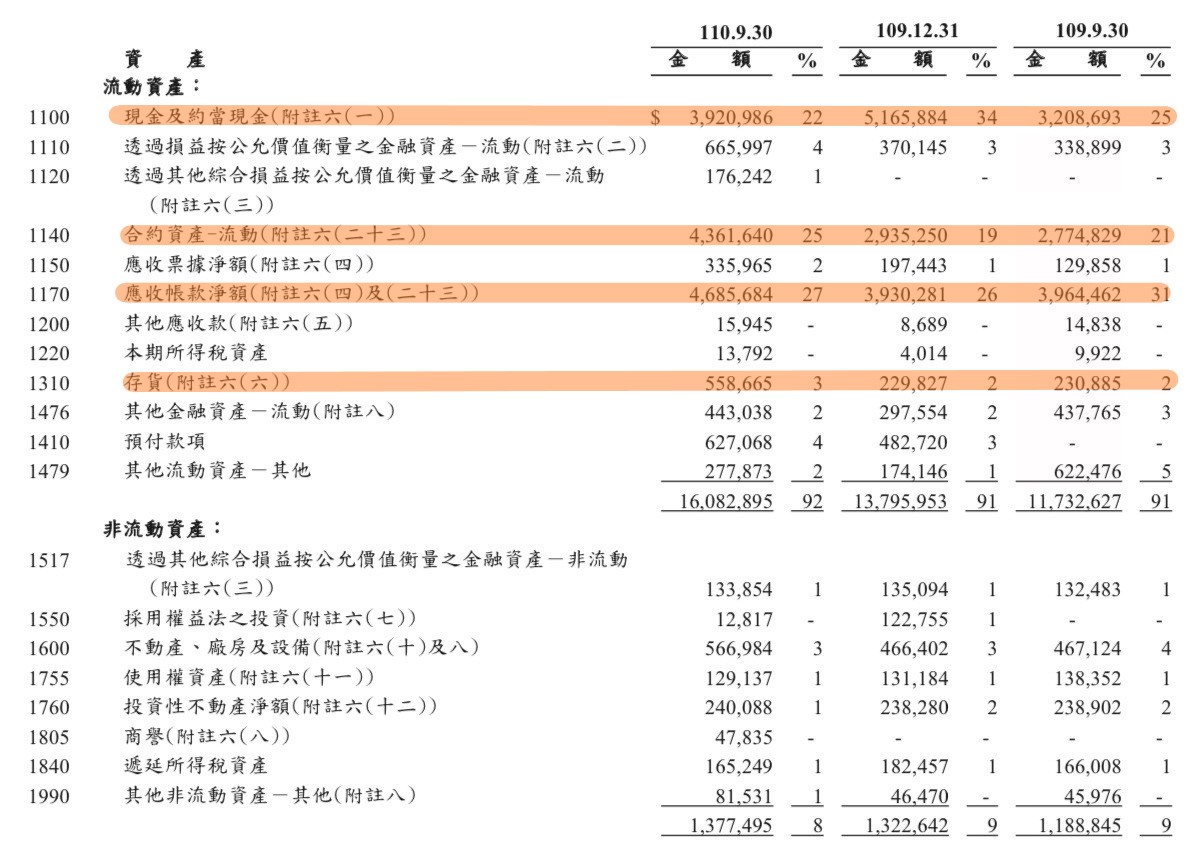

資產與負債

1. 「現金」、「應收帳款及票據」、「存貨」、「不動產、廠房及設備」、「使用權資產」再加上「合約資產」及「預付款項」共87%,代表公司大部分的資金都用於本業上。

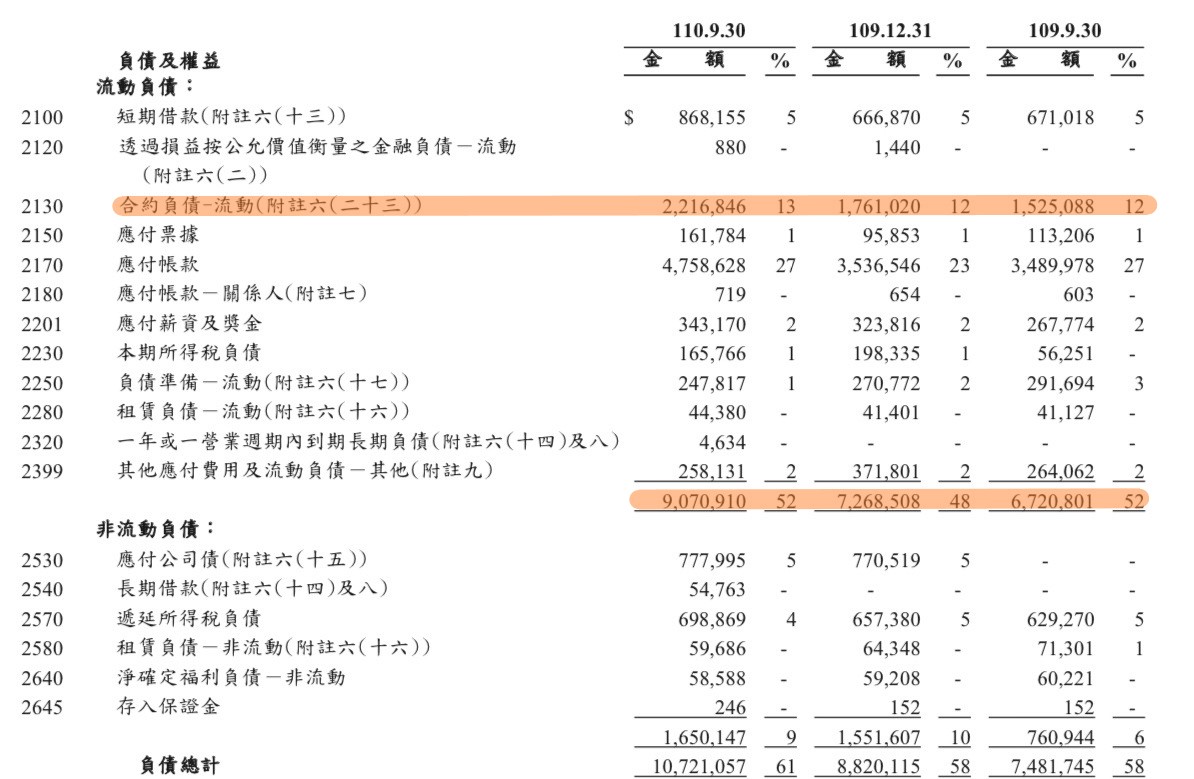

1. 公司的流動負債遠低於流動資產,公司財務狀況非常健全。

2. 流動負債中又有24%是合約負債,這並非真正的負債,所以實際上的負債又更遠低於流動資產了。

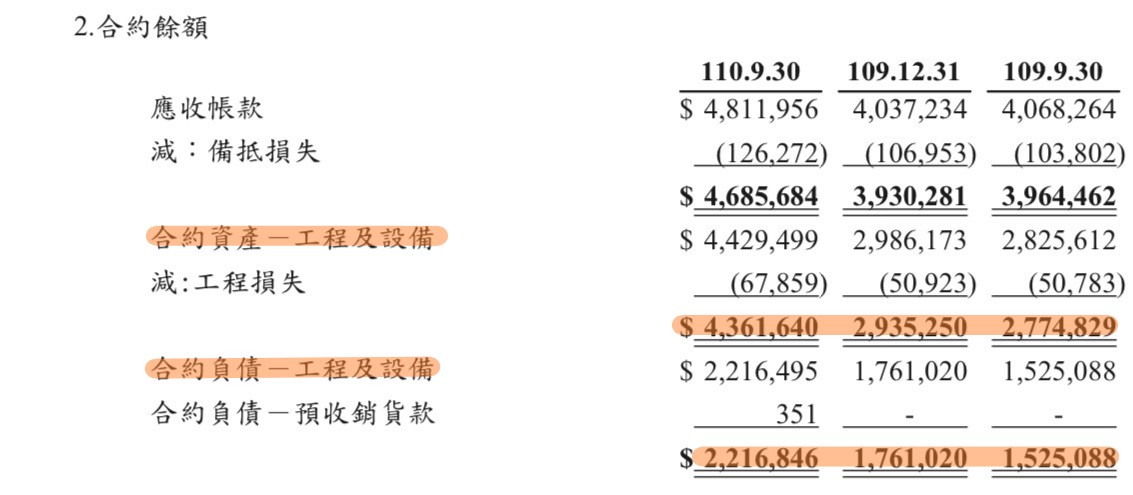

什麼是合約負債、合約資產?

合約負債又可稱為預收貨款,是客戶已經預付的貨款,而公司還沒有提供等價的服務或是產品,等到公司提供等價的服務或是產品時,才會認列於營收上,所以合約負債又被稱為公司未來的營收,是不少人認為是營收的先行指標。在特定行業比較會有合約負債:工程業、資訊服務業…等

合約資產則是已經認列的營收,而後面還有部分服務或產品還沒有認列,貨款則是全部完成後才可以一併請款,舉例 : K大開了一家流口水工作室,提供滿週歲小孩的整套抓週服務,分成兩部分:一是場地的租借及布置,費用1萬元、二是照片的拍攝及精修5千元,由於第一部分於活動當天即完成了服務,因此認列營收1萬元,但是第二部分的照片需要花費較多的時間,而我必須等到第二部分都完成我才能夠跟客戶一併請款1萬5千元及認列5千元的營收。

當我認列1萬元的合約資產,代表說我後面還有一筆營收還沒有認列,但是後面那筆尚未可認列的營收從財報中是無法得知的,所以相較合約負債是比較不明確。

簡單來說,服務分成兩段,第一段完成時,認列第一段1萬元營收及合約資產,等到第二段服務完成時才能夠一倂請款及再認列第二段營收。

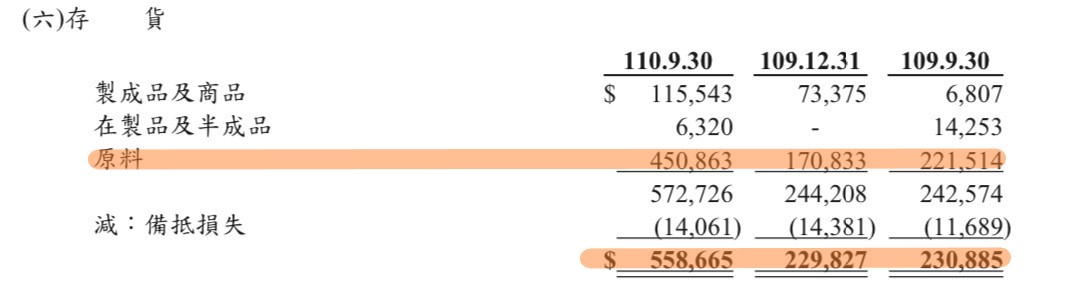

存貨

1. 存貨比去年同期增加了足足快一倍,再去細看存貨的種類是什麼。

2. 增加最多的是原物料,足足增加了超過2倍的金額,當公司原物料存貨大幅上升時,可代表公司非常看好日後的市場,所以事先備好原物料以防缺料。

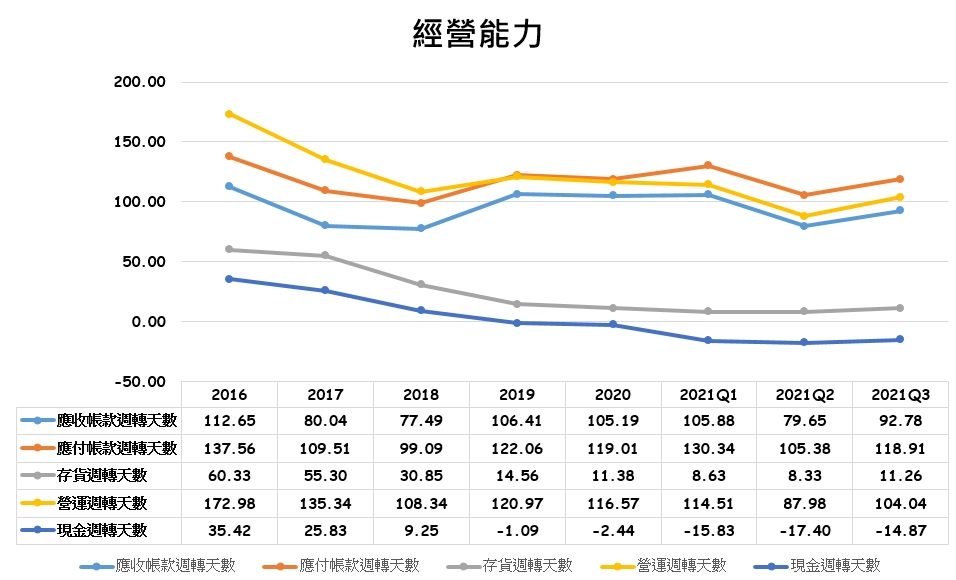

經營能力

1. 聖暉是工程公司,因此存貨週轉天數參考價值不大,要看的是應收、應付帳款週轉天數。

2. 應收帳款週轉天數有逐漸下降的跡象,代表公司收款能力上升,比較不用擔心現金流的問題。

3. 應付帳款週轉天數則是穩定維持過往的天數,這樣子公司資金週轉壓力相對小了點。

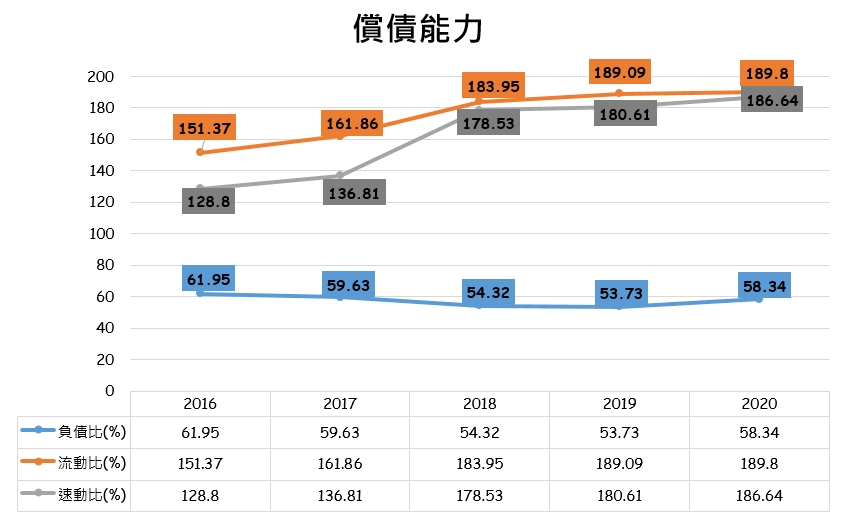

償債能力

1. 負債比在50~60%徘徊,不算特別高,但聖暉負債中有1/4屬於合約負債,所以實際上負債比是更低的。

2. 流動比跟速動比都可以穩定>100%,償債能力還算安全。

自由現金流

1. 近5年自由現金流皆為正值,因為工程公司並不需要大量的資本支出,自由現金流量自然就不太會有負值的情況,要是真的出現了負值,就代表公司營運現金流出了很大的問題。

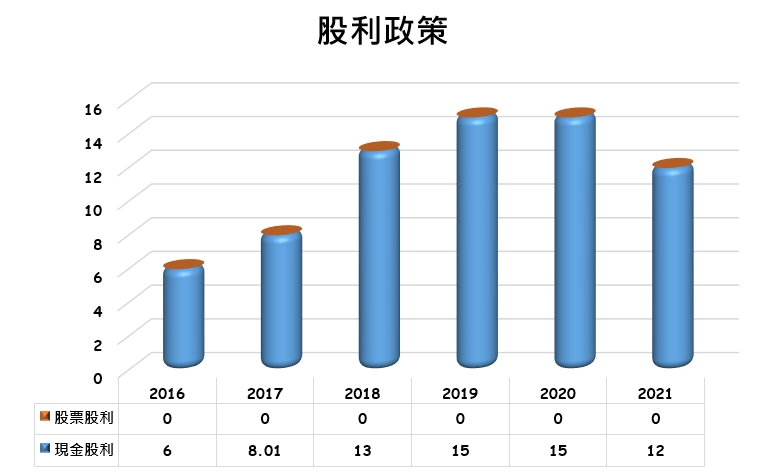

股利

1. 聖暉從上市以來已經連續13年配發股利了,殖利率都有5~8%,但是填息能力看起來不是很好。

2. 2020年配息後至今都還沒有填息,代表這段時間買進的投資人們大部分帳面上都是虧損居多,名副其實的賺了股利賠了股價,這就是絕對不要看殖利率高就買入一檔股票的原因,雖然或許有賺錢的機會,但這觀念其實是不太正確的。

企業風險

- 競爭風險 –

由於機電無塵室工程施工範圍涵蓋廣泛,各工程領域之參與者眾,再者許多大型營造廠以統包方式伺機搶食機電工程市場,造成機電工程無塵室經營環境日益激烈。

大陸工程市場競爭日益激烈,辛苦取得之工程標案,執行完成後,毛利皆遭壓縮,且當地競爭廠商實力有增無減。 - 人才風險 –

聖暉所屬工程服務產業,除所需技術外,工程專業人員所處之工作環境較為多變及艱辛,年輕世代較無法接受此工作環境,因此人才不易取得與新進人員容易流失,造成人才斷層,而「人」卻是本公司最重要之資產,如何找到專業人才並使其穩定發展,係為本公司之一大挑戰。

護城河

- 成本優勢 :

聖暉成立迄今已邁入第四十三年,多年來承接之工程案件涵蓋綠能光電、半導體、生技醫療、商業大樓、政府單位工程、百貨商場及醫院等產業,無論在空調、機電、化學製程及無塵室等工程皆有豐富之工程實績,為國內工程業者少數能同時跨足不同產業領域及不同國家區域的工程承攬實績之工程服務公司。

聖暉未來展望

聖暉營收大部分來自無塵室及水氣化供應系統,無塵室大家應該都知道了,那水氣化供應系統又是什麼呢?簡單來說就是超純水系統(供應給清洗相關製程需要)、氣體供應系統(提供高品質大宗氣體及安全的特殊氣體)、化學品的供應系統(提供大宗使用的高品質的化學用品)以上3種系統,是半導體廠不可或缺的系統之一。

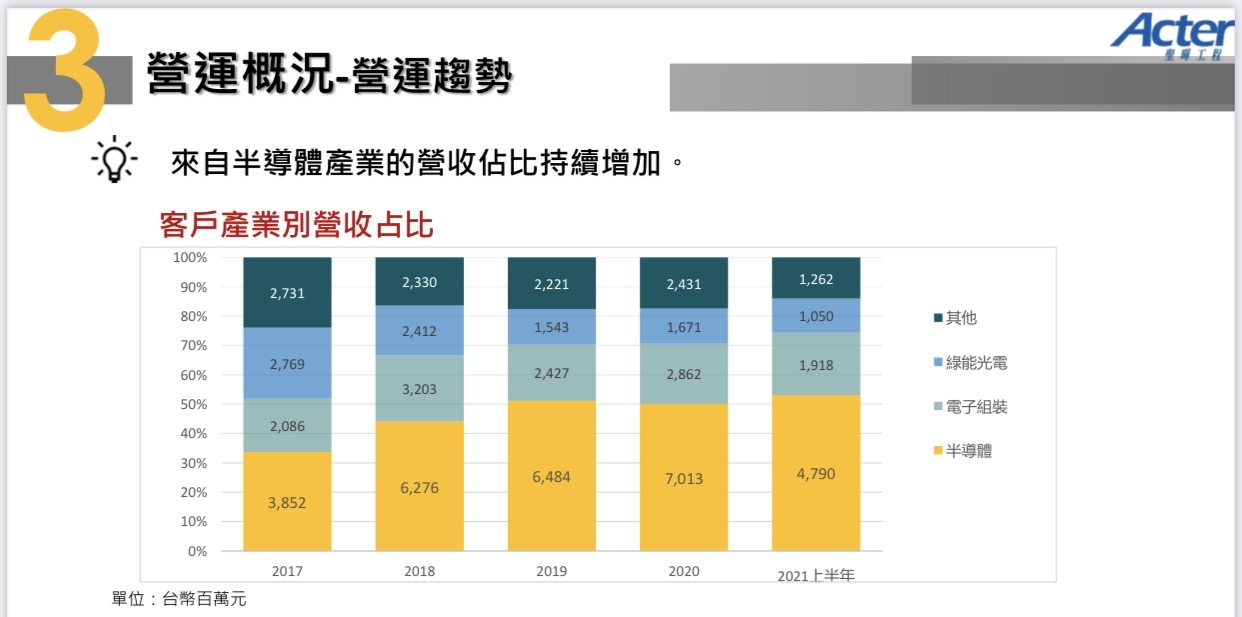

而半導體產業確實佔聖暉營收很大的占比,從2017年的30%一路增加至至今的50%以上,主要還是受惠於半導體產業的繁榮,在半導體前景看好之下,2021~2022年全球預估新建29座晶圓廠,其中2021年預估19座、2022年預估10座,而以這29座晶圓廠來看,分別為中國8座、台灣8座、北美6座、歐洲及中東3座、日本2座、韓國2座,而聖暉包含台灣、中國營收合計占比約85%,在這波半導體建廠潮中受惠程度相對較大,且一般來說,半導體從開始建設到設備安裝約需2年時間,因此預期工案在2021~2023年間陸續完工並認列的可能性較大,中長線展望樂觀。

再從聖暉合約負債的趨勢來看,2020年開始合約負債不斷的增加,也代表公司未來可認列的營收是可被看見的,非口頭上說受惠於晶圓廠的大量擴廠,而半導體廠需要約2年的時間建廠,2021~2022年大擴廠環境下,聖暉的合約負債在2024年前維持在一個高檔應該不會有太大的問題,而現在合約負債仍有機會持續增加中。

大陸聖暉集成預計在中國上市,在聖暉已有第三代半導體客戶的專案實績(號稱在蘇州擁有全球最大8吋GaN的Innoscience)之下,若能順利上市,必然更能夠打開知名度,對於後續於第三代半導體的訂單爭取會是個夠有利的條件之一。

而大陸聖暉集成所在的蘇州市,也是中國發展第三代半導體的技術首發重鎮之一,中國十四五規劃之下,將投入大量資金發展第三代半導體產業,即使初期可能會因為持股下降而影響聖暉的獲利,但在第三代半導體必然的產業趨勢下,這絕對是值得投資的一步。(政治風險不在考量範圍內)

聖暉與同業比較

1. 毛利率可以代表這品牌的定價能力,一樣的東西為什麼消費者願意花比較多錢買呢?這就是品牌價值。

2. 同業中漢唐跟聖暉毛利率都相對高了不少,而這幾年聖暉表現甚至領先了龍頭漢唐,當中我認為的原因就是聖暉客戶分散,並不像漢唐營收集中在大客戶台積電上。

1. ROE則是可以代表公司的獲利效率,是否能夠有效地替股東賺錢。

2. 漢唐則是同業中效率最高的公司,2020年ROE竟然超過了40%,主要是因為淨利率漢唐比同業高太多了,而聖暉毛利率明明比漢唐高了一些,為甚麼淨利率差那麼多呢?主要是因為營業費用高較高的關係,當聖暉營業費用率可以像漢唐一樣那麼低時,獲利能力一定會更加突出。

總結

聖暉並不像老大哥漢唐那麼有話題性,主要是因為聖暉客戶分散在不同產業、公司上,不像漢唐大客戶台積電這幾年不斷增加資本支出,因此較受到市場的青睞。

也不能夠因為公司遲遲沒有填息就認為不是一家好公司,從產業面、財報面來看的話,聖暉絕對可以稱得上是家默默耕耘的績優股。

在2024年之前在半導體大量資本支出環境下,無塵室的訂單應該都能持續成長,但有人會問說:為什麼無塵室的龍頭漢唐今年的營收反而不如去年,這主要是因為漢唐在2020年的基期太高了,去年認列了大客戶美光的營收,使得營收在去年繳出極高的年增率,導致今年面對去年的高基期下,營收才顯得大幅度衰退的情況,所以我並不認為漢唐在衰退哦!!!

聖暉客戶群分散,較不容易受到單一產業或公司影響整體太大的營收,但我認為也是因為客群分散,營業費用才會遠遠高於漢唐的原因,。

以目前股價195.5來算的話,今年累積至Q3 EPS為14.66,今年度EPS要破20基本上不會是個太大的問題,低於低估本益比10.4倍;再從聖暉的合約負債來看,明年要比今年成長應該也不會是個太大的問題,至於成長多少就取決於成本及營業費用了,今年主要受到運費及原物料一直上漲,成本相對高了不少,而明年還會繼續上漲嗎?

要是明年訂單比今年好,再加上成本有望下降之下,明年的獲利表現是不是可以期待呢?

免責聲明