美國簽名銀行為何一夜歸零?

本週二,美國簽名銀行(Signature Bank)美股盤前復牌跌超99%,股價一夜歸零!從宣布破產到股價幾乎歸零,短短兩週時間,這家資產超千億的銀行究竟發生了什麼?繼矽谷銀行倒閉、瑞信危機、黑石爆雷等之後,歐美銀行業危機未來會如何演變?對中國有何影響?

近期我們發布了一系列歐美銀行危機的報告,詳細闡明了危機形成的原因、影響與我們的判斷,詳見《矽谷銀行倒閉:原因、影響及展望》《美聯儲為矽谷銀行買單:能否防止金融危機?》《瑞信危機:原因、影響及展望》《黑石暴雷:原因、影響和展望》《德意志銀行股價暴跌:原因、影響及展望》。

1 、原因:簽名銀行被擠兌倒閉,其核心資產被紐約社區銀行收購

美聯儲大幅度加息暴露潛在金融風險,矽谷銀行暴雷,引發擠兌風險。在美聯儲超級加息週期下,美國銀行面臨資產端縮水、負債端儲蓄流出,陷入流動性緊張,遭受巨額虧損和大幅擠兌的矽谷銀行於3月11日宣布破產。但並不代表SVB將是一個特例,美國銀行系統面臨信任危機和傳染效應。由於SVB的商業模式有其特殊性,其客戶的相對集中化,加速了存款的擠兌,簽名銀行、第一共和銀行等其他經營方式和客戶構成較為類似的銀行或也將面臨相似的窘境。

從負債端看,一方面,簽名銀行客戶高度集中,其大額存款(超出25萬美元的賠付限額)比例較高。根據美國聯邦存款保險公司(FDIC)規定,一旦銀行破產,存款者依法可得到最高25萬美元保額的賠償。而截至2022年末,簽名銀行大約90%的存款沒有保險,矽谷銀行約88%的存款沒有保險。這意味著簽名銀行的存款主要來自大額存款客戶,一旦銀行出現流動性危機事件,此類型銀行的“存款搬家”現象嚴重,進一步加速存款的擠兌。

另一方面,受去年加密貨幣市場劇烈波動影響,簽名銀行的存款加速流出。作為全美最大的加密貨幣友好銀行之一,截至2022年末,簽名銀行數字資產相關存款達178億美元,約佔該行存款規模的五分之一。2022年以來,加密貨幣市場風波不斷,加密貨幣出現史詩級暴跌,Terra和FTX先後崩盤,帶動2022年簽名銀行數字資產相關存款減少124億美元,佔整體存款流出規模的七成。雖然為規避加密貨幣市場風險,簽名銀行計劃削減100億美元相關存款。但是隨著矽谷銀行的關閉,擠兌風潮迅速傳遞至簽名銀行,成為壓垮其的最後一棵稻草。

從資產端看,前期配置的債券面臨賬面浮虧,資產錯配,難逃流動性危機。截至2023年3月,美聯儲累計加息475個基點,導緻美債收益率快速飆升。此前在流動性寬鬆背景下大量購買的美債資產價格出現大幅下跌,被歸類為可出售資產(AFS)的美國國債開始出現浮虧。根據FDIC數據,截至2022年第四季度,美國銀行系統內未實現損失約為6200億美元,其中可售國債及證券約為2795億美元。簽名銀行也不例外,截至2021年末未實現損失32.5億美元。

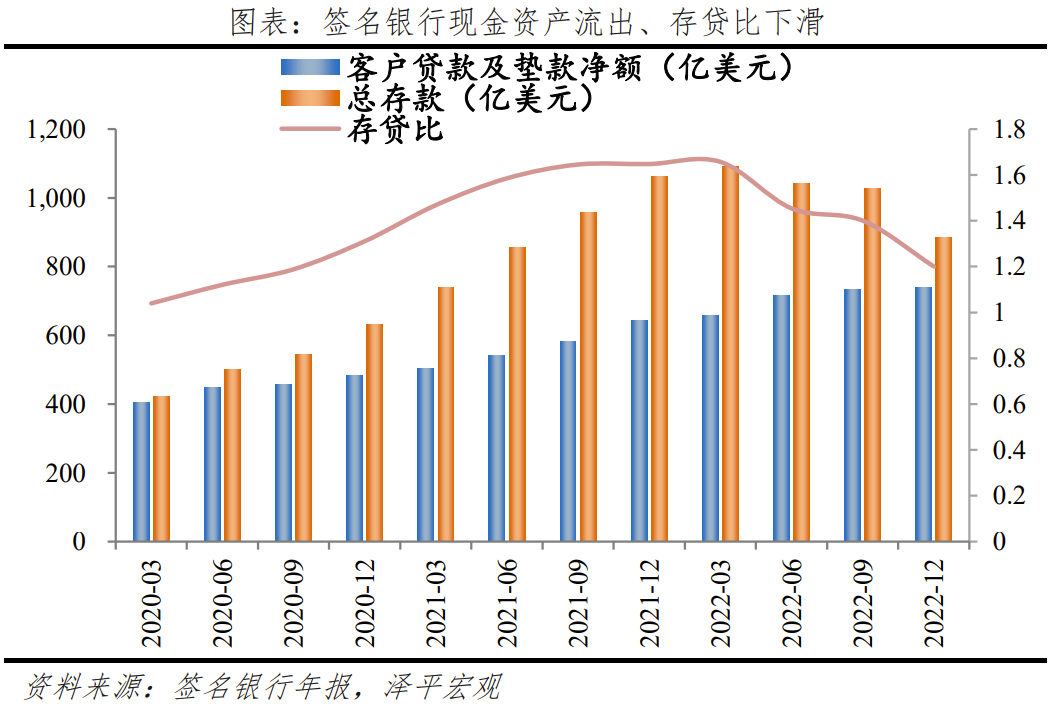

此外,簽名銀行也面臨現金資產不斷流出、存貸比持續下滑的窘境。截至2022年末,簽名銀行現金及現金等價物規模僅60億美元,較上年大幅減少236億元。同時,2022年以來銀行存貸比持續下滑,從年初的1.65下降至年末的1.2。

簽名銀行觸發系統性風險,被FDIC宣布關閉,並被紐約社區銀行收購核心資產,股價暴跌。當地時間3月12日,以“系統性風險”為由,美國聯邦存款保險公司(FDIC)宣布關閉簽名銀行。3月19日, 紐約社區銀行子公司Flagstar Bank NA(旗星銀行)與FDIC達成協議,收購簽名銀行約380億美元的資產和約360億美元的負債。紐約社區銀行稱,該交易只涵蓋簽名銀行遺留的核心銀行存款,包括紐約和西海岸私人客戶團隊,以及財富管理和經紀商業務,沒有收購任何數字資產銀行或與加密相關的資產或存款。截至3月29日,通過此次收購擴大業務版圖的紐約社區銀行股價上漲37.8%,而被收購核心資產的簽名銀行股價暴跌99%,並於當天轉至場外交易。

2 、影響:電子支付系統受影響,衝擊美國經濟金融系統;人民幣資產配置價值凸顯,但外貿受衝擊

近期歐美銀行危機頻發,如矽谷銀行破產、美國第一共和銀行、西部聯合銀行遭擠兌、簽名銀行關閉、瑞信危機等。3月28日簽名銀行複牌後股價暴跌作為銀行暴雷的事件之一,其產生的影響與上述危機有相似性;但由於其自身數字資產業務的特殊性,也會對加密貨幣行業產生影響。

數字資產:簽名銀行的關閉對電子支付的便利性造成較大影響,進而衝擊加密貨幣行業;復牌暴跌則表明對數字資產的懷疑性。加密貨幣業務的核心是Signet,它是允許通過區塊鏈實時結算資金轉賬,無需第三方或交易費用的支付系統。簽名銀行關閉後,Circle等公司無法通過Signet贖回其USDC穩定幣(與美元掛鉤的虛擬穩定幣),僅可在銀行營業時間使用。

金融市場:存款流失、資金轉移至風險低流動性較高的貨幣市場基金、小型銀行所面臨的風險敞口顯著大於大型銀行。2023年一季度,美國存款規模為194.7萬億美元,3月同比下降17.1%,較上季度大幅下降17.0個百分點;3月22日,美國貨幣市場基金規模大增,3月貨幣市場基金為5.13 萬億美元,3月同比增長3.5%,較2月提升3.4個百分點;根據FDIC的數據,截至2022年底,美聯儲準備金中72%的流動由1%的銀行持有(詳見《矽谷銀行倒閉:原因、影響及展望》)。

大宗商品:歐美銀行危機加劇經濟衰退預期,大宗走弱;避險情緒下黃金大幅上漲。截至3月29日,3月CRB現貨指數、RJ/CRB商品價格指數環比分別下降1.4%和2.4%,較上月下降0.8和0.9個百分點;有色金屬價格下行,3月LME銅和LME鋁環比分別下降1.6%和5.6%,較上月分別下降1.1和2.7個百分點。截至3月28日,黃金期貨收盤價為1956.8美元/盎司,3月環比上漲2.6%,較2月提升4.9個百分點。

實體經濟:銀行危機加劇經濟衰退概率,歐美銀行危機傳導到實體經濟主要通過信用收縮提高企業融資成本與財富效應降低消費信心實現,詳見報告《德意志銀行股價暴跌:原因、影響及展望》。

對中國:歐美金融危機凸顯人民幣資產配置價值,但海外衰退風險對我國出口不利。截至3月27日,美元指數和美元兌人民幣匯率較3月10日分別下降1.7%和1.2%(詳見《德意志銀行股價暴跌:原因、影響及展望》)。外需持續低迷,自2022年10月以來我國出口持續受壓制。1-2月中國對美國、歐洲出口增速分別為-21.8%、-12.2%。2023年3月,美國Markit製造業PMI、歐元區製造業PM和德國製造業PMI分別為49.3%、47.1%和44.4%,仍在榮枯線下。截至2023年3月24日,上海出口集裝箱運價指數、中國出口集裝箱運價指數CCFI同比分別下降80.1%和69.6%;截至3月21日,韓國前20日出口金額同比下降17.4 %。

3 、展望:歐美銀行危機持續蔓延,面臨抗通脹、穩增長、應對銀行業危機的不可能三角,加息或是強弩之末

目前金融危機在持續發酵、深化,中小銀行風險仍在歐美蔓延。歐美銀行普遍面臨利率環境下的期限錯配,流動性風險暴露;對銀行的信任危機加劇風險擴散。倒閉後被收購的矽谷銀行和簽名銀行複牌暴跌99.06%和99.54%,體現了投資者的不信任。NBER研究表明,4800家銀行中約有1619家銀行無法承受所有未投保儲戶取款,約186家銀行無法承受半數未投保人取款,中小銀行仍存在風險敞口。

美聯儲面臨抗通脹、穩增長、應對銀行業危機的不可能三角,銀行危機事件是美聯儲加息週期尾聲的催化劑。

1 )應對危機的主要思路是釋放流動性,增強市場主體承受債務能力。矽谷銀行事件後,存款保險基金(DIF)與銀行期限資金計劃(BTFP)注入流動性;2008年次貸危機在傳統貨幣政策工具基礎上,新設定期證券借貸工具、一級交易商信貸便利等工具提供巨額流動性。

2 )美國通脹壓力依舊顯著,5月加息概率約佔四成。美國2月CPI同比6.0%、核心CPI同比5.5%,距離2%的通脹目標仍有較大差距。芝加哥商品交易所集團(CME)的“美聯儲觀察”數據顯示,美聯儲加息25BP的概率為37.6%。

3)金融監管、金融穩定的重要性將抬升。3月27日,FDIC主席Martin J. Gruenberg就近期矽谷銀行破產、簽名銀行倒閉事件的講話中提到,加強1000億美元或以上資產的銀行的審慎監管,關注其資本、流動性和利率風險等方面,以及破產後的處置方法,全面審查存款保險制度。

4 、中國經濟將重新引領全球,人民幣資產吸引力凸顯,但外需低迷,應加力擴大內需,危與機並存

隨著海外風險擴散,中國應鞏固經濟復甦勢頭,保持金融穩定,提振民營經濟信心,引外資回流。

1 )我國商業銀行流動性較為穩定,風險控制指標在合理區間。我國銀行流動性覆蓋率整體充裕,系統性風險概率較小。銀行業撥備覆蓋率為205.85%,超過監管要求(100%);截止2022年末,銀行業金融機構不良貸款餘額3.8萬億元,不良貸款率1.71%,同比下降0.09%;截止2022年末,商業銀行資本充足率為15.17%,較年初增長0.04%。

2 )提振民營經濟和外資企業信心。3月13日,李強總理在兩會答記者問時表示,在發展民營經濟上,堅持黨中央一貫方針;3月22日,李強總理在湖南調研並主持召開先進製造業發展座談會,表示要營造市場化、法治化、國際化營商環境;3月26日,財政部部長劉昆在中國發展高層論壇2023年年會上強調,財政工作將切實落實兩個毫不動搖,對包括民營經濟、外資企業等在內的各類市場主體一視同仁,平等對待,不斷優化發展環境,增強市場主體活力。

3)外需低迷是不確定因素,擴大內需是重中之重。3月24日,發改委、證監會發布通知,發行消費基礎設施REITs,優先支持百貨商場、購物中心、農貿市場等城鄉商業網點項目。增加收入是提高消費能力的根本,當前我國就業率還有待提升。2月全國城鎮調查失業率、31個大城市城鎮調查失業率分別為5.5%、5.7%,較上月變動0.1和-0.1個百分點。青年失業率有所上升。16-24歲、25-59歲人口調查失業率分別為18.1%、4.8%,較上月增加0.8和0.1個百分點。

美國面臨整個銀行業危機,背後是商業地產危機,處置不當就是引爆大雷,矽谷銀行倒閉、簽名銀行股價一夜歸零、黑石爆雷等等,這都不是偶然事件,這只是冰山一角。所以,美聯儲走向降息、放水是唯一出路,一醉解千愁,宣告美聯儲加息週期結束,放水週期開啟,過去一年美聯儲激進加息美股、中概股等承壓,而股市是貨幣的晴雨表,事情正在起變化,進入臨界點的博弈。(澤平宏觀)