股市創新高,該留、該賣?三個策略守護資產

文/林奇芬

股市創歷史新高,從美股、日股、德股、台股、印度,就如同煙火綻放一樣,一個接著一個向上攀升。隨著股市創新高,投資人情緒也陷入煎熬。一方面想要趕快跟上高速列車,一方面也擔心科技泡沫再度光臨,是否該在泡沫破裂前先行出場?

面對難以抉擇的情勢,我們不彷從投資市場的機會與風險來評估。

機會:基本面逐漸改善,採購經理人轉正

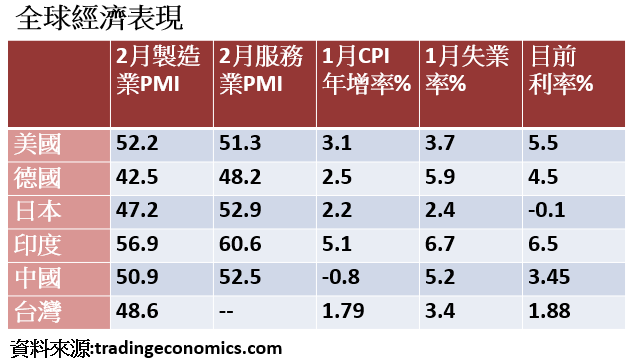

從全球採購經理人指數(PMI)表現來看,經濟正從谷底慢慢復甦。首先看領頭羊美國,原先服務業PMI可維持在50擴張趨勢,但製造業PMI萎縮低迷,直到今年製造業開始翻揚向上突破50。日本也是服務業領先擴張,但製造業上未能跟上,不過隨著日本積極推動半導體產業與日圓貶值助攻,製造業應可逐步追上。

歐元區受到高通膨打擊,去年景氣低迷。目前通膨已有明顯降溫,市場期待下半年有降息機會。雖然目前歐元區經濟疲弱,採購經理人指數都未能突破50,但根據IMF預估,今年經濟成長率可優於去年,呈現成長趨勢。

新興市場中,中國與印度呈現二個極端。中國去年雖然放寬疫情管控,但經濟活力無法提振,製造業一直在50上下徘徊。受困房地產風險、出口萎縮,中國經濟委靡不振,今年政策面勢必推出更多激勵方案,以求整體穩健不失速。而印度近二年成為美中對抗最大受惠國,印度經濟持續擴張,採購經理人指數顯示景氣樂觀,預估今明二年經濟成長率仍可維持在6%以上。

台灣製造業採購經理人指數尚未能突破50,不過根據國發會統計,台灣1月景氣燈號已經轉為綠燈,是睽違17個月後首次轉綠,此外領先指標也持續往上,顯示景氣呈現緩步復甦趨勢。

機會:通膨降溫,資金面轉為有利

過去二年全球面臨的巨大挑戰就是高通膨,各國央行採取快速升息來控制通膨惡化。美國利率水準升高到5.5%,歐元區也升高到4.5%。目前美國通膨率已降至3.1%、德國降至2.5%,市場今年主要期待各國央行開始鬆綁降息。

雖然降息時點不如市場預期,可能要下半年才可能落實,但降息對企業經營成本,或金融市場資金活水,都是正面訊息。緊縮二年的資金緊箍咒衝擊降低了。

風險:股價本益比偏高

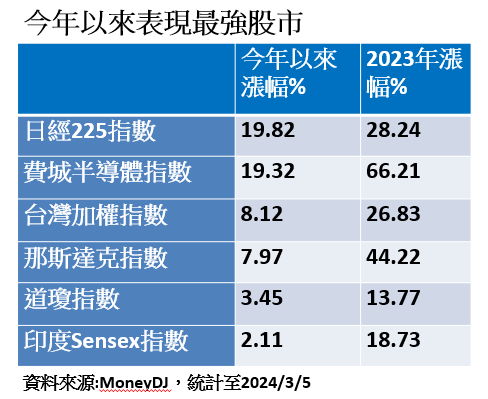

從2023年以來,雖然經濟基本面不佳,但在AI應用推升下,科技股漲勢兇猛,並進而推升整體股市上漲。其中,以費半指數、那斯達克指數漲幅最大,其次是日股與台股,而這個漲勢仍延伸到今年。

原先市場預估第一季是科技股淡季,股價應有機會回檔整理。然而在科技股交出2023年第四季漂亮財報下,股價又持續噴漲。例如,輝達去年第四季營收年增率2.6倍,獲利年增4.9倍,都令市場驚訝不已。而輝達在此激勵下股價突破850美元,總市值突破2兆美元,成為全球第三大市值公司。

輝達股價一年漲幅2.6倍,本益比71.4倍,許多搭上AI題材的股票,股價也多呈現飆漲走勢,許多人擔心2000年科技泡沫再次重現。如果從AI發展趨勢來看,去年才剛是AI元年,市場評估未來10年仍可呈現30%以上年複合成長率,再加上各種應用都尚未推出,現在談泡沫化言之過早。然而,「股價漲多就是最大利空」,投資人也應該居高思危,審慎控制風險。

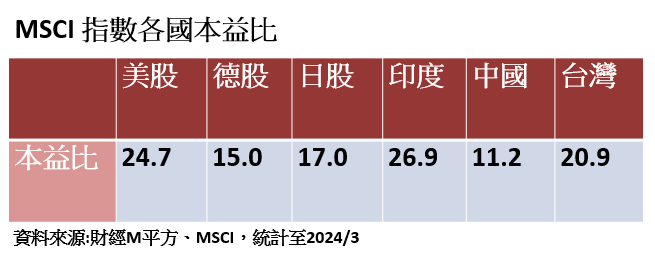

從整體股市評價面來看,美股本益比近25倍,雖不便宜,但也未到2000年泡沫化時最高水準,另外,德股、日股,整體本益比15、17倍,並未偏高。印度股市本益比相對較高,已經來到27倍,不過印度經濟仍處在高速成長期,可給予較高水準。而台股本益比來到21倍,也位在相對較高水準。只能說,目前沒有便宜股票可買。若從巴菲特價值投資角度來看,不是好的進場點。

風險:地緣政治、大選風險

全球經濟還有一個高度不確定因素,就是地緣政治風險。俄烏戰爭已經進行二年,目前仍無停火跡象,而以哈衝突自去年10月至今,已超過5個月仍未見緩和。另外,中美對立更成為全球最大隱憂。今年11月美國總統大選,5月印度國會大選,這都將成為全球關注焦點。而政治上的風吹草動,很可能帶來金融市場的大震盪。

今年以來誰是市場領頭羊?

在二大機會與二大風險夾雜中,今年以來全球股市仍然力爭上游,多個股市創下歷史新高,其中,仍由AI帶動的半導體高階製程主導,包括費半、日經、台股,成為股市領頭羊。印度、德國股市雖創新高,但漲幅相對較小。另外,從美股四大指數表現也可知,與AI相關科技股一馬當先,而消費、傳產、金融等則較為落後,預估這類股票要等景氣真正復甦才有表現機會。

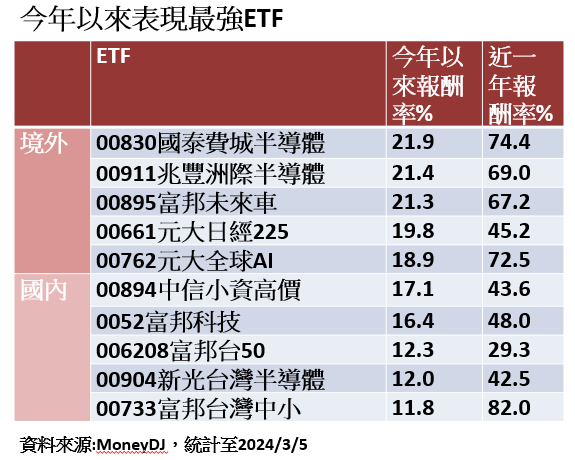

應證這個投資主軸,今年以來在台股掛牌漲幅最大的ETF,以科技ETF當家,包括投資境外的00830、00911、00895漲幅超過2成,而投資台股的00894、0052、006208也是績效領先的族群。值得留意的是,除了科技ETF之外,由於台積電股價反彈強勁,也終於帶動市值型ETF,如0050、006208今年終於翻身。相較之下,去年大放異彩的高股息ETF,表現較為落後。

三個策略,守護資產

從基本面觀察,經濟景氣尚未復甦,隨著未來企業獲利成長,股市應該還有成長空間。然而,本益比偏高是目前投資最大風險,此外,國際政局變數難以預測。投資人在樂觀中,仍須要帶著一份謹慎。現階段如何掌握獲利機會,同時又降低潛在風險呢?可以採取以下三個投資策略。

一,手上獲利可部分落袋為安。

股市創新高,股票要續留還是要落袋呢?如果已經投資五年以上,有很不錯的獲利,可以考慮落袋為安。但不需要全部出場,最好先賣出一半或三分之一,如此可以適度地停利,同時也藉由部分出場,降低持股比重。股票賣出後,仍可採取定期定額投資再進場,布局時間可拉長至2年。

二,做好資產配置分散風險。

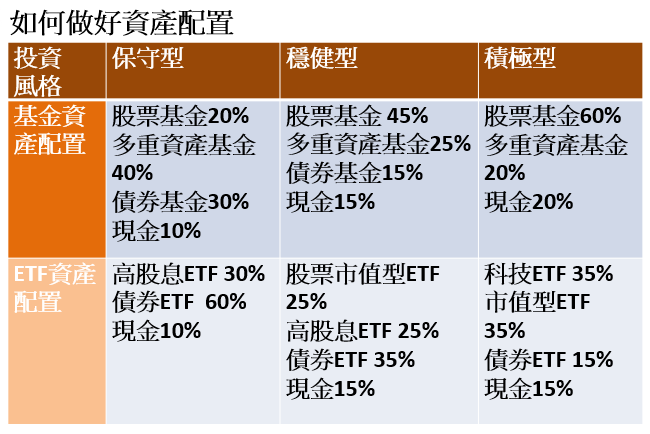

投資長勝策略就是資產配置,不預測市場,不過度樂觀或悲觀,根據自己的風險承受度做資產配置。保守型投資人股票比重不宜超過3成,積極型投資人仍要有適度的債券比重。

三,保留一到二成現金。

保守型投資人股票比重較低,保留現金比重可以低一些約10%。雖然這幾年投資人喜歡買高股息ETF,做為退休後的現金流,不過,高股息ETF也是投資股票,需要承擔股市風險,投資比重仍要管控。如果是穩健型投資人,可以保留15%左右現金,而積極型投資人由於高風險資產較多,建議可保留現金15%-20%。保留現金的功能,主要是控制不過度投資,另外,若市場出現亂流大跌時,手上才有籌碼可以加碼。

股市會繼續創新高,還是會泡沫破裂?試圖預測市場,是不可能的任務。投資人可以做的,就是檢視資產配置,管控風險。如此可以適度搭上列車,也可以防止列車出軌時不受傷。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

歡迎加入林奇芬治富俱樂部 http://www.facebook.com/mrsmoney888

林奇芬相關作品

「不會投資照樣賺」,影音課程

https://money.cmoney.tw/product?id=875

書籍:

「第一份收入就投資,30歲存百萬,40歲領雙薪」

「窮人追漲跌,富人看趨勢---投資前你一定要懂的10個指標」

「藏富-我用基金賺到一輩子的財富」

「治富-社長的理財私筆記」