康波周期下的家庭風險管理與財富躍遷:普通人如何用好金融工具穿越經濟寒冬

作為曾經的網際網路大廠HR,見證了無數家庭在職場、健康、養老等問題上的焦慮;如今轉型保險經紀人,更深刻感受到經濟周期波動對普通人財富的衝擊。今天,小魚想借經濟學中的“康波周期理論”,結合當下經濟環境,為大家解析:

為什麼保險是穿越周期的最佳“安全閥”?

普通人又該如何科學組態保障,實現財富的長期保值?

一、康波周期:普通人財富命運的“隱形推手”

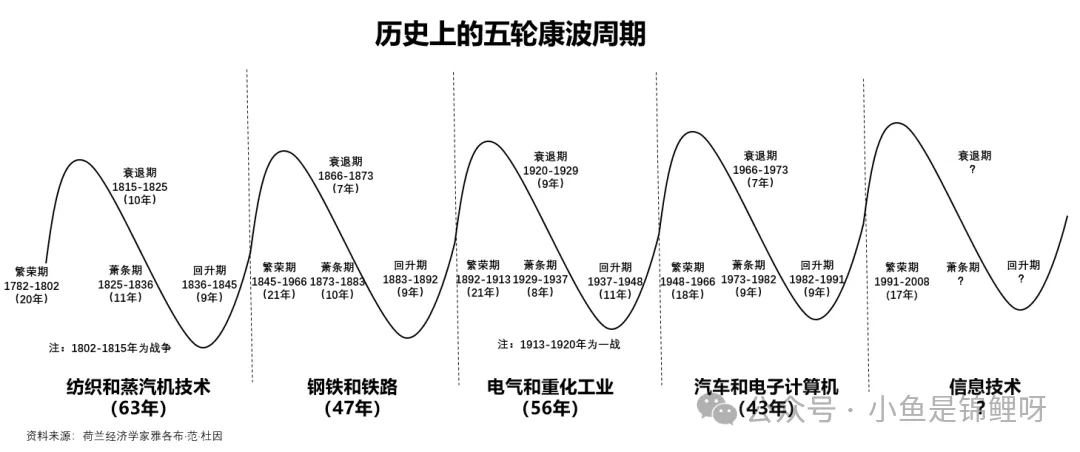

康波周期(Kondratiev Wave)是前蘇聯經濟學家康德拉季耶夫提出的“50-60年長經濟周期理論”,其核心驅動因素是”技術革命”與”資本開支”的互動作用。每一輪康波周期分為四個階段:”回升→繁榮→衰退→蕭條”,每個階段對應不同的經濟特徵與資產表現。

當前階段判斷:

🌏全球視角:2025年是第五輪康波周期(資訊技術主導)的蕭條末期,第六輪周期(AI與新能源驅動)的復甦起點。

❤中國視角:經濟正經歷 “康波蕭條末段+朱格拉中周期回升+基欽短周期補庫存”的三重疊加,短期通縮壓力與長期技術轉型並存。

對普通人的啟示:

- 蕭條期本質:經濟零和博弈加劇,資產價格波動劇烈,失業率上升,消費疲軟。

- 財富邏輯轉變:從“追求高收益”轉向“保值優先”,流動性差的高位房產、股權資產風險驟增。

二、康波蕭條期的保險組態邏輯:風險防禦與財富躍遷”

在蕭條向復甦過渡的拐點期,保險的三大核心價值凸顯:”風險避險、財富保全、長期規劃”。

1. 風險防禦:用保障類保險築牢家庭“安全網”

- “健康風險”:蕭條期企業裁員、收入波動頻發,”重疾險+醫療險”可抵禦突發疾病導致的收入中斷。

舉個🌰:30歲男性投保50萬保額重疾險,年繳保費約9000元,確診癌症可一次性獲賠50萬,覆蓋3-5年家庭剛性支出。

- “收入風險”:高槓桿家庭需組態”高額定期壽險”,覆蓋房貸、子女教育等負債,避免經濟支柱意外離世引發的連鎖危機。

2. 財富保全:用儲蓄型保險鎖定長期複利

- “年金險”:對抗利率下行,提供終身現金流。

📝策略:40歲投保年金險,60歲起每月領取5000元,彌補養老金缺口,抵禦長壽風險。

- “增額終身壽險”:2.5%複利增值,現金價值寫入合同,兼具靈活性與收益性。

舉個🌰:一次性繳清20萬,到第15年預期總收益超28w,預期年化複利超2.5%。

3. 資產隔離:用保險構築“防火牆”

🏙️企業主家庭:通過保單架構設計(如投保人≠受益人),實現”企業債務與家庭資產隔離”,避免破產牽連個人財富。

👨👩👧👦婚姻資產保護:婚前投保並指定受益人,可規避婚變導致的財產分割風險。

三、康波拐點期的保險組態策略:聚焦三大趨勢

1. 技術革命下的“新剛需”

- “長壽風險”:AI與醫療技術進步延長壽命,但養老金替代率持續走低。需通過”養老年金+高端醫療險”組合,覆蓋高品質養老社區費用。

- “新職業風險”:自由職業者、靈活用工群體增加,需定製”無社保人群專屬醫療險+意外險”,填補保障空白。

2. 政策紅利捕捉

- “稅優健康險”:個稅抵扣+終身保額續保,適合中高收入家庭最佳化稅務規劃。

- “個人養老金帳戶”:年繳1.2萬享稅收優惠,搭配商業養老年金,提升退休生活品質。

3. 全球化組態思維

- 美元資產:固定現價+分紅、預期收益6%-7%,避險人民幣貶值風險。

- 跨境高端醫療:覆蓋全球頂級醫院(如梅奧診所),匹配特殊情況醫療需求。

四、普通人如何行動?三步建構“抗周期”保險組合”

1. “需求診斷”:按“家庭經濟安全三角模型”分層組態:

- 底層:重疾險+醫療險+意外險(充分撬動槓桿)

- 中層:養老年金+增額壽(保費佔比家庭年收入10%-20%)

- 頂層:保險金信託+跨境保單(高淨值家庭專屬)。

2. “產品篩選”:

- 保障類:優先選擇覆蓋惡性腫瘤、心腦血管等高發疾病的多次賠付重疾險。

- 儲蓄類:重點關注增額壽的現金價值增速(≥2.5%複利)及年金險的保證領取年限。

3. “動態調整”:

- 每3年檢視保單,根據家庭結構變化(如二胎、購房)、收入增長調整保額與險種。

- 關注政策風向(如個人養老金擴容、稅優政策),及時納入新工具。

五、寫在最後:順周期者生,逆周期者存

康波周期告訴我們,”個人的努力在時代趨勢面前微不足道”。但聰明人懂得借力周期:蕭條期佈局保障,復甦期收割紅利。正如周金濤所言:“人生發財靠康波,但守住財富靠規劃。”

“2025年康波拐點將至”,與其在波動中焦慮,不如用保險建構“反脆弱”系統——它不能讓你一夜暴富,卻能讓你在寒冬中溫暖前行,在春天來臨時從容啟航。 (小魚是錦鯉呀)