•

RWA“以鏈治鏈”重塑了金融監管的模式

靈活性不是監管的敵人,

而是升級監管科技的新引擎。

這種“以鏈治鏈”的模式,正在全球重塑金融監管的模式。

⚙️一、收益路徑可審計:用程式碼構築“防篡改閘機”

傳統收益分配的黑箱痛點

某REITs基金挪用30%分紅投資高風險衍生品

某地方融資平台租金延遲數月發放

RWA的透明化解決方案

監管增效點:

1.全鏈路穿透

監管接入充電樁鏈節點,可即時追溯:

每日充電收益(誤差<0.1%)

資金分配路徑(防挪用)

對比傳統:季度報表滯後數十天

2.熔斷自執行

案例:觸發淡季熔斷,避免虛假分紅

3.資料不可篡改

收益分配記錄全鏈上儲存,行管部門可倒查10年內任意審計(嚇!害怕不?)

🛡️二、投資人身份可控:KYC/AML的鏈上升級

傳統監管的失效場景

離岸殼公司巢狀投資境內地產

私募基金份額代持規避審查

RWA的三層身份治理

中國實踐案例:

QFLP-RWA通道:

境外投資者須通過 “三驗”機制:

銀行KYC(驗證資金源)

- 外管局備案(QFLP額度)

- 鏈上行為評級(如禁止頻繁轉帳)

結果:攔截數起涉恐資金滲透

🌉三、監管科技(RegTech)賦能:從被動響應到主動預防

RWA提供的三大監管工具

1.即時風險儀表盤圖表

香港金管局Ensemble沙盒內,RWA項目風險響應速度從數天縮至數秒

2.政策可程式設計化

當央行調整存款準備金率:

3.跨境監管協作

監管走廊:

節點監控資產真實性

節點監督資金跨境流動

資料通過 零知識證明 保密共享(如驗證企業資質但不洩露客戶名單)

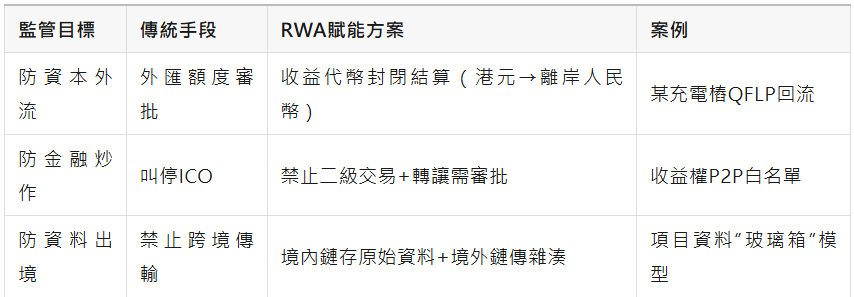

四、中國方案:在安全閥內釋放靈活性

特色監管創新

制度性突破

- 某市資料資產登記中心:

RWA項目需登記關鍵參數(如資產類型、分紅規則),納入央行監管沙盒 - 灣區監管共識:

允許港澳持牌機構代理內地RWA融資,境內資產由地方金管局節點監控

監管與創新的螺旋上升

RWA的靈活性非但未削弱監管,反而提供了更精準的調控工具:

- 收益可程式設計 → 將“道德風險”轉化為可驗證的程式碼規則

- 身份可控制 → 在開放中構築KYC防火牆

- 資料可審計 → 穿透式監管從理想走向現實

當收益流動與資本進出都,

轉化為監管節點螢幕上的透明軌跡時,

金融安全與創新才真正實現對立統一。

RWA不是監管的挑戰者,而是RegTech時代的送水人。 (二小文的書架)