比特幣創新高在即,現在上車還來得及嗎?下一輪佈局看這篇就夠了

新高下的比特幣定投策略

比特幣創新高在即,現在上車還來得及嗎?下一輪佈局看這篇就夠了

比特幣馬上要刷新歷史高點了,現在衝進去還能喝到湯嗎?要是錯過這波,下一輪牛市該怎麼提前佈局?這些靈魂拷問我每天都要被問。今天咱們就掰開揉碎了,用大白話聊聊比特幣投資這件大事。

先把底層邏輯盤清楚:投資的終極目標,就是讓手裡的錢穿越周期實現複利增長。縱觀全球資產,選擇能持續創新高的優質標的非常重要 —— 就像沒有持續創新高的美股,股神巴菲特也難以締造傳奇。

再看比特幣,當下儼然成了全球資金的避風港:超 80 家上市公司爭相囤幣,機構持倉規模屢創新高。更關鍵的是,比特幣已正式進入通縮時代,劇烈波動的 "過山車行情" 正在成為歷史。面對這波蓄勢待發的上漲行情,普通投資者該如何精準佈局?

這裡首推定投策略,關於定投的底層邏輯和實操指南,可以參考之前的深度解析(https://mp.weixin.qq.com/s/vXjA7joIuwKnpQUaH7wmEA)。

我們此前詳細解析過的智能定投策略(點選查看👉 https://mp.weixin.qq.com/s/hGAX4Z8pa3Obt4xLdndy5w ),堪稱囤幣神器

今天重點分享一個進階玩法 ——期權定投法(賣 put 囤幣策略),連段永平投資輝達、蘋果時都在用!

賣 put 囤幣法實操指南

假設我們制定 52 周定投計畫,每周投入 10000 美元,具體操作步驟如下:

1.開倉操作:每周五賣出下周到期的 ATM(平值)看跌期權。例如,今天(2025.07.10)BTC 價格為 111,000 美元,我們就賣出 2025.07.18 到期、行權價 111,000 美元的看跌期權(假設權利金為 0.02BTC)。

2.收益場景:

- 未觸發行權:若到期日價格未跌破 111,000 美元,直接賺取 0.02BTC 權利金,同時每周到期買入 10000 美元的 btc;

- 觸發行權:若價格跌至 100,000 美元,實際持倉成本 = 100,000 美元 + 權利金,相當於打折接貨。

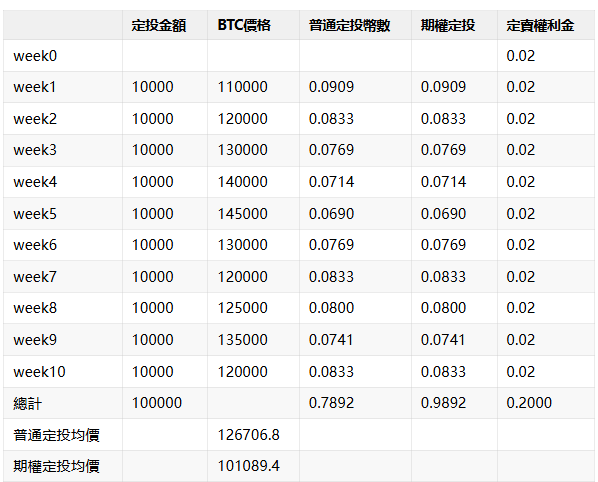

我們用 10 周的定投舉例:

假設 put 的權利金價格不變,可以看出,put 期權的定投均價因為有權利金收入,會比普通定投的均價更低,相當於在每次定投時都享受了一定折扣,長期下來能顯著降低持倉成本;

而兩種定投方式不同的只有第一周的起投時間,普通定投第一周定投,而期權定投從第一周開始賣周期權佈局,0到 52 周,與 1 到 52 周的均價幾乎沒有區別。

從綜合成本角度來看,傳統定投以 52 周均價作為買幣價格,而定賣 put 策略的價格雖與傳統 52 周價格錯配 1 周,相差不大,但其積少成多的權利金能夠持續降低持幣成本,有效最佳化資金使用效率和成本結構。

該策略需要投資者對市場波動有更深刻的理解,賣 put 不能超賣的情況下幾乎沒有風險,建議組合普通定投與期權定投兩種策略。

結尾增加一個彩蛋: 期權定投可以結合智能定投,通過 高位少投、低位加碼 的動態調節機制,給賣 put 的頭寸增加一個智能定投的乘數,這將進一步的有效增加權利金囤幣的數量,後者可顯著拉低持倉成本;或者混合智能定投,當 更多籌碼 + 更低均價 形成組合拳,長期持幣的收益空間將得到幾何級提升。 (BageHK WEB3量化與投研)