霸榜 4 年多的币安 Launchpad 還能繼續風光嗎?

作者:Mia,ChainCatcher

長期以來,打新一直作爲投資市場上勝率較高的投資方式,備受各路資金的青睐。從美股到港股,新股申購也一直受到投資者的認可,被部分投資者稱爲“無風險收益”。而币安将這種申購新股的“IPO”模式帶到了加密貨币領域,結合交易所自身情況誕生了“Launchpad”的 IEO 模式。

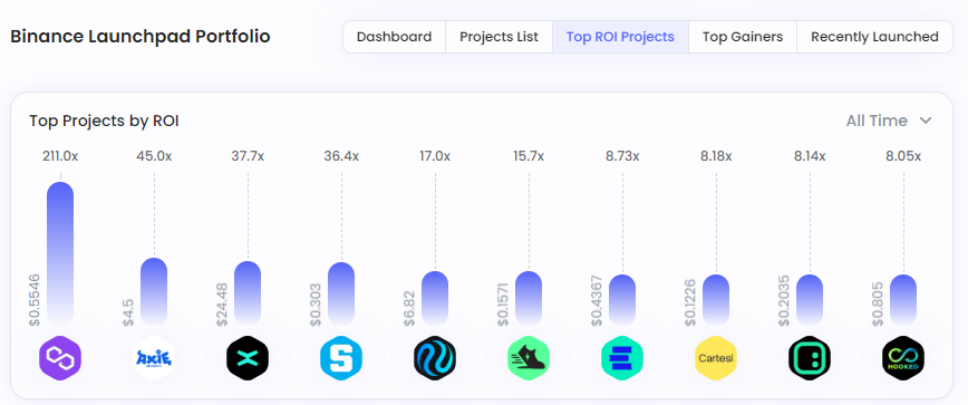

上線至今,币安 Launchpad 成爲了最容易産生百倍币、以至于千倍币的潛力項目的闆塊。截止今年 9 月,Launchpad 闆塊共上線 31 種加密貨币項目,“把握住 Launchpad ”逐漸成爲了用戶的指向标。畢竟,跟随聰明的資金一直是投資界獲利的好策略,誰能比最大的加密貨币交易所更聰明呢?而 IEO 模式也以其風險小且參與門檻低的特點成爲時下用戶最爲青睐的打新方式。

現如今随着熊市的降臨,面對流動性日益枯竭的市場,Launchpad 模式憑借穩定的收益率正在成爲交易所們競争用戶的新焦點,各大交易所相繼推出各自的 Launchpad 産品,都想從中分一杯羹,而币安的 LPD 産品始終以高質量的項目與穩定的造富效應遙遙領先,那麽在其财富效應背後又有什麽不容忽視的戰略意圖呢?ChainCatcher 将探究在本輪熊市中,Binance Launchpad 财富效應背後的用意與困境,以及對未來制度的優化與完善。

機制特點與戰略意圖

衆所周知,IEO 是 Initial Exchange Offerings(首次交易所發行)的縮寫,指交易所作爲發行方,直接向該交易所用戶發行代币、幫助項目方直接募資的行爲。與 ICO 模式不同的是,IEO 跳過了提前向大衆“公募”的環節,直接将資産份額放在二級市場上進行交易。

而一直以來,币安 Launchpad 作爲币安專屬代币發行平台,向币安用戶提供優質項目的優先認購權來支持加密貨币行業的生态系統。用戶需持有一定數量的 BNB 參與打新認購,新币的最終分配取決于用戶投入 BNB 的數量與所有參與用戶投入 BNB 總數的比率,而每個用戶的代币分配都有硬頂,以确保在所有參與者之間公平分配Launchpad項目代币。

然而,币安推出 Launchpad 的意圖絕不僅限于利用自身流動性的優勢爲優質的新項目提供便捷的平台與市場、實現互利共赢,亦或是單純的重視用戶體驗、想要返利于用戶,而更多的意圖則是其背後想要擴展加密行業份額的深遠戰略。

1. 實現用戶增長

“産品本身創造價值,用戶增長傳遞價值,其最終的目的是完成價值轉化”是産品增長的慣有思路,而币安将這種思路注入到了 Launchpad 産品之中。Launchpad 以其“穩賺不賠”的财富效應爲币安用戶創造着價值,這也成爲了吸引用戶的重要因素。當越來越多的投資者開始注意到 Launchpad 并願意進行嘗試時,Launchpad 穩定的收益也讓這部分用戶嘗到了甜頭。

随着 Launchpad 的财富效應開始在投資者中流轉、擴大,外界加密用戶自然而然帶着流動性選擇了投身于币安,Launchpad 也在吸引外界流動性的同時完成了價值轉化,逐漸開始成爲實現平台用戶增量的利器。此外,Launchpad 産品在增加平台交易量的同時,也提高币安交易所的市場份額,并鞏固其作爲全球領先數字資産交易所的地位。

2. 維持 BNB 價格

從 ICO 到 IEO,交易所試圖在尋求一種新的平衡關系,那就是“平台币”。币安從美股的 IPO 中的得到啓發,通過平台币去平衡項目方和投資人的關系,巧妙地将平台币“BNB”與 IEO 模式進行結合,用戶僅需持有一定數量的 BNB 便可參與 LPD 項目的認購,同時投入的資金(BNB 數量)與認購代币分配挂鈎。這樣的機制極大程度上調動了 BNB 的市場購買力,而當 LPD 項目财富效應形成時,也将大量外部流動性引入 BNB 市場之中。

當然,我們也可以将 LPD 項目認爲是 BNB 的另一種賦能,每當 LPD 上新時總會引起 BNB 市場的波動,而大部分持有者則看重 BNB 長期持有收益。據 CAPITALISMLAB 此前披露的數據顯示(自 21 年截止到今年 4 月),若首日賣出代币,則 BNB 本位總回報率爲 36%,年化爲 14%,甚至高于同期 ETH Staking 的收益,這也使得 BNB 成爲了投資者心中即 BTC 與 ETH 之後最具有長期投資價值的加密貨币。

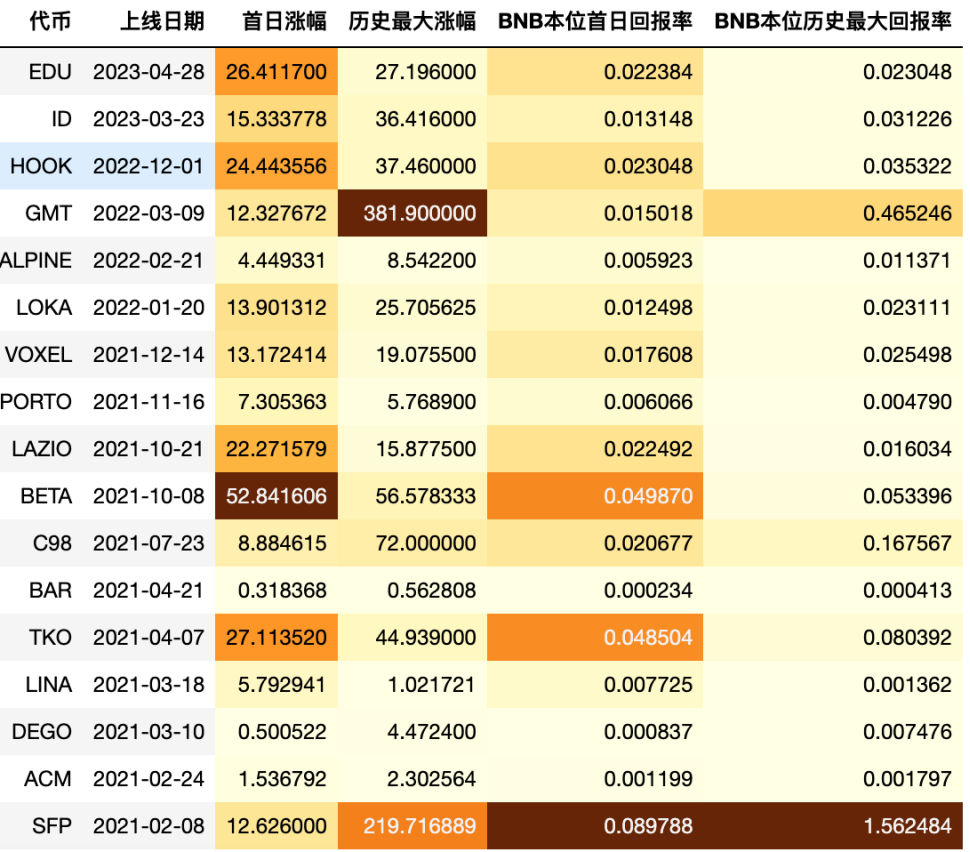

數據來源:capitalismlab

而熊市更是如此,即使加密貨币市值下降至曆史低位,據 CoinGecko 數據顯示,目前 BNB 市值位居第四位,僅次于 USDT,其中,Launchpad 對 BNB 的維穩作用不容小觑。

數據來源:CoinGecko

總而言之,在币安的“頭部”影響力作爲支撐下,Launchpad 吸引大量的内外投資者參與,投資者既持有 BNB 收益又有了參與 IEO 的權利,極大地提高了 BNB 的收益率,同時又維持了 BNB 市場的穩定性。Launchpad 宛如熊市中 BNB 市場的護城河,在穩定币價的同時,源源不斷的爲其調動流動性。

3. 增加上币話語權

Launchpad 誕生的背後是币安盤活平台币的關鍵一步,但同樣也蘊含着其想要掌握上币話語權的野心。從 SFP 到 GMT 再到 HOOK,币安 LPD 産品每次打新都可以說是不負衆望,通過推廣優質項目,讓 Launchpad 在用戶以及項目方之間樹立了了“穩賺不賠”的良好口碑,同時也給予了人們對币安 Launchpad 的信任和關注。

“上币安”開始逐漸成爲每個持有者的信念與“拉盤警告”,在逐利心态的促使下,越來越多的投資者開始信仰币安,而币安也開始成爲了各大項目的最終歸宿。豐厚的流動性優勢、廣大的用戶群體以及熱烈的市場反應,冥冥之中都增加了币安上币話語權與品牌影響力,而 Launchpad 的出現則成爲了各種新項目的安居之所。

4. 培養用戶的忠誠度

事實上,随着近年來的發展,無論是從市場份額還是用戶增長,亦或是到上币話語權,币安已經實現完全領先。由于監管等因素,當下币安的發展戰略重點已從市場份額争奪逐漸轉變爲了轉變爲對用戶忠誠度的培養。

自誕生以來,Launchpad 就通過提供高質量的項目成爲了币安向用戶分享與回饋平台紅利的主要方式之一,在滿足用戶利益所需時,也吸引着用戶的關注與認可,進而提升用戶對交易所的認可度和忠誠度。币安将 Launchpad 的穩定收益與 BNB 的長期持有收益相互作用,在增加 BNB 持有者收益來源的同時,也有效提升了平台用戶黏性、培養長期的用戶忠誠度。

此外,Launchpad 的出現也爲币安構建了一個更加完整的數字資産生态系統:通過 Launchpad 引入優質項目吸引新用戶反哺老用戶,而币安的旗下産品套件又爲用戶提供了更多的投資機會和項目參與的渠道,從而不斷拓展生态系統,将吸引來的用戶進行了良好的留存與轉化,同時也在留住更多的老用戶。

Launchpad财富效應何去何從?

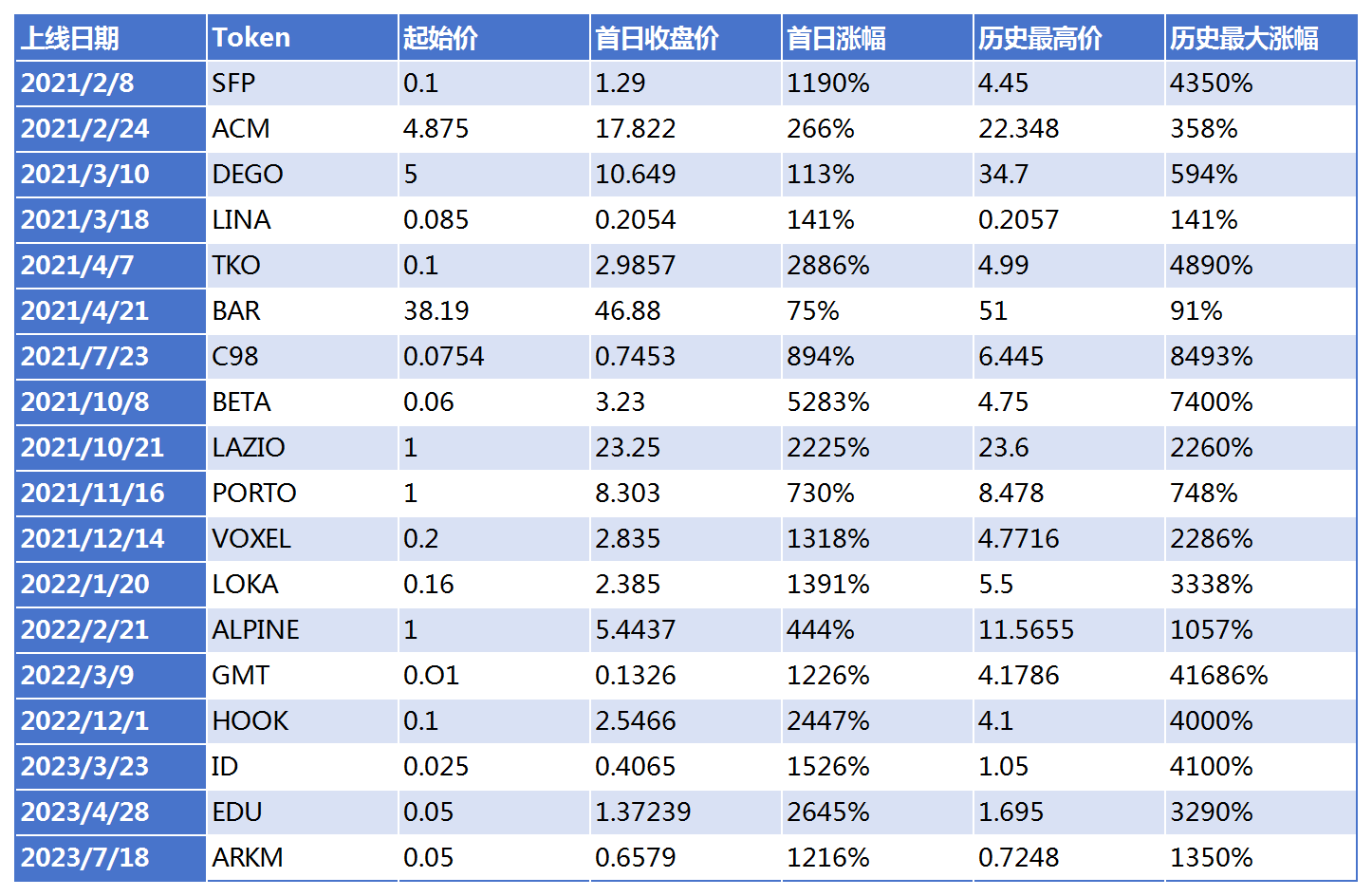

據 ChainCatcher 數據統計,自 2021 年至今共進行的 18 次 IEO中,首日平均漲幅達 1445%,平均最高漲幅達 50.24%,其中,GMT 也以 41686% 的最高漲幅位列第一,而 GMT 也可以說是 Launchpad 曆史上最爲成功的項目。

注:數據以 USDT 交易對爲準,首日漲幅以 UTC+0 收盤價進行計算,最大漲幅因不計算上線一小時内劇烈波動所産生的最高價格

從上述表格上我們也不難看出,從錢包、到粉絲代币、再到去中心化域名與教育領域,Launchpad 在每階段都有各自的閃光項目。但随着随着市場走熊、交易量萎縮,流動性危機蔓延,Launchpad産品也同樣面臨了一條挑戰,自達到 GMT 的“造福神話”之後,曆史最高漲幅至今有小幅下滑,雖然整體收益率遠超 GMT 之前的項目,但似乎看起來很難在達到此前 GMT 的高度。

1. 項目質量的“不确定性”

事實上,自 Launchpad 推出以來,趙長鵬一直強調“IEO 模式的核心在于找好項目,Launchpad 的初衷是幫助創業者,幫助行業發展”,但在 Launchpad 的發展中我們也不難看出,從俱樂部粉絲代币再到“Move to Earn”的 Web3 應用,雖然都是當時時新的 LPD 項目,但是市場表現仍然層次不齊。

抛開所謂的“心理賬戶”的因素(起始價格低的項目更容易受到投資者青睐)造成的起始價低漲幅普遍更高,這或許與項目自身的質量有關。從“閨蜜門”的 HOOK,再到“教育風口”的 EDU,市面上一直存在着少部分關于币安“上币偏好”的聲音,部分用戶也開始質疑 Launchpad 所謂的上新準則“到底标準何在”。

但根據 CapitalismLab 研究顯示,自 HOOK 以來上線的三個代币,各項指标均處于中上水平。首日漲幅中位數 24.4 倍爲曆史中位數的 1.9 倍,曆史最大漲幅爲曆史中位數的 1.4 倍, BNB 本位首日回報率爲 1.5 倍,BNB 曆史最大回報率則爲 1.3 倍。也就是說這幾個熊市上的項目,實際上要比大多數牛市上的項目更賺錢。

縱觀整個市場,所謂“閨蜜門”之類的上币争議大抵不過是受熊市環境影響,導緻整體市場财富流失,且波及到 Launchpad 産品财富效應有所下滑而造成的市場表象,而投資者種種争議也是熊市之下的“必然産物”。正如何一此前公開回複的那樣,币安并不存在“老鼠倉”、“親戚币”、以及所謂的“閨蜜币”等現象,币安還是在乎财富效應的”,且當前“表現還是最優的”。

“流言止于智者”,就市場本身而言,如何從項目源頭上把控整體的上币質量,堅持币安篩選“好項目”的理念、爲用戶創造更多的正向價值,仍是币安 Launchpad 在熊市當中維持财富效應需要思考的方向。

2. 熊市背景下“投機”心理被放大

随着 Launchpad 産品的陸續推出,其漲幅的方式也開始有迹可循,細心的投資者也開始發現了其中的規律,而随之産生的則是大批逐利者的湧入。随着 LPD 産品既定模式下産生的固定思維,短期投機套利行爲開始加劇。同樣地,由于受到熊市困境影響,投資者們的耐心與信任度開始減退,長期 Holder 也越來越少。

在 Launchpad 的标準模式下用戶逐漸對開始感到麻木,在部分投資者眼中,Launchpad 不再是當初早期新項目的孵化器,而成爲了短期投機者的套利工具。當然,也有部分投資者将其收益視爲“BNB 持有者理财收益”,而不是滿懷熱情的期待下一個新币的“造富神話”。當這種投資者心态反映到市場上時,則變成了 Launchpad 财富效應“不盡如人意”。

但事實上,就整個 Launchpad 闆塊項目的漲幅變化而言,我們可以發現,例如 Injective Protocol(INJ), Polygon(MATIC) 都是在經曆一個或者是幾個平穩的周期之後,在市場風口的驅動下才得到了真正的價值爆發,并創造了超百倍漲幅的造富神話。換言之,在币安 Launchpad 市場并不存在任何“絕對”的漲幅規律,所謂的“投機心态”或将面臨更大的投資風險,隻有投資者的 DYOR 與市場環境相互作用下長期的财富積累才是更爲可靠的收益方式。

3. 市場競争加劇

在 IEO 領域一直存在着“币安 Launchpad”與其他家 IEO 之分的說法,而随着行業的快速發展和競争加劇,加之熊市的到來以及流動性的枯竭,Launchpad 闆塊也成爲了各大交易所的“必争之地”,越來越多的 CEX 開始跟随币安的腳步、開始跟進這個模式,而币安 Launchpad 則不可避免的遭遇了更大的挑戰。但在當下的市場背景下,币安 Launchpad 無疑是行情冷靜時最好的投資标的,其市場份額仍然穩居第一。

來源:https://chainbroker.io/platforms/

從上述來看,雖然币安 Launchpad 存在一些雜音,但我們仍然可以看出,其争議的原因主要和當下的市場環境有非常大的關系。就像何一此前表示的那樣,“币安上币不是某一個人說了算,在上币邏輯上盡量兼顧大部分用戶需求”,正如“每件事物都有光影面”一樣,Launchpad 亦是如此。在偌大的資本市場中想要兼顧到每一個項目方以及用戶絕非易事,尤其是在熊市,過度浮躁的市場環境也讓 Launchpad 市場壓力倍增,而 Launchpad 當下能做到的也隻有是盡量兼顧大部分用戶與項目方的需求。

事實上,我們采訪的多位 LPD 用戶依然對币安 Launchpad 财富效應保持期待,絕大部分用戶表示,币安 Launchpad 的項目都較爲優質且富有潛力,仍然看好其财富效應并希望通過參與币安 Launchpad 獲取利益并實現财富增值。

“Binance Launchpad 财富效應可以持續,基本上,LPD 開盤價都會是成本價的 10 倍以上,甚至 20 倍。Binance Launchpad 的項目都要通過 Binance Labs 考核,而 Binance Labs 無疑仍然是加密領域最頂級的風投機構之一,他們的眼光不會太差。”

—— Ryan

“Binance 的頭部地位仍然穩固,品牌形象深入人心,一直挺有格局,這就意味着它對于多數項目仍然有較強的議價能力,從而爲 Launchpad 提供源源不斷的優質項目,來穩固用戶的忠誠度,因此我認爲 Launchpad 的财富效應可以持續,即便熊市中也是如此。”

—— Jacob

如何繼續在 Launchpad 市場上獨占鳌頭?

自去年 FTX 等一系列黑天鵝事件發生以來,全球加密市場整體就開始陷入市場流動性短缺的困境,但币安 Launchpad 卻依舊以其“頭部”的品牌形象與穩定收益深入人心,而在面對部分用戶質疑以及同行的競争,币安又該如何應對、繼續在 Launchpad 市場上獨占鳌頭呢?

實際上,在傳統投資市場的發展長河中,美股打新也曾出現過與币安 Launchpad 相似的困境,包括“中簽結果不确定性”、“市場波動”、“高度競争”、“IPO 定價”在内的問題也同樣影響着新股認購的收益反饋,而解決這些困境則需要券商與投資者市場條件的共同作用,那麽放到 Launchpad 上,則需要币安與投資者共同努力。

1. 教育與培訓投資者

借鑒上述傳統券商發展曆史,加強對投資者教育是不容忽視的。币安有義務向投資者提供全面和詳盡的項目白皮書與相關信息,定期發布市場報告分析市場趨勢,并評估項目風險進行風險提示,幫助投資者更加全面的了解項目的基本情況。同時,币安還應該對投資者進行風險管理教育,加強其投資能力和決策水平,從用戶層面進一步提升 Launchpad 質量,進而提高平台的競争力與影響力與其他競争者拉開差距。

實際上,币安也一直在對投資者的教育與培訓上進行努力探索。目前,币安已推出 Binance 研究院(Binance Research),緻力于區塊鏈領域最前沿的研究,并定期推出區塊鏈行業及 Binance 已上線交易币種的“項目研究報告”,在提高行業透明度的基礎上,着重解決項目方與投資者之間信息不對稱的問題,降低投資者的投資風險,爲其投資保駕護航。

2. 加強項目選擇和篩選

針對項目質量的不确定性,币安可以進一步加強對項目的選擇和篩選,确保每個項目都具有創新性、潛力和可持續發展的特點。而在面臨熊市困境、資金活躍度下降的當下,用戶則更偏好短期熱點,币安應該在加強優質項目篩選的同時,更加敏銳的适應市場變化,順勢而爲進行短期風口項目的發掘。

關于上述提到的與項目方的争議,币安 Launchpad 或許應該針對熱度高且具有潛力項目采取相對靈活的上币規則,使規則更加公平适用于真正好的項目,因爲隻有通過真正高質量的項目,币安 Launchpad 才能赢得更多用戶和投資者的關注和認可。

3. 推出更靈活的認購方式

事實上,币安關于“推出 Launchpad 促進優質加密貨币項目的發展、并爲投資者提供投資機會”的初衷并未改變,但随着時間的推移、市場的變化,既定的打新模式的形成,市場反響可能大不如前,那麽“如何在模式上重新調動起市場的積極性”則成爲币安 Launchpad 持續财富效應所需要思考的問題。

針對用戶認爲當前 Launchpad 市場反響“索然無味”,則需要推出更爲靈活的認購方式,例如階梯式認購、公開競拍等,來滿足不同需求的投資者,增加用戶對項目的參與度,并提升認購過程的公平性和透明度。此外,對于高淨值的 BNB 長期持有者,也可以相應提供部分優先認購以及專屬的申購服務,提高長期持有者的打新回報率。

4. 加強 Launchpad 的項目審查

何一此前針對“老鼠倉”一事曾表示, “币安對 Launchpad 的項目方錢包和做市商賬号有監控,Launchpad 項目 Token 目前要求項目方 Token 多方托管,作爲互相監督的一部分”。事實上,币安在上币審查與監管上始終保持嚴于律己的态度,并一直在探索更加完備的監管方式。

針對上币審查,币安可以引入多方面的審核方法,例如技術審查、财務審查、合規審查等,全面評估項目的可行性和風險,提升項目的質量和可靠性;同時,還可以借鑒 DeFi 的治理模式,推動 Launchpad 平台的社區治理機制,通過讓持有平台币的投資者參與到項目的決策和管理中來,提高平台用戶的參與度和信任度。

對于币安而言,控制好“項目方質量”和“投資者門檻”,就等于控制住了“進出”兩端的風險,如何“不忘初心”将自己置身于項目方與投資者的平等位置之中,在爲提供高質量項目的同時切身關注用戶的利益,也是需币安需要思考的。

當然,從上述種種争議我們也可以看出,面對關于 Launchpad 的部分雜音,币安或許适當地将權利下放給用戶、項目方以及市場,傾聽各方的聲音,也是讓 Launchpad 重拾熱度的關鍵。目前,币安已開放推特、币安廣場等公衆社交渠道,以更好地在市場中“集思廣益”,把握當下加密領域的發展脈動。

小結

從金融風暴到次貸危機,美股的申購模式能存活至今也證明了其制度的正确性與财富效應,而受此啓發的币安 Launchpad 未來也将在此基礎上進行延續與發展。

熊市之下,哀嚎遍野,币安的市場份額卻依然穩居第一,其中 Launchpad 的作用毋庸置疑。

就像趙長鵬此前曾在 AMA 中表示“熊市環境讓更多項目前來尋求幫助”,而如何嚴選好項目,在增加交易所用戶和交易量激活市場的同時,增強上币話語權與品牌影響力、擴大生态系統,從而爲用戶提供更多投資機會創造價值,是需要币安 Launchpad 長期思考的方向,也是實現其戰略意圖的“不二法門”。

在流動性危機極易引發擠兌踩踏的當下,Launchpad 戰略重點逐漸開始從起初的市場份額轉變到用戶忠誠度的培養以及美譽度發展,這是企業成長成爲“百年”的必經之路,也是熊市之中穩定平台市場的重中之重,而如何更好地滿足用戶的收益預期,則成 Launchpad 當前的發展方向。

目前,币安已經在 Launchpad 的基礎上推出 Launchpool,以“BNB 挖提賣”等方式來進一步增加 BNB 長期持有的年化回報率。據 CAPITALISMLAB 數據(2021 年至今年 4 月)統計,BNB 本位總回報率合計爲 52% ,年化爲 21%,較同期 ETH Staking 收益的 2 倍多。

此外,針對市場偏好、用戶偏好以及平台偏好,币安Launchpad 也做出了上币調整,根據chainbroker 統計數據,我們也可以看出,相較此前的項目,近期 IEO 項目(HOOK、ID以及EDU)位列前十,且質量更高、平均回報率也更高。

來源:https://chainbroker.io/platforms/

另據币安官網數據顯示,目前币安 Launchpad 已爲項目籌集超 1 億美元。

就當前全球加密市場的流動性危機而言,“能力越大,責任越大”,币安以其頭部的巨大影響力以及強大的市場流動性成爲了熊市下的中流砥柱,Launchpad 也仍然是币安擴展市場份額、增加财富效應的強有力的競争利器。随着市場的逐漸複蘇,Launchpad 的财富效應或将持續并擴大,因爲币安 Launchpad 比任何時候都更有能力爲熊市陷入困境的優秀項目籌集資金,創造出更爲搶眼的财富效應。