時隔三個多月“妖鎳逼空大戰”告一段落:摩根大通虧損1.2億美元出場 青山集團全身而退

溫州首富項光達和他的青山集團全身而退,華爾街巨頭摩根大通割肉出局,虧了1.2億美元。

6月29日消息,青山控股集團安全退出了倫敦金屬交易所(LME)的大部分鎳空頭頭寸。持倉規模已經縮減至3萬噸左右,遠低於事發時的超15萬噸的峰值,且這些頭寸都不是通過摩根大通持有。

這很可能是雙方協商的結果,青山集團給華爾街大佬留了體面,否則根據當時的情況,1.2億美金是遠遠不夠的。

關注這個事情的朋友可能還“懵著”,傳說中的幕後黑手不是瑞士大宗商品巨鱷“嘉能可”嗎,怎麼最後虧損的是摩根大通?

這三個月到底發生了什麼?

01 青山反殺,華爾街失算

簡單梳理一下倫鎳事件的整個過程:

2022年3月7日倫鎳期貨從2.9萬美元/噸,飆漲到5.5萬美元/噸,創15年內新高。

3月8日倫鎳期貨從6萬美元/噸直線拉升到10萬美元/噸,整個過程不超過1小時。

3月8日8時15分(英國時間),倫金所暫停所有鎳合約的交易,並取消3月8日0點之後的交易,俗稱“拔網線”。

3月9日,項光達承認被外國資本逼空,已通過多種渠道獲得充足現貨。

3月15日,青山集團表示與期貨銀行債權人組成的銀團達成“靜默協議”。期間不會對青山的持倉進行平倉,此後青山集團會減少持倉。

3月16日,倫金所鎳交易恢復。

6月29日,青山集團退出了倫金所的大部分鎳空頭頭寸,事件結束。

讀到這裡,不了解其中細節的人還會有疑問,為什麼是青山集團被華爾街資本盯上了呢?

還真不能怪華爾街資本,青山集團把自己養成“唐僧肉”,誰不想吃呢。

青山集團在此事上有三大致命漏洞:

1、青山集團生產的鎳,與倫金所交易的交割品不一樣。倫金所交割品是純度高達99.8%以上的電解鎳,而青山集團生產的鎳只有70%左右高冰鎳和含量10%左右的鎳鐵。

2、青山集團的對沖操作有問題。當時它買了20萬噸期貨空單,但整個倫金所鎳庫存只有8萬噸,也就是說把倫金所的鎳都買了,也湊不齊它期貨空單的一半。

3、平常青山集團遇到交割期,會跟俄羅斯買鎳平倉。俄烏衝突導致市場邏輯逆轉,俄羅斯的鎳被禁運,青山集團沒有及時對這一消息有所反應。

綜上,青山集團雖然家底豐厚,但在這張牌桌上,它把好牌都出了,手裡只有“1對3”,別人出什麼牌都要不起。遇到這種情況,天生嗜血的華爾街資本,怎麼可能放過這場看似“必贏”的圍獵。華爾街以前也不是沒幹過這種事。

所以,華爾街資本於3月7日、3月8日兩日快速拉升鎳期貨價格,將兩三萬美金的東西快速拉升到10萬美金,順帶破了“任何一種資產價格波動的最高紀錄。”

當時的情況就是,青山集團拿不出貨就得賠錢上千億,沒錢就得賣印尼的鎳礦,中國企業辛辛苦苦建立的新能源產業鏈,恐將遭到狠狠一棒槌。

這次華爾街失算了,金融領域華爾街還是天下第一,但他們的對手也不是沒有長進。中國企業通過多年的努力,已經獲得了豐富的市場經驗和豐厚的資本,被別人摁在地上暴打時,還是有能力反擊的。

雖然當時還不知道誰下手的,但3月9日,青山集團的反殺就開始了。青山控股回應稱,將用旗下高冰鎳置換中國國內金屬鎳板,已通過多種渠道調配到充足現貨進行交割。

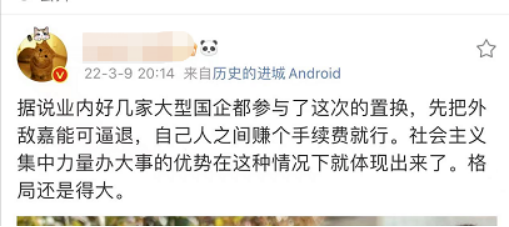

從小道消息來看,當時業內好幾家大型企業都參與到了此次的置換,可謂是眾志成城。項光達的原話是:“接到很多電話,國家有關部門和領導對青山都很支持。”

那麼,最後的結果為什麼不是青山集團拿出20萬噸鎳交割品,交給華爾街接盤俠,讓他們拿貨無處存放,最後只能低價出售,賠上百億美金呢?

湊了20萬噸鎳交割品固然能夠解決燃眉之急,但這麼多鎳交出去,國內企業該怎麼辦?難道所有企業都停止生產,等上幾個月,新鎳生產出來再恢復生產?

這麼做,固然很解氣,付出的代價也太大了。

項光達作為成熟的企業家,3月9日到3月15日,他在能拿出20萬噸交割品的底氣下,同對手進行了談判,最終達成了“靜默協議”。

從6月29日的消息來看,青山集團縮減了空頭頭寸讓自己轉危為安,華爾街機構雖然賠了點小錢,但避免了損失擴大化,算是兩邊都能接受的結果。

02 誰是“妖鎳大戰”真正的幕後黑手?

3月初事件發生時,有人按過計算器,說當時青山集團可能虧損80億到120億美金,折合人民幣上千億。逼空這麼大體量資金,涉及的資金必然不會少。

當時有人懷疑大宗商品巨頭嘉能可是幕後黑手,目的是為了拿到青山在印尼鎳礦60%的股權。嘉能可成立於1974年,是瑞士最大的企業,營業收入高達2151.1億美元,經營範圍覆蓋礦產品、能源產品和農產品的供應。

但嘉能可不可能自己拿出這麼多錢,背後一定有團隊。從目前的情況看,至少現在已經逼出來摩根大通和埃利奧特這兩頭“來自華爾街的狼”。

4月,摩根大通第一季財報早就出賣了它,財報顯示與鎳相關的業務出現了1.2億美元的虧損。

能讓華爾街老牌投行一季度在單一期貨商品上大虧上億美元,除了參與了3月的“妖鎳逼空”事件,很難有別的理由讓人信服。事後相關信息也證明,它是青山集團大量空頭頭寸的最大交易對手方。

而三個月前,在青山逾15萬噸的鎳空頭頭寸中,約有5萬噸是通過摩根大通場外頭寸持有,當時青山控股集團一度欠摩根大通約10億美元保證金。短短三個月間,摩根大通便陷入了1.2億美元虧損的泥潭。

財務上出了這麼大窟窿,負責人總得說點什麼吧。

摩根大通首席執行官傑米·戴蒙(Jamie Dimon)不情願地說:“我們本季度有一點虧損,我們會設法渡過難關的。我們會對自己做錯了什麼,以及倫金所之後可以採取哪些不同措施進行事後分析。”

這句話說的很官方,但細品有兩重意思:

一,摩根大通虧了,他們的客戶也虧了。至於客戶是誰,是不是嘉能可,並沒說。

二,他們對倫金所的行為是有分析的,說不定還得“採取措施”。

摩根大通會採取什麼措施不好說,但有人已經開始行動了,他們似乎並不認輸,還在做最後的掙扎。

根據港交所6月6日發布的公告,6月1日美國著名投資公司“埃利奧特管理公司”向他們發難,認為倫金所“取消2022年3月8日英國時間00:00之後交易的行為不合法。”

埃利奧特旗下兩隻對沖基金將港交所和其子公司倫金所(LME)及其清算公司LME Clear Limite告上英國高等法院,準備索賠約4.56億美元,約30億人民幣。

埃利奧特管理公司成立於1977年,2021年底基金管理規模超515億美元,它是名副其實的華爾街之狼,以強硬、激進、狠辣的投資風格聞名。

埃利奧特到底有多凶狠?它能讓一個國家不得安生。

2000年底,阿根廷動盪不安,半個月連續換了5任總統,高達1500億美元的外債無力償還。正當其他金融機構避之不及時,埃利奧特用6.17億美元抄底阿根廷國債。

此後9年時間裡,阿根廷為了重振經濟提出債務重組方案,埃利奧特為首的債權人2次無情拒絕,還將阿根廷告上美國法庭。想像不到這招有多狠,可以類比現在債權人不同意恆大重組,恆大會怎樣。

2017年6月16日,美國最高法院最終判決阿根廷敗訴。阿根廷含淚拿出了22.8億美元和解,這一單埃利奧特賺了3.7倍,但每一分錢都是阿根廷人民的血汗錢。

至於到底有多少華爾街的資本機構參與此事,目前還不明確。如果埃利奧特能從與港交所的官司中獲勝,或許有可能看到。因為“分肉”的時候,華爾街的狼才會願意傾巢出動。

03 “中國鎳王”捏住馬斯克們命門?

據報導,嘉能可相關人員在回復是否參與此事時表示,“上述這種說法完全是胡說八道(total nonsense)。”

但報導中也同時指出有行內人員認為嘉能可即使沒有直接參與,也是這一波行情的間接參與者。市場之所以這樣猜測,是因為在全球範圍內,對於金屬鎳的爭奪已經進入白熱化的階段。

鎳是製造新能源三元鋰電池的重要原材料之一,在電池總成本中佔比將近30%,如果是高鎳、超高鎳電池這個比例還將更高。但鎳元素在全世界分佈不均,開採難度大。

“鎳焦慮”是新能源汽車大佬的普遍問題,連特斯拉CEO馬斯克都說,鎳原料的短缺是影響電動車電池生產的最大障礙。

數據顯示,2021年3月至2022年3月,倫金所的鎳庫存持續下降,降幅接近70%。主要原因是鎳交割品被大量買去用於製造新能源電池。預計2023年-2025年鎳的缺口分別為-2.56萬噸、-2.79萬噸、-6.53萬噸。

這不就是老天爺端著飯碗給項光達餵飯嗎?

1958年項光達出生於溫州龍灣沙城鎮的一個普通工人家庭。畢業後在國企乾了八年,還當上了車間主任。

1988年,項光達準備“三十而立”,他放棄了當時人人羨慕的“鐵飯碗”,聯合張積敏等親戚合夥創辦了“浙江甌海汽車門窗製造公司”。

由於注重研發,項光達的汽車門窗生意很好。1993年底,他與中國一汽車輪廠聯合開發汽車輪輞鋼,並投資2400萬人民幣,成立“浙江豐業異型鋼公司”。並於1995年改組公司,成立“浙江豐業集團有限公司”,正式進入不銹鋼行業。

2005年之後,整個鋼鐵行業進入去庫存週期。項光達意識到,如果不改變,企業遲早淹沒在不銹鋼企業的洪流中。

項光達拿出100億投入研發新技術,率先引進國際先進的迴轉窯—礦熱爐(RKEF)冶煉工藝,又帶隊研發出RKEF—AOD爐雙聯法新技術,把不銹鋼冶煉的總能耗砍掉了50%,每噸成本節省800元。

“不銹鋼60%--70%都是鎳,那鎳是誰來生產的?是老外生產的,我們自己沒有生產。”項光達又將生產“鎳”提到了議事日程。

2008年金融危機時,項光達趁機收購了全球鎳儲量最高的印尼鎳礦。青山控股與印尼八星投資有限公司合資設立蘇拉威西礦業投資有限公司,獲得了面積為4.70萬公頃的紅土鎳礦開採權。

礦業園區很快建立,2010年2月,第一次由中國公司在國外生產的鎳順利裝船回國。青山控股集團又攻克了用紅土鎳礦提純高冰鎳的技術,一通操作下來,項光達已經打通了鎳生產的上下游。

有“鎳”在手,不銹鋼不愁。青山控股集團旗下有十多家不銹鋼類子公司,2009年至2019年,青山控股不銹鋼產量從百萬噸增至千萬噸,銷售額從幾百億增至2000多億元,目前已經坐穩全球最大不銹鋼生產企業的寶座。

項光達也成為當地政府企業座談會上的常客。

2021年青山控股集團總營收高達2928.92億,位列世界500強第279位。天眼查顯示,項光達通過各種路徑,佔有青山控股集團的股權比例高達48.45%,是集團的實際控制人。

這些年,新能源產業逐步興起,尤其是2020年之後,新能源成為當下最火的賽道,沒有之一。A股的寧德時代、比亞迪市值破萬億,特斯拉的市值甚至超過幾家老牌汽車公司市值總和。

新能源行業缺鎳,項光達手裡有很多。青山控股2021年鎳產量為60萬噸,2022年將達到85萬噸占到全球總量的30%,2023年更將達到110萬噸。

手握全球近30%的鎳產量,可以說,項光達是妥妥的“鎳之王”,也把新能源汽車行業的命門捏得死死的。

不滿足只是給新能源汽車“打工”,目前青山集團已攜手徐工集團,入局新能源汽車產業。

只是人紅是非多,風口上的豬也是最容易被下手的對象。安然渡過這一“劫”的項光達,還是要小心,他手上的“鎳”太多,太誘人了。(首席商業評論)