解構三大交易所獲利模型:幣安、歐易、火幣的底層邏輯與差異化路徑

在Web3的奔湧浪潮中,交易所始終處於風暴的中心。無論市場牛熊如何變幻,幣安(Binance)、歐易(OKX)、**火幣(HTX)**這三大平台,都是全球數位資產流通的主要通道。他們不僅定義了交易體驗,也深刻影響著平台幣估值、生態建構甚至Web3金融的底層邏輯。

然而,交易所的獲利模式並非一個簡單的「收手續費」的故事。本文試圖系統性解析這三大平台的獲利結構、核心差異、當前困境、未來的永續發展方向。

一、獲利模型全景圖:交易所如何「穩穩賺錢」?

1. 手續費收入:永動機般的現金流

手續費,始終是交易所的現金引擎。

- **幣安(Binance)**標準現貨手續費為0.1%,使用BNB抵扣後可降至0.075%,合約交易甚至可低至0.03%。

- **歐易(OKX)**現貨掛單/吃單費率分別約為0.08% / 0.1%;合約交易平均在0.02%~0.05%。

- **火幣(HTX)**同樣提供費率折扣和HT抵扣機制,但市場流動性相對不足。

這些看似微不足道的百分比,疊加上每日數十億甚至數百億美元的交易額,構成了遠高於傳統券商的利潤率。

2. 平台幣生態:銷毀模型的雙面刃

- 平台幣(BNB、OKB、HT)不僅是手續費折扣工具,更是交易所繫結使用者與收益預期的代幣經濟載體。

- 幣安每季回購併銷毀20%利潤中的BNB;

- OKX銷毀高達30%的幣幣手續費收入;

- 火幣也延續回購銷毀機制,以拉動HT價值。

但平台幣也成為交易所估值波動的風險敞口。幣價下行時,銷毀策略未必能撐住市場信心;使用者質疑“平台幣本質是股權or空氣”,在監管與信任之間掙扎。

3. 金融產品與資產管理:利差與鎖倉

以DeFi年化、靈活理財、質押借貸為核心的加密金融產品,為平台帶來了利差收益與使用者資金鎖定效應。

其中幣安的“Earn”、OKX的“Web3錢包”與“質押中心”,均成為穩定收入來源與使用者留存機制。

火幣則在這一領域明顯滯後,產品更新緩慢,使用者信任基礎仍在恢復中。

4. 上幣合作、IEO與廣告變現

新專案爭搶上線名額,交易所則掌握流量入口與投放定價權。幣安Launchpad、OKX Jumpstart、火幣Prime,都是交易所變現流量、爭奪使用者的武器。

這一類股收益不透明,但在多頭市場中極具爆發力;熊市則面臨項目品質參差、使用者參與熱度驟降的困境。

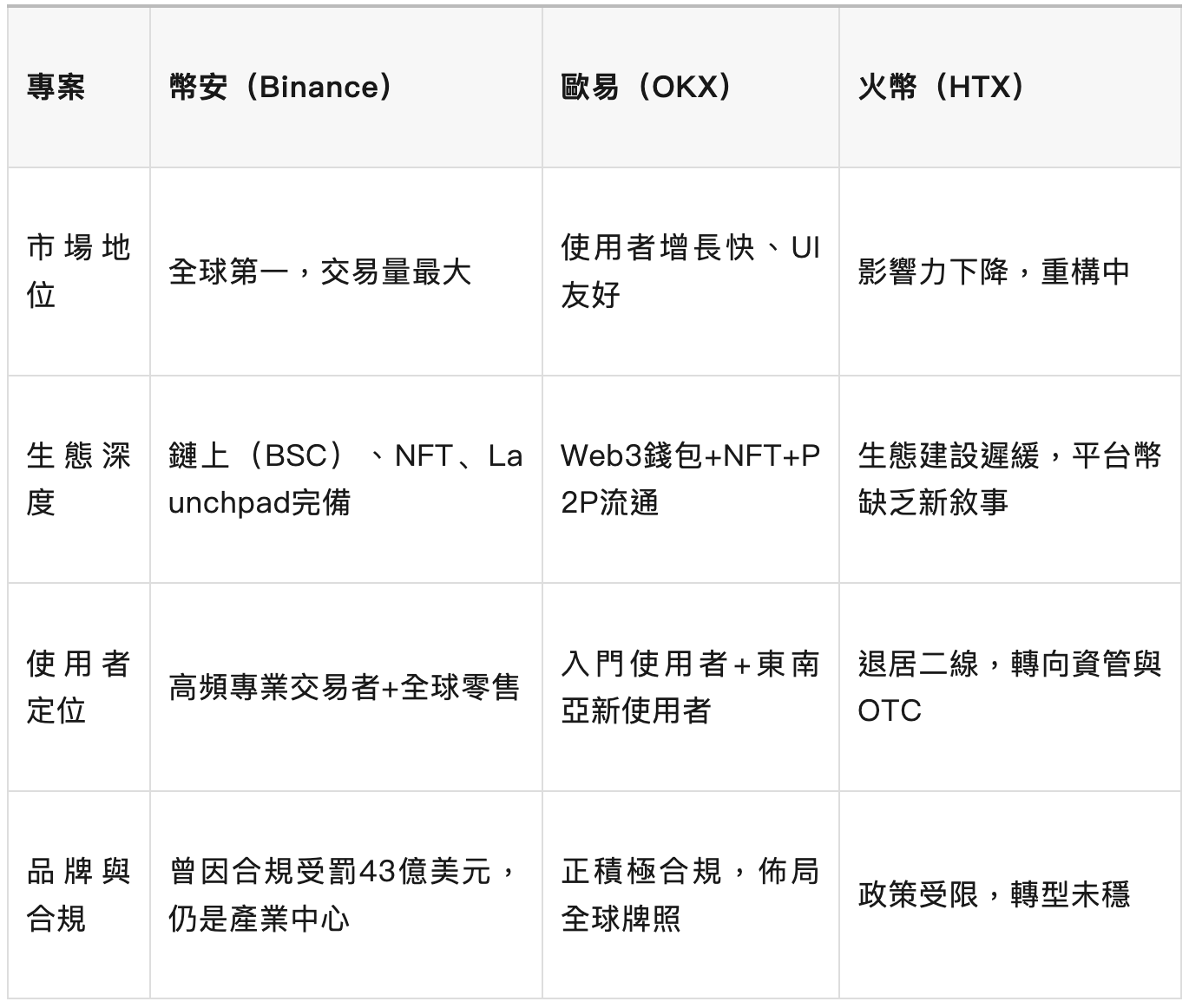

二、三大平台的結構性差異

幣安仍佔據交易所的制高點,OKX在品牌、產品與使用者成長方面持續追趕,而火幣的存在感已大不如前。

三、當前困境:監管、信任與生態焦慮

1. 合規壓力:懸在頭頂的利劍

幣安2023年因違規操作在美被罰43億美元,趙長鵬辭職CEO。此事件成為交易所時代的分水嶺。監理已成繞不開的戰場。

OKX近年來加速全球合規佈局,在杜拜、香港、新加坡等地設立執照。火幣則在中國大陸政策收緊後持續外遷,但影響力難回高峰。

2. 平台幣信心危機

平台幣價值建立在交易所本身的估值邏輯上。一旦交易量下滑或遭遇安全事件,平台幣即遭重錘。 BNB仍有生態支撐,而HT已多次暴跌,OKB則試圖靠NFT和Web3錢包賦能。

3. 增量使用者紅利趨近尾聲

新使用者湧入潮已過,目前更多是存量博弈。高頻投機者主導交易資料,但真正願意長期投入的Web3「建造者」數量遠未跟上。

四、未來方向:Web3平台的三條演化路徑

✅ 1. 生態化方向:從交易所到超級應用程式(Super App)

交易所將不再只是買賣場所,而是鏈上身份、錢包、DeFi、NFT、內容互動等多功能入口。 OKX已將Web3錢包設為行動端一級入口,幣安也強化Launchpool與NFT市集。

✅ 2. 合規化方向:加密金融的合法化基礎設施

牌照、KYC、審計報告將成為下一階段平台信任建構的門檻。誰先合規,誰先獲得機構信任和長期資金流。

✅ 3. 社區自治方向:去中心化運作的“B計畫”

部分交易所可能將營運權限、利潤分紅逐步下放給使用者,如幣安鏈、OKX鏈上的治理實驗。這類DAO式運作將成為保值信任的補充手段。

五、寫在最後:穿越周期的能力

交易所的獲利能力,從來不是暴利問題,而是抗周期能力的表現。

從多頭市場的手續費紅利,到熊市中使用者信任的穩固,最終決定成敗的是:誰能建立更深的使用者連結、更強的生態壁壘、更穩的監管合規路徑。

Web3的未來,或許不再屬於單一交易平台,而屬於那些能提供完整生活體驗、實現價值互聯互通的數位空間營運商。 (Crosstravel社區)