【電動車變局】汽車晶片瘋狂內卷,中國公司坐上牌桌

可能只是個開始

2023年的中國汽車晶片市場,一棵高麗菜真的可能換到一顆進口晶片。

德州儀器明星產品TPS51200DRCR在兩年前的缺芯潮中一度暴漲至70元,目前已經跌到了1元。意法半導體的L9369-TR,是用於電子穩定車身系統(ESP/ESC)的關鍵晶片,從巔峰期的1500元跌到了13元。

兩年前車企排隊搶晶片的光景恍如隔世,海外晶片大廠破防之餘,體驗了一把中國震撼。

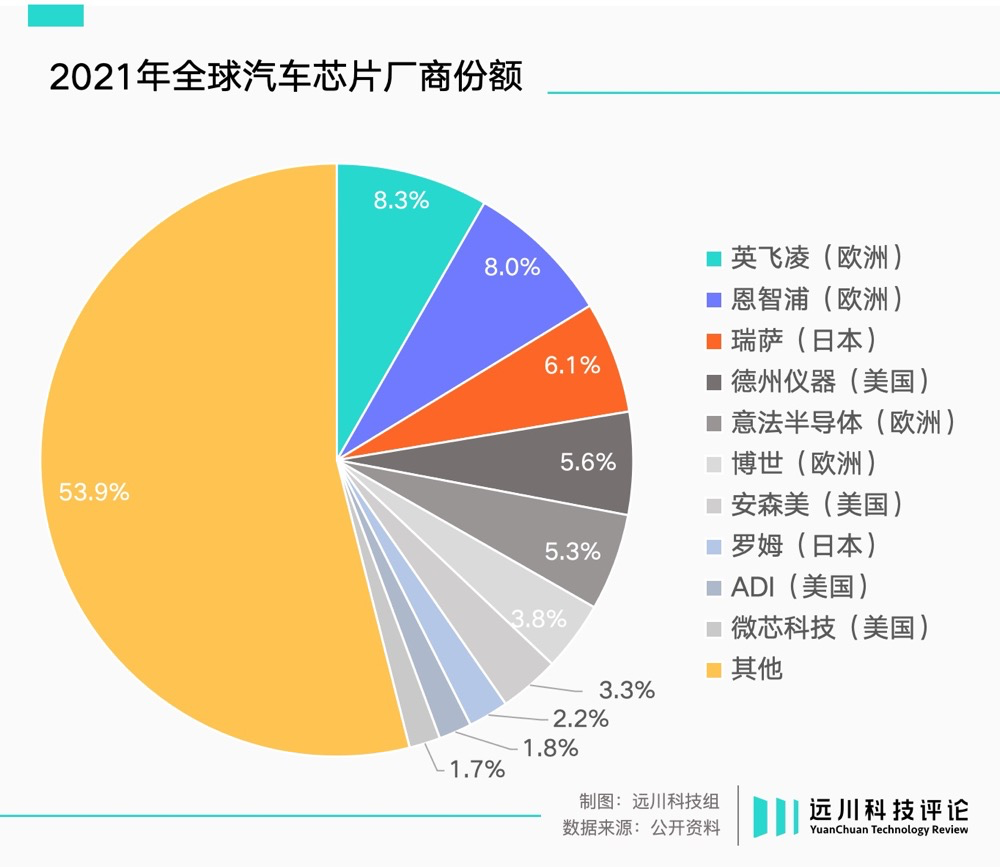

2020年晶片供應短缺至今,中國汽車晶片的自給率從5%翻倍至10% [1],蜂擁而至的本土廠商,顛覆了供應端被六大國際巨頭把持的局面,價格也在公頃間失控。

去年5月,德州儀器一度全面下調中國市場晶片價格,且「沒有幅度和底線限制」。然而,當TPS51200DRCR的國產替代晶片成交價來到7毛,六大汽車晶片巨頭集體破了大防。

根據《日本經濟新聞》的報道,過去三年,國內汽車晶片的自給率從5%迅速提高到了10%。雖然看起來不高,但其重要性在於:這可能只是個開始。

洗牌:5%艱難上車

汽車晶片自給率提升的5%中,主要角色為三類晶片:功率半導體、MCU、感知器。

功率半導體主要用於汽車的電能轉換和電路控制,例如交流電轉直流電、高壓轉低壓、頻率轉換等等。這類晶片在電動車中特別重要,是電流運轉的中樞,也一直是國產替代程度最高的領域[3]。

比較耳熟能詳的功率半導體即IGBT,是國產突破的主要方向之一,比亞迪半導體、中車時代的等國產IGBT都已陸續上車。

MCU即微控制單元,俗稱單晶片,可以理解為簡易版CPU,在車內執行單一的任務或功能,例如智慧雨刷、自動落鎖。

感測器則是汽車的“眼睛”,被汽車用於感知環境和自身狀態。除了傳統的影像感測器、車載攝影機外,高階產品還包括毫米波雷達、光達等。國內公司的突破主要圍繞在CMOS影像感測器,也就是數位圈俗稱的「底」。

這三種晶片最顯著共同特點是,技術門檻不高,也不需要先進製程。

純電動車的晶片搭載量往往超過1000個,與燃油車的近500個相比倍增。其中最重要的是自動駕駛晶片和座艙晶片,也是Mobileye和英偉達力大磚飛的主場;剩下幾百顆大大小小的晶片,就是大量MCU和功率半導體,市場份額長期由瑞薩、恩智浦、德州儀器等六大巨頭主導。

兩者研發上的難度在於,前者更像高考數學最後一道大題,不會做光寫個解也沒用。後者類似高考語文作文,憋夠了800字,多少都能拿點分。

高通的座艙晶片SA8295P,已經用上了5nm製程;相較之下,MCU最先進的產品尚在16/28nm的成熟製程序列,大量產品位於90nm以上,製造門檻不高。

依照麥肯錫的測算,70%以上的汽車晶片都在用90nm以上的成熟製程,14nm以下的先進製程佔比只有6%。

車用MCU使用90nm以下製程的供應商屈指可

難度不大,但自給進度緩慢,主要還有幾個問題:

一是驗證週期太長,認證關難過。

汽車晶片把產品做出來只是第一步,要進入車企供應鏈需要動輒兩三年的驗證週期。一旦驗證通過上車,車企就不會輕易更換供應商。海外巨頭入局早,就掌握了先發優勢,國內廠商作為後來者難以突破。

二是對綜合能力要求高。

一輛汽車所需晶片多達數十種類型,每種類型多的幾十顆,少的一兩顆。因此,車企更傾向於一次性採購全家桶,降低供應鏈管理難度。海外大廠透過多次併購建立起了豐富的產品矩陣,國內廠商佈局較晚,品類較少,相對吃虧。

三是市場吸引力太小。

與其他汽車零件一樣,大部分汽車晶片走的是薄利多銷路線,而這個多銷也很大機率比不過手機等消費性電子。畢竟換車週期比後者比較長,燃油車對晶片整體用量相對也更小。

門檻不高,但跨過了也沒賺多少,自然缺乏動力。直到一場史無前例的晶片短缺,將機會拱手奉上。

機會:史無前例的缺芯

2020年疫情期間,市場對汽車銷量預估低迷,車企也因為銷量下滑減少了晶片訂單,大量代工廠就把產線安排給了其他晶片。汽車晶片由於利潤率較低,自建產能的晶片大廠也不願擴產,晶片庫存逐步逼近紅線。

但誰也沒想到,新能源車卻在疫情期間迎來爆發,消失的訂單又回來了。

電動車的晶片用量本身就高,自動駕駛等級達到L4的甚至高達3000顆/輛[4],長期缺貨又讓車企對零庫存產生懷疑,開始瘋狂備貨,造成了史無前例的產能擠兌。作為新能源車最大生產國和消費國,中國順理成章成為汽車晶片緊缺的重災區。

這個上車的機會,國內汽車晶片公司抓住了,就沒打算放手。

長期以來,困擾國內汽車晶片的最大問題不是海外晶片太貴,而是太便宜。

汽車晶片多採用IDM垂直整合模式,設計製造封測一把抓,只有少數外溢訂單會交由台積電這類代工廠。MCU的前六大玩家均為IDM模式;IGBT前十大廠家,除了麥格納轉型成fabless外,其他廠商均為IDM模式。

在IDM模式下,假設A和B兩家公司都生產同類晶片,A的產能是100萬顆,B的產能是30萬顆,那麼B的利潤非但不會有A的30%,很可能還會虧損。

晶片必須透過大規模的生產攤薄研發成本和廠房建設的資本開支,產能和銷售量就直接決定了晶片的成本。因此在儲存、面板、汽車晶片這類標準化程度高的領域,率先發動價格戰的往往不是新入局玩家,反而是富可敵國的老牌霸主。

沒有一定的市場份額,連打價格戰的資格都沒有。

因此,相較於高通與英偉達在12吋矽片上挑戰物理學極限的藝術,汽車晶片的競爭格局相當樸實無華:控產。

晶片的產能建設時間非常長,這個過程中市場供需會發生很大變化,規劃產能過多,就會供過於求;規劃產能太少,又把市場讓給了同行。

缺芯潮前,汽車晶片格局穩定,六大巨頭各自有多少產能大致有數,就算晶片跌價也在預測範圍內。即使供過於求超過預期,車企可供選擇的供應商也有限。再不濟廠房莫名失火,也不是不可以。

這個過程中,六大巨頭還會透過大量併購,擴充自己的產品組合,鞏固份額優勢。過去十年,日本汽車晶片大廠瑞薩接連收購美國公司英特爾矽爾(Intersil)、IDT,英國公司Dialog,補齊了電源管理晶片、無線網路和資料儲存晶片、無線通訊上的短板。

在這樣的競爭格局中,就能理解缺芯潮對中國汽車晶片公司的意義。由於先前市場對汽車銷售的悲觀預期,車企紛紛削減訂單,恰逢德州儀器、英飛凌等廠商開始從8寸產線向12寸產線升級,關閉了老產線。結果新能源車市場爆發,晶片價格直接漲到了天上。

只要有點產能,都成了稀缺標的,業績一飛沖天。瑞薩淨利、營收接連創下歷史新高,德州儀器連續七季營收兩位數成長,IGBT大佬安森美營收破紀錄。

但「六大」可能也沒想道,2020年到2023年短短三年內,中國汽車晶片供應商從幾十家暴增到300多家[ 6],大量新增產能被釋放,價格戰接踵而至。

洗牌:置死地而後生

對車商來說,在庫存紅線和高漲的晶片價格面前,車規驗證、產品矩陣都是優先順序靠後的小問題。為了確保汽車出貨,車企不得不為國內汽車晶片大開綠燈,取代遲遲供不上貨的海外產品。

另一方面,國內新勢力大多工程經驗足,對自身電子電氣架構相對熟悉,也較傾向使用國產晶片。

一開始提到的意法半導體拳頭產品L9369-TR,其客戶大多是博世、採埃孚這類Tier 1供應商,Tier 1則將晶片裝進整個ESP系統交給車企,車企實際上並不了解具體的架構。曾掌舵大眾電動轉型的赫伯特·迪斯就曾表態,大眾汽車“幾乎沒有一行軟體程式碼是我們自己寫的。”

在這種情況下,研發團隊的草台指數,多多少少決定了更換晶片供應商的心理負擔。國內車企研發投入高,同時車型相對少,上車意願更強。

2023年,剛上車的國產汽車晶片再度迎來硬仗。這一年的中國車市,「降價」貫穿始終,國內外老牌車企、新勢力紛紛下場肉搏:

大眾ID.3打出12.59萬元的歷史最低價,特斯拉開年祭出降價大禮包,小鵬、蔚來、理想不敢落後,隨即跟上。近三年在中國市場首發的車款超過170台,幾乎兩天發一輛新車。

慘烈的價格戰背後,是中國作為全球最大汽車市場,競爭白熱化的現實。甲方帶頭割肉,作為乙方的汽車晶片,自然無法置身事外。

德州儀器去年在中國啟動的全面降價,就是依賴更低的生產成本,從中國廠商手中奪回失地。同樣的市價,老牌廠商還在賺錢,國內廠商卻已經在虧錢了。但老玩家們顯然低估了國內市場的內捲程度。

2023年,德州儀器銷售額下降13%,創造十年以來最大降幅,其中中國區收入銳減32%,拖了最大的後腿。

國內公司破釜沉舟的決心,自然來自上車的不易,畢竟史無前例的缺芯潮,很可能不會有第二次了。10%的國產化率看起來不高,但很可能只是國產汽車晶片的冰山一角。

海面以下,眾多國產汽車晶片距離上車只差最後一公里-車規級驗證。

與手機等消費性晶片不同,汽車晶片需要考慮更極端的工作環境。例如工作溫度範圍,前者要求在0℃到+70℃,汽車晶片則要求在-40℃到+86℃。車企供應鏈的驗證週期通常有兩、三年時間,不少產品可能已經走到了最後的測試和驗證環節。

因此,雖然國產化率剛好達到10%,但《日本經濟新聞》還是展露出了濃重的焦慮[8]:即使是技術難度極高的晶片,中國也有望在5到10年內實現國產化的替代。

身為日本汽車半導體的獨苗,讓瑞薩去搶Mobileye和英偉達的地盤,純屬強人所難;放下身段和中國公司比誰的東亞性更強,多少也有些超綱。高端望洋興嘆,中低端遭遇阻擊,也許是六大巨頭共同的煩惱。

而對國內汽車晶片公司來說,擊穿底線的價格戰固然殘酷,但半導體產業的競爭一向烽煙遍地。在慘烈的戰爭過後,晶片公司尚且只是「坐上了牌桌」。一個產業的進步,時間總是比我們想像的漫長,成本總是比我們預期的高昂。(半導體產業縱橫)