沃爾瑪怎麼了?

前不久,美國零售巨頭沃爾瑪Walmar發布了截至2022年4月30日的2023財年第一財季業績:儘管沃爾瑪的營收達到1416億美元,遠超出市場預期的1390.9億美元,但令市場大跌眼鏡的是,沃爾瑪的經營利潤下降了23%,其調整後的每股收益為1.30美元,同比下降23.1%,低於市場預期的1.48美元。

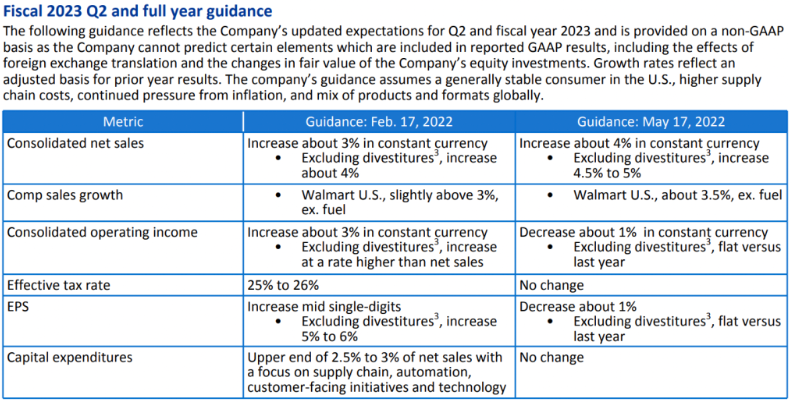

與此同時,沃爾瑪還調低了2023財年的經營利潤和每股收益業績指引。財報發布後,沃爾瑪收盤跌幅達到11.4%,創下自1987年以來的最大單日跌幅。

01 業務基本盤受衝擊

沃爾瑪將業務分為三個板塊:沃爾瑪美國(主要包括美國本土沃爾瑪大賣場和電商業務)、沃爾瑪國際(主要包括美國以外國家和地區的超市、大賣場、山姆會員店、電商等業務)、以及山姆會員店(主要包括美國和波多黎各的山姆會員店)。

其中,“沃爾瑪美國”及“山姆會員店”這兩個主要基於美國本土的業務都直接受到來自燃料成本上升導致的高通脹、以及供應鏈成本飆升帶來的衝擊。

財報顯示,沃爾瑪美國門店在本財年一季度的銷售額為969億美元,同比增長4.0%,同店銷售額增長3.0%。

銷售增長的同時,沃爾瑪的毛利率同比下降0.38個百分點,這主要是因為包括燃料和履約在內的供應鏈成本提高,以及商品降價幅度高於預期。疊加經營費用率的提升,沃爾瑪在該季度的經營利潤同比下降18.2%,為45億美元。

在美國的山姆會員店的業績表現與沃爾瑪門店類似。

一方面是銷售增長強勁,山姆會員店在該季度的銷售額為196億美元,同比上升17.5%,同店銷售額上升17%,增長的來源主要是交易增長以及通貨膨脹。

同時,得益於會員基本盤穩固和滲透率的提升,山姆會員店的會員收入同比增長10.5%。

山姆會員店的毛利率和經營利潤也呈下降趨勢。財報顯示,該季度山姆會員店的毛利率下滑2.16個百分點,原因也是供應鏈成本上升、通脹、以及存貨積壓;經營利潤降幅達到20%。

“沃爾瑪美國”和山姆會員店的業績表現有著相同的指向:市場對於食品雜貨和日用商品的需求是強勁的,但成本上升拖累了公司利潤。此次財報中更新的業績指引顯示,沃爾瑪調低了經營利潤和每股收益的預期、同時調高了收入和同店銷售額的增長預期,這在一定程度上反映了類似的狀況還將延續。

沃爾瑪方面在財報電話會中表示,除了燃料及供應鏈成本增加以外,影響利潤的因素還包括因通脹帶來的庫存增加,以及工資支出的增加——沃爾瑪原本僱傭了更多的員工以應對奧密克戎造成的感染、以及員工休假,然而今年上半年病毒影響減弱,使得許多因病休假的員工更快地回歸崗位,讓公司的員工數量迅速增加。

02 中國市場增長不及預期

2020至2021年,沃爾瑪先後出售了阿根廷、英國和日本的業務,因此“沃爾瑪國際”在最近幾個季度的總收入有所下滑。

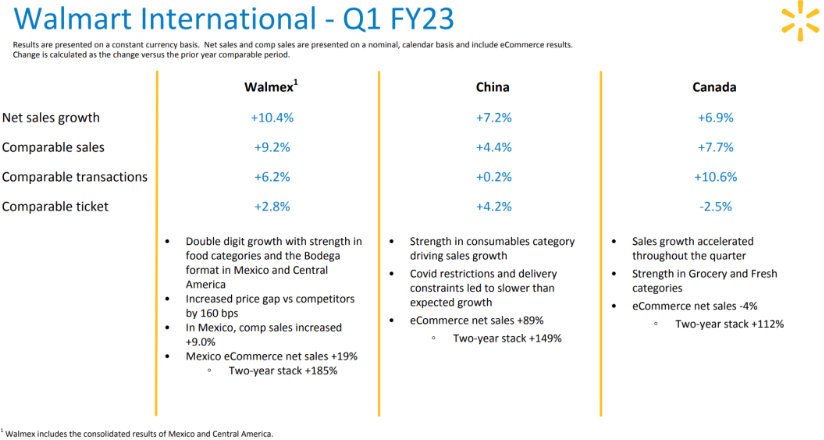

忽略業務收縮對營收帶來的影響,“沃爾瑪國際”在幾個新興市場的增長勢頭顯著。財報顯示,“沃爾瑪國際”在現有市場的業績增幅為6.3%,固定匯率下增幅達到8%,這部分業績驅動主要是因為墨西哥、智利和加拿大市場的強勁增長。

但是,沃爾瑪在財報中指出,由於新冠疫情以及物流交付受到限制,中國市場的增長“低於預期”。

低於預期具體表現在,首先,中國市場毛利潤下降,是“沃爾瑪國際”在現有市場的經營利潤下降14.7%的原因之一。同時,中國市場的銷售額增速低於“墨西哥及中美洲國家”、同店銷售額增速在“沃爾瑪國際”現有市場中增速最慢,同店交易增速只有0.2%,遠低於“墨西哥及中美洲國家”和加拿大6.2%和10.6%的增速。

不過,如果把時間拉長會發現,近幾年沃爾瑪門店在中國市場一直處於收縮狀態。

據統計,僅2021年沃爾瑪中國區關店數量已經達到兩位數。從2016年到2020年,沃爾瑪4年時間裡在國內關閉了80家門店。按照中國連鎖經營協會統計,沃爾瑪2020年的中國門店數目為429家,門店增漲率為-2.9%。

相比傳統沃爾瑪門店,沃爾瑪在中國市場的電商業務和山姆會員店業務的表現相對亮眼得多,本季度財報中也明確指出了中國市場的這兩項業務對“沃爾瑪國際”毛利率的貢獻。其中,電商業務方面,該季度中國市場的電商銷售增速為89%,按兩年計算增長為149%。

山姆會員店業務方面,結合此前沃爾瑪公佈的數據來看,山姆會員店2021年在中國的22個城市開了36家門店,會員數高達400萬人。同時,沃爾瑪曾計劃2022年在中國將山姆會員店增加至40至45家。

03 不放過任何新增長

沃爾瑪一直在推進各種規模較小、利潤更高的業務,以獲得新的增長。

沃爾瑪廣告業務Walmart Connect的增長勢頭明顯,2023財年一季度,其廣告業務營收同比增長超過30%。

沃爾瑪這兩年在不遺餘力地發展其廣告業務,在去年推出了Walmart DSP,幫助廣告主們精準觸達消費者、跟踪投放效果的同時,也保護消費者隱私。作為擁有大量消費者一手數據的零售巨頭,沃爾瑪在做廣告方面優勢明顯。

沃爾瑪另一個增長勢頭明顯的業務是電商,本季度,沃爾瑪電子商務銷售額同比增長1%(按兩年計算增長38%)。其中,“沃爾瑪美國”、“沃爾瑪國際”以及山姆會員店業務的電子商務銷售額都在增長,增速最明顯的是山姆會員店的電商銷售額增速——2023財年Q1增幅達到22%。

沃爾瑪目前是美國市場中僅次於亞馬遜的第二電商平台,但它離追上亞馬遜還有很長一段距離。數據調研公司Statista發布的2021年10月美國電商平台市場份額數據顯示,亞馬遜以41%的市場份額領先,排名第二的沃爾瑪,市場份額僅為6.6%。

為了應對亞馬遜的競爭,沃爾瑪在2020年推出“Walmart+”會員服務來增強消費者粘性。本季度,沃爾瑪提高了Walmart+的燃料折扣,並將合作的加油站數量擴大到1.4萬多個。

沃爾瑪的第三方市場和最後一英里配送服務GoLocal在本季度也快速發展,在美國市場的取貨點增加至超過1600個。同時,沃爾瑪供商家和供應商分析消費者行為及渠道銷售表現的Walmart Luminate,本季度環比增長超過75%。

高速發展的沃爾瑪電商吸引了不少中國跨境大賣家。據志象網報導,自去年4月亞馬遜爆發封號潮中,不少賣家就意識到不能“把雞蛋放進一個籃子裡”,因此開始進入沃爾瑪。數據顯示,2021年3月以來,中國賣家陸續進入沃爾瑪市場,到2021年12月,在沃爾瑪銷售產品的中國大賣增長了超過6000家。

作為美國零售巨頭,沃爾瑪一直被市場寄予厚望,即便是美國通脹不斷擴大的當下,沃爾瑪也一度被認為有足夠的能力以控制高企的成本。但通脹帶來的影響顯然比預期更大,沃爾瑪高層在財報電話會中不止一次提到:“通脹帶來的成本提昇在本季度難以被消化”。