哈佛耶魯常青藤賣盤風暴,不是類次貸

“常青藤賣盤風暴”深度分析——當政治衝擊遇上流動性枯竭,誰在撬動 3 兆美元私募資產?

2025 年春,一則“耶魯大學擬在二級市場拋售 60 億美元私募股權投資”的消息,把原本沉穩的大學捐贈基金和波瀾暗湧的私募股權行業推到聚光燈下。緊隨其後的,是川普政府凍結哈佛 220 多億美元聯邦資金、威脅取消免稅資格的猛藥。

與此同時,全球私募股權“堰塞湖”已高達 3.2 兆美元,平均持有期拉長到 9 年;LP(有限合夥人)現金流全面轉負,單資產 GP‑led 二級交易正迅速成為最後的“排洪渠”。

這一切在金融市場與高等教育的交叉地帶,似乎又在勾勒出一幅政治壓力‑流動性危機‑估值重定價的連續劇

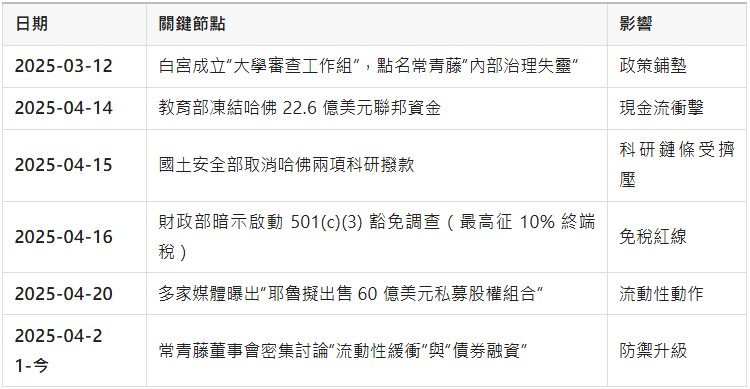

事件全景與時間線

1️⃣ 事件的客觀尺度評價,衝擊有多大?

耶魯出售規模:擬在二級市場拋售 ≈ 60 億美元的私募股權份額,是其414 億美元捐贈基金的 ≈ 15%,也是耶魯史上首次 LP‑側二級交易。

對比二級市場容量:2024 年全球私募股權二級市場成交量創下 1,520 億美元歷史新高;2025 年業界預計可再刷紀錄。耶魯一單只佔年度流量 ≈ 4%——大,但不足以“淹死”市場。

私募行業存量:全球 PE 存量資產 11–12 兆美元,其中逾 3 兆美元“出不了手”,平均持有期已拉長到 9 年。60 億美元僅為“待處置堰塞湖”的 ≈ 0.2%。

展開補充一下,為什麼常青藤大學鍾情私募股權?——不只是稅收優惠?

私募組態帶來的 四大“溢價”

- 流動性溢價,資料顯示PE/VC 歷史年化淨 IRR 高出全球股票 ≈ 3‑5 pct;收益主要補償鎖定期風險。

- 資訊優勢溢價,通過董事席位、科研合作直接獲取公司/技術早期資訊;與校內研究、孵化器形成閉環。

- 聲譽溢價,“耶魯是 LP”即是一種認證;GP 願意讓利以換長期資金與品牌背書。

- 規模議價溢價,數十億美元票面可談費率、共管帳戶 (separate account);邊際費用低於零售 LP。

2️⃣ 流動性 & 定價層面的直接影響

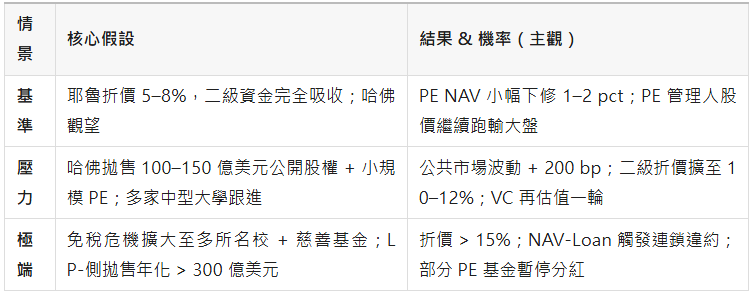

3️⃣ 連鎖反應路徑:從“賣 PE”到“類新次貸”的機率樹

- 稅收&政治外力,免稅資格被吊銷 → 預算缺口 → 首選拋流動性資產(股票、債券);但哈佛對股票敞口 < 30%,真正佔用資本的是私募股權(39%);

- “防禦性輪換”觸發避險基金前搶,若市場預判哈佛也會拋售,相關 PE 基金份額與所持上市標的可能出現提前打折/做空。

- 折價—再估值—負反饋,LP‑側折價 → GP 必須下調 NAV → 保險公司、公共養老金的資產負債率惡化 → 觸發內部再平衡與更多賣盤(“denominator effect”)。

- 風險向私募信貸/VC滲透,二級折價加劇 VC 基金估值下修,科創公司下一輪融資被迫降價,進而衝擊依賴捐贈資金的大學 VC 平台與加速器。

類比 2008:結構上不像“抵押品‑再質押‑高槓桿”鏈條那麼脆弱,銀行體系風險更低;但會在“看不見的影子銀行”——PE+私募信貸——層面重演流動性擠兌式折價。

4️⃣ 三種情景(12 個月內)

5️⃣ 投資者應關注的“三條曲線”

二級市場折價(Jefferies/Greenhill 月度高標價差)

GP‑所持上市資產回撤幅度(衍生出再估值壓力)

NAV‑Loan 融資利差 & 使用率——類似當年 LDI 融資鏈的“壓力計”

若後三者出現同步拉寬/攀升,才意味著“金融加速度”式危機在醞釀。

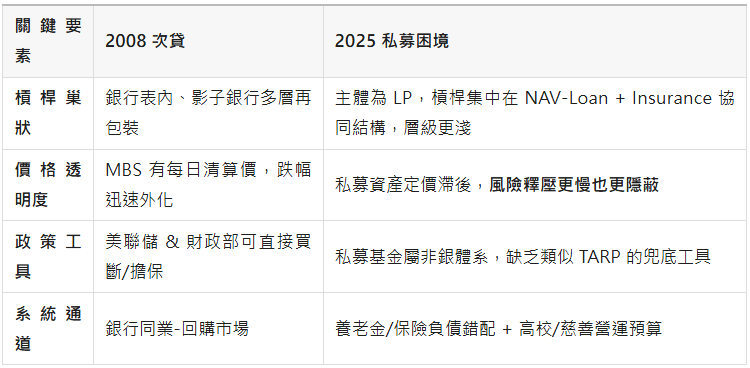

6️⃣ 為什麼這次不像 2008,但也不能掉以輕心

7️⃣ 所以,簡要總結一下:

“訊號”大於“規模”:耶魯拋售本身可被市場吸收,但其打破了“捐贈基金永續資本”神話,真正衝擊的是估值信心與長期資金行為模式。

鏈式風險在折價‑再估值‑負債率三節點:若更多名校或大型養老金成為被迫賣方,折價‑NAV 下調將通過“denominator effect”循環放大。

投資組合動作

- 關注所持 PE/VC 基金的現金分派覆蓋率與潛在二級折價,提早做情景測試。

- 對持有 PE 資產的上市管理人(BX、KKR 等)保持相對減配 / 避險,直至二級折價走穩。

- 對私募信貸 & NAV‑Loan 曝險多的保險機構,應監控資本緩衝與監管反應。

一句話總結:這更像一場“慢火燉”的結構性流動性考驗,而非 2008 式的爆炸性崩潰;真正需要警惕的是心理閾值被打破後,機構長線資金集體進入“防禦—去中介化”循環所帶來的二階效應。

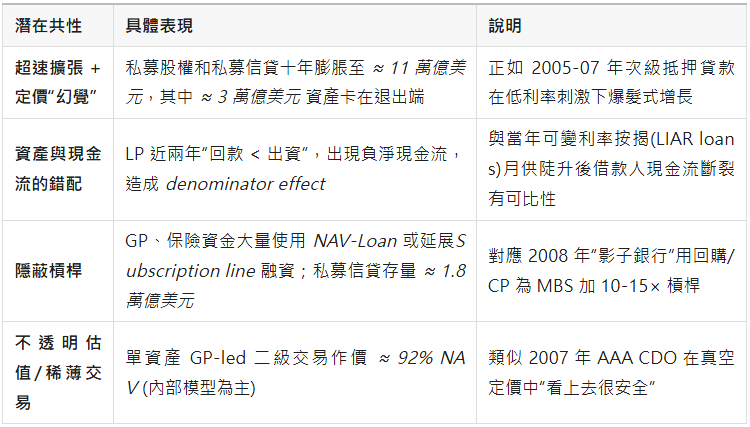

為什麼市場瘋狂在發酵,說這一次“類新次貸”?我認為只是一種警示性隱喻——它想提醒市場:

在一個低利率時代快速膨脹、依靠模型估值且缺乏即時流動性的資產體系裡,

一旦現金流逆轉、估值下修與槓桿鏈條碰到一起,也可能出現 “看不見的擠兌”。

但無論從底層資產、融資結構還是傳染通道來看,私募股權的流動性困境與 2008 年次貸危機仍存在根本差異。

為什麼有人拿私募股權流動性危機類比次貸?

那裡又“壓根不像”次貸?

真正應該關注的風險通道?

①LP 端的被動賣壓,常青藤捐贈基金若因免稅資格受威脅被迫在二級市場拋售,將把同質資產折價拉大,並觸發其他養老/慈善機構的 mark‑to‑model 重新估值。

② NAV‑Loan 觸發追加保證金,折價 → 抵押品價值下跌 → 貸款‑資產比(LTV)快速上升;若同一 GP 多隻基金使用槓桿,可能出現跨基金的資金抽離效應。

③ 私募信貸‑被投企業連按兩下,PE 所持公司本身使用高槓桿;若 EBITDA 下降 + 再融資成本上升,違約率抬升會讓 PE & 私募信貸雙雙承壓,放大 LP 現金流缺口。

④ 情緒與估值信心的崩塌,當“永續資本”也被迫談流動性時,模型估值對折現率/退出倍數的假設將被系統性質疑——這才是“2008 式恐慌”可能被覆刻的心理觸發器。

- 只要以上指標未同時跌破警戒線,類比“次貸”更多是提醒而非預言。

- 如果真跨線,也更可能是“慢變數危機”——用幾年時間蠶食回報和新募資能力,而非幾周內引爆全球銀行體系。

“類新次貸”這個說法有其警示價值:

- 都是在低利率推動下過度自信的資產擴張;

- 都依靠模型估值而非頻繁交易形成價格;

- 都具有跨機構、跨資產的隱蔽槓桿鏈條。

但若把 2008 年的快速、具備支付系統衝擊力的崩潰模式原封套用在私募股權上,就忽略了兩大事實:

第一,資金期限與退出速度的差異決定了危機節奏不同;

第二,銀行資本與支付清算體系並未被深度捲入。

真正值得擔心的,不是“會不會重演雷曼瞬間”,而是長達數年、緩慢壓縮回報與槓桿的“流動性萎縮長尾”——它會改變私募行業的商業模型,也會讓 LP 重新思考“流動性溢價”到底值不值得拿。

所以,就很明白了,慢火還是引信?

常青藤賣盤,不等同於 2008 年的瞬時爆裂;它更像一把持續加熱的慢火:

流動性枯竭不是在銀行間市場,而是在資訊極不透明的私募資產池;

政治槓桿首次撼動了“永久資本”神話,心理閾值被打破後,長久以來依賴“帳面穩定”的估值體系正面臨重估。(貝葉斯之美)