安踏是怎麼贏過Nike和Adidas的?

八月末,安踏發布半年度財報,2022上半年營收達到260億元,遠超愛迪達大中華區上半年的120億,更超過了耐吉2022財年3、4季度的營收總和。

一時間,#安踏賣出1.1個耐吉2個愛迪達##安踏營收是愛迪的2.13倍#登上熱搜,安踏風光無限。

仔細對比可以發現,熱搜話題中各家營收的時間範圍並不統一。由於財年時間不同,耐克的業績統計時間為去年12月至今年5月底。不過,這也不影響安踏在中國市場已經可以和耐吉一比高下。

安踏到底是如何成為第一的?還面臨哪些挑戰?

安踏是如何成為中國市場第一的?

對比安踏、李寧、耐吉中國和愛迪達中國的營收數據變化,可以看到,安踏實現超越也就是這兩年的事情:2020年超過愛阿迪達中國,2022年超過耐吉中國。

從純數據表現的角度來看,安踏能實現超越,有自己營收曲線持續上揚的努力,也離不開耐吉和愛迪達兩大巨頭在中國市場的大幅後退。

2020年上半年,受疫情影響,幾大運動品牌營收均出現下滑,耐吉中國、安踏和李寧受影響相對較小,降幅只是個位數——但愛迪達中國營收同比下滑比例達到33%,讓安踏順利實現超越。

2021年疫情有所好轉,各運動品牌都迎來一波業績反彈,上半年營收增幅均超過30%,安踏李寧增速領先,李寧更是達到65%。

來到2022上半年,疫情反复,耐吉中國營收同比下滑11%,愛迪達中國同比下滑35%,安踏(13.8%)和李寧(21.7%)雖然不如去年那麼迅猛,但仍保持正向高速增長。

國際運動巨頭在華業績下滑更加嚴重,一方面是因為疫情對跨國供應鏈衝擊更大,比愛迪達2020年97%的運動鞋是在亞洲生產的。另一方面,2021年3月的新疆棉事件引發中國消費者抵制,給耐吉和愛迪達等品牌帶來明顯的負面影響。

當然,運動品牌營收此消彼長有一個更大的背景:中國消費者更愛買國貨了。

簡言之,安踏能成為第一,既是因為自身的增長,更是因為國際巨頭業績下滑——供應鏈困境、公共事件失當,加之國貨崛起,最終導致巨頭在中國營收大幅萎縮。

值得注意的是,安踏2022年上半年以260億營收成為中國運動市場第一,這個數字超過了今年的耐吉,但還沒追上耐吉在去年同期的成績。

我們可以這麼理解,安踏今年考了班級第一,一個很重要的原因是以前的第一名學習嚴重退步,但安踏這名學生到底學得如何,還得把考卷拿出來再解析解析。

安踏到底做得怎麼樣?

回到安踏本身,DT財經從財報中拆解出了幾個安踏營收增長的關鍵數據。

前些年的安踏集團,增長來源於不同定位的多品牌共同發力。

除了面向大眾的主品牌安踏,安踏集團旗下還有高端休閒品牌FILA、戶外品牌KOLON SPORT、高性能運動品牌DESCENT。2019年,安踏還收購了AMER集團,囊括SALOMON、Arc'teryx、Wilson、Peak Performance及Atomic等高端運動品牌。

一眾品牌中,FILA是安踏前些年增長的大功臣。

2018年上半年,主品牌安踏在整體營收中佔比超過6成,FILA僅佔34.4%。也是在這一年,安踏把FILA的目標人群從35至45歲擴展為25至45歲,陸續推出“老爹鞋”“貓爪鞋”,成為小紅書隨處可見的網紅鞋款。

FILA快速增長,在安踏集團營收中的佔比越來越大,2020年上半年已經達到48.8%,比主品牌安踏還要高出2.6個百分點。

從增長率上更能看出FILA前幾年的卓越貢獻。

2019上半年,FILA營收同比增長了79.9%,同期,安踏集團的營收同比增幅為40.3%。來到2020年上半年,各運動品牌營收都在下滑,安踏品牌也錄得10.7%負增長,FILA卻取得了營收同比上漲9.4%的好成績。

不過,從2021年開始,FILA增速開始慢於安踏品牌,2022年上半年FILA營收同比下滑0.5%,安踏集團的解釋是門店受疫情影響嚴重。為了緩和疫情衝擊,FILA增加了產品折扣,上半年毛利率和經營溢利率也分別下滑3.7和6.5個百分點。

這時候就要提到安踏集團秉持的多條腿走路策略,一條腿因為種種原因不夠給力,那就靠定位不同的另一條腿支棱起來。在冬奧會期間聲量極大的安踏品牌,以26.3%的增長成為集團2022年上半年的頂樑柱。

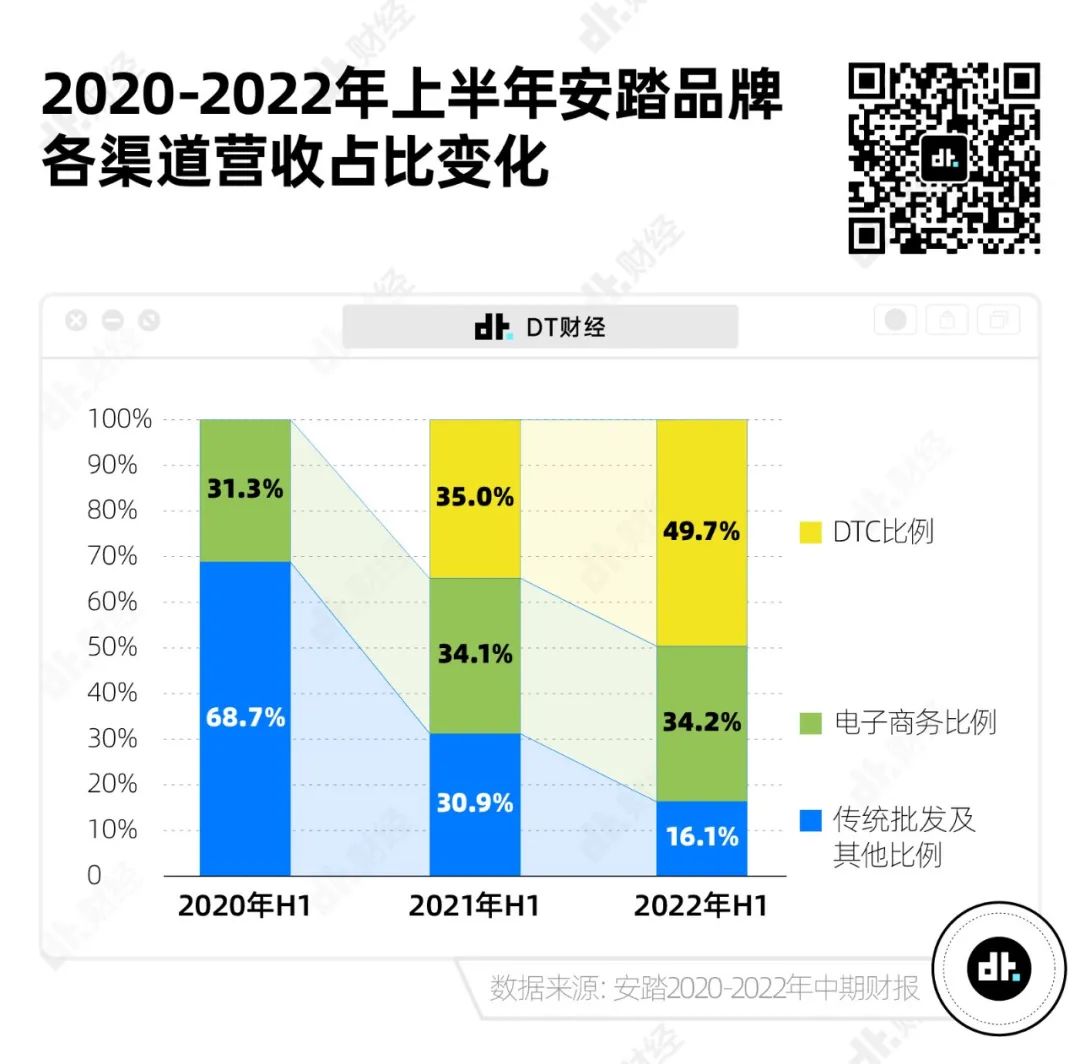

從財報數據和集團口徑解釋來看,安踏品牌的營收增長,主要是因為這兩年進行的DTC銷售模式變革取得成效。2022上半年,安踏品牌營收中DTC渠道的佔比已經接近一半。

啥是DTC銷售模式變革呢?

過去,安踏大量採用批發分銷模式,也就是把商品以批發價統一銷售給經銷商,再由經銷商賣給消費者。這種模式有很多好處,比如說可以藉廣闊的經銷商渠道快速拓展市場,將門店開到全國各地,安踏不用操心瑣碎的門店運營事務。

但這種模式也有比較明顯的缺點,品牌沒有與消費者直接接觸,無法獲得他們普遍的真實反饋和需求;門店很難統一管理,品牌形像也參差不齊。

安踏從2020年開始對銷售網絡進行DTC(direct to consumer)變革,對原有的門店進行調整,減少銷售表現不佳的門店,收編部分門店為直營店,調整部分為加盟商門店,加盟商門店也以安踏的門店運營標准進行管理——這些門店都叫做DTC門店,總部直接進行分發商品、門店、銷售服務的管理。

2020年安踏DTC模式的門店為3500家,2021年這個數字已經是6000,佔其門店總數的64%。

現階段還無法看出DTC模式是否提升了安踏對於消費者的理解,但確實可以短期有效拉升安踏品牌的營收數字。

假如一雙鞋的批發價是80元,消費者購買價是100元。在過去的批發分銷模式下,只有批發的80元計入安踏的營收,DTC模式下,則可以把消費者付出的這100元全部計入營收。

也就是說,在剛由批發分銷模式轉換為DTC模式的階段,即便銷量沒有增加,營收數字也會提升。

可以看到,安踏品牌的單店營收迅速增長,從2020上半年的46萬增長至2022上半年的95萬。因為前面提到的模式轉換原因,我們很難通過營收數字的提升推導出銷量的提升程度。

財報層面另一個值得關注的點是,營收增加,並不意味著安踏品牌的賺錢能力變得更強。

我們還是以賣鞋來簡單舉例。品牌方生產出一雙鞋,需要投入原材料等生產成本,賣出的價格減去生產成本,就是這雙鞋為品牌帶來的毛利。但一雙鞋不是生下來就能自動賣出去的,需要打廣告做營銷,還得支付門店租金、銷售員工工資、運輸等種種費用,毛利扣除掉這些費用之後,才是品牌真正賺到的錢。

DTC模式變革下,安踏品牌從經銷商手中收回了一部分營收,毛利率上升;但也因為收回門店,需要承擔租金、員工工資等各種費用。財報中不難發現,近年安踏的經營支出中,廣告及宣傳支出佔營收比例穩定在10%左右,研發支出在2-3%區間,而員工支出逐漸走高。2018年中期財報中,安踏集團員工支出佔營收比例為11.3%,2022年這個數字已經是15.3%。

所以可以看到,安踏財報中,代表集團盈利能力的經營溢價率數字,反而略有下滑。

安踏們的挑戰

安踏成為中國市場第一,李寧保持高速增長,都在告訴我們,中國國產運動品牌來到了最好的時候。

但從目前的營收與盈利數字來看,它們距離成為中國自己的“耐吉”都有些遙遠。正如前文分析,與其說耐吉和愛迪斯輸給了安踏,不如說是輸給了中國消費者。已經獲得許多偏愛的安踏們,如今要直面的不是耐吉愛阿迪,而是廣大消費者。

我們相信安踏的DTC轉型,絕不僅僅是為了營收好看,還有更多聯結消費者、數字化管理和統一品牌化的考量在內——不管渠道和環境如何變化,終究是要回歸到產品力和品牌力的提升上來。

過去幾年,不管耐吉中國、安踏還是李寧,營收中鞋類的佔比都在不斷增加。業績下滑的耐吉,鞋類營收佔比還增加了3.4個百分點,達到73.4%,鞋類銷售額依舊能打。

靠運動服飾突圍的Lululemon,如今也開始發力拓展運動鞋品類。

運動品牌的產品力競爭,將很大程度上體現在運動鞋上。

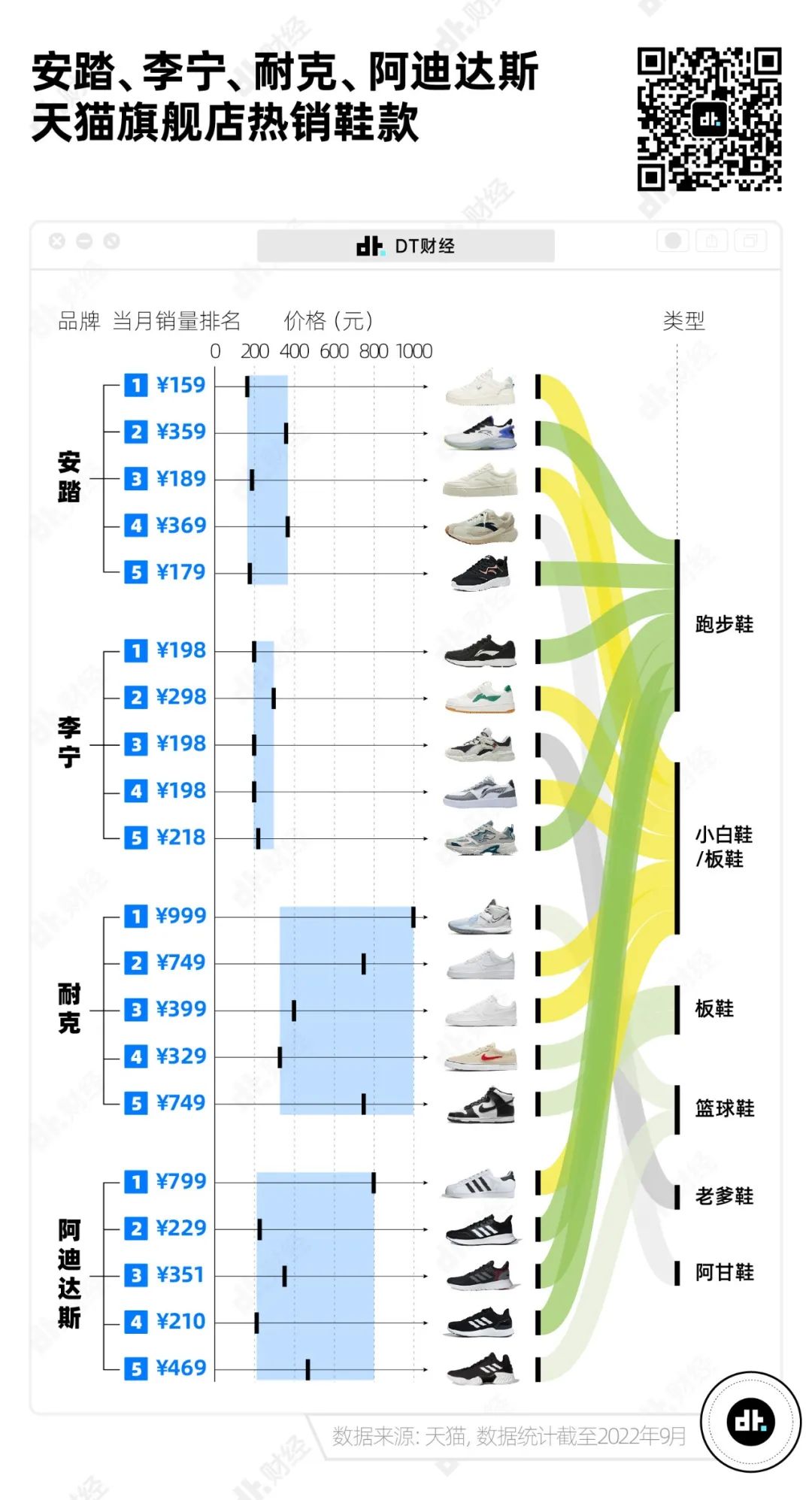

DT財經簡單統計了幾大運動品牌官方旗艦店的熱門鞋款,可以看到,國產品牌的熱銷產品價格明顯更加親民,在類型上,國產品牌熱銷主要集中在跑鞋和板鞋,而耐吉最熱銷的是籃球鞋。

運動功能性越強,對技術的要求就越高。在這方面,國產品牌已經取得一定的進步,安踏和李寧如今都有一些拿得出手的技術,但也還有差距。以耐吉為參照,耐吉研發投入佔比在5~10%之間,而安踏和李寧2022上半年研發開支分別佔營收的2.3%和1.9%。

這種長期投入,除了品牌意願,還需要雄厚的賺錢能力來支撐。

而這也是原本定位面向大眾的國產品牌在努力提升的。對比耐吉中國、安踏和李寧,2021年之前,耐吉中國的經營溢利率一直保持在35%以上,2022上半年業績受挫,但依然達到了29.4%,高於安踏的22.3%和李寧的21.3%。

而經營溢價,還需要品牌力的打造。可以看到,李寧近年憑藉國潮和專業化的轉向,賺錢能力獲得提升,但也只是提升到跟安踏一個水平。

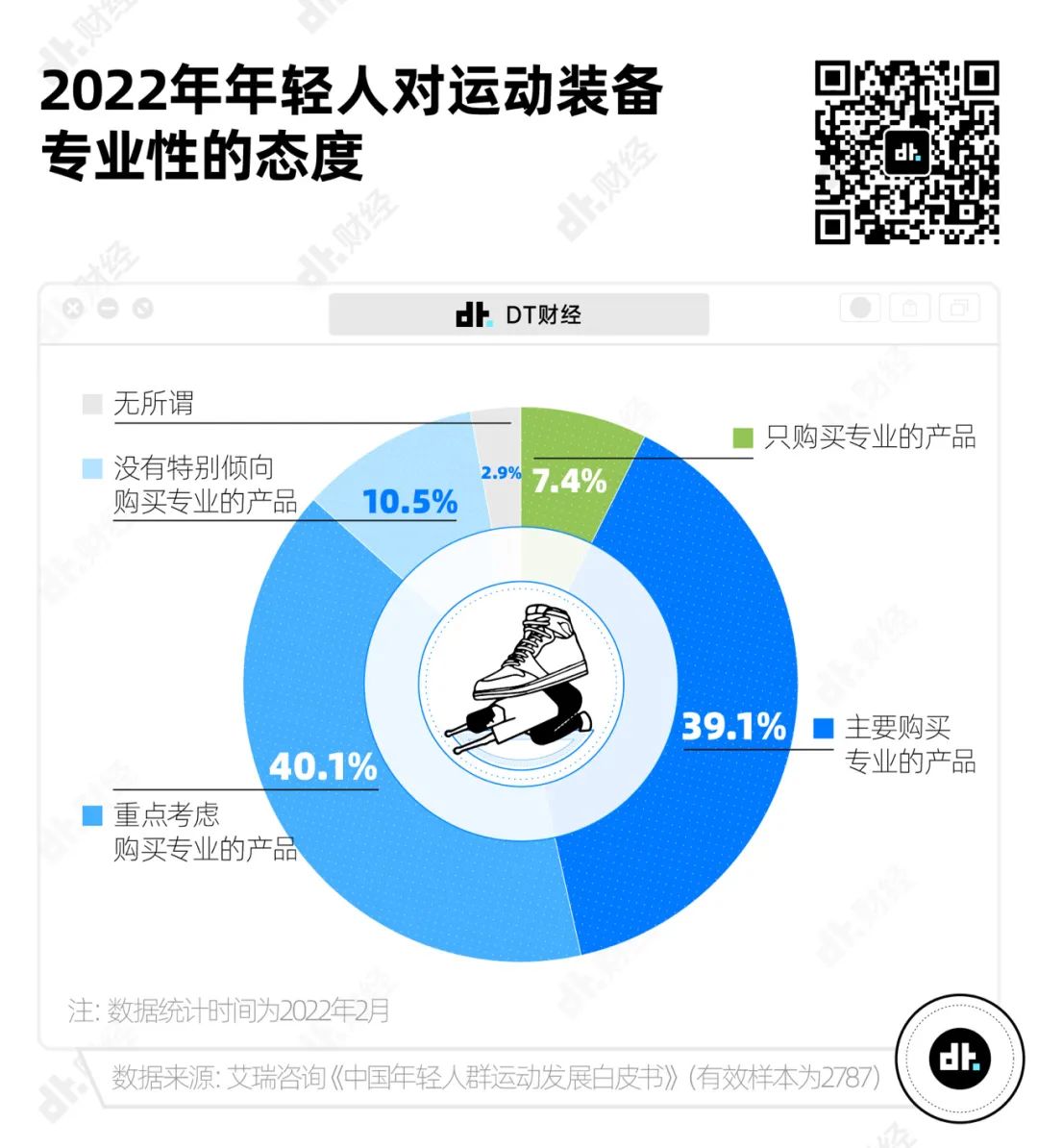

隨著運動生活的演變,消費者對運動裝備的需求正在變得“精”且“細”。

他們一方面要求專業,艾瑞諮詢的調研數據表明,近9成的消費者在購買時會傾向選擇專業的產品,7.4%的年輕人只購買專業的產品;另一方面,運動裝備也要體現生活方式和時尚態度。

在規模已經超越巨頭的時機下,如何深刻理解消費者,進而憑藉紮實的產品力和品牌力更好地賺錢,是安踏李寧迫切的下一步。(DT財經)