以禾賽科技赴港IPO為例,詳細介紹中概股企業赴港IPO的上市流程

一、公司概況與上市背景

禾賽科技(Hesai Group) 是全球領先的雷射雷達製造商,2021年7月已在納斯達克上市(股票程式碼:HSAI)。2025年9月16日,禾賽成功在香港聯交所主機板掛牌(股票程式碼:02525.HK),成為首家實現"美股+港股"雙重主要上市的雷射雷達企業,也是近4年來募資規模最大的中概股回港IPO(募資41.6億港元)。

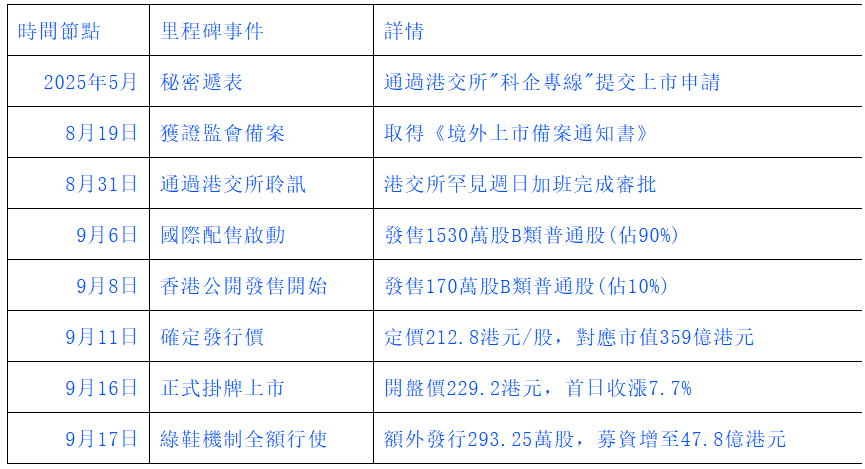

二、上市關鍵時間軸

三、前期準備:架構與中介團隊

1. 上市架構選擇

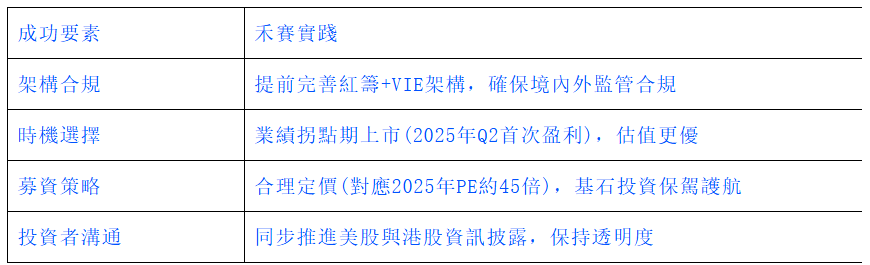

禾賽採用雙重主要上市模式,而非二次上市,意味著同時接受港美兩地監管,股票可在兩市場自由流通,提升國際影響力。

紅籌架構已在納斯達克上市時建立:開曼群島設立控股公司→香港子公司→境內WFOE→協議控制境內實體;保留不同投票權架構,A類股(創始人持有)每股10票,B類股每股1票,確保控制權。

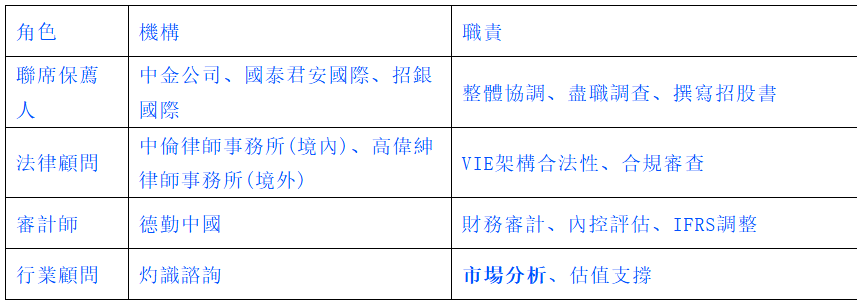

2.核心中介團隊

四、監管審批:雙軌平行

1. 中國證監會備案(2025年8月)

備案流程是,遞交港股申請後3天內提交備案材料→形式審查(5天)→實質審查(20天)→獲備案通知書。

所需核心材料為:境外上市備案報告及承諾函;VIE架構法律意見書(境內律所出具);資料安全評估報告(使用者資料<100萬,無需專項報告);行業主管部門意見(雷射雷達屬高科技製造,無外資准入限制)。

關鍵點:必須在聆訊前4個工作日向港交所提交備案通知書,禾賽於8月26日獲備案,滿足8月31日聆訊要求。

2. 港交所稽核:科企專線加速

禾賽是首家通過"科企專線"(港交所18C章)完成雙重上市的中概股,享三大優勢:

保密遞表:5月秘密提交申請,避免市場波動,保護商業機密;

稽核提速:從遞表到聆訊僅3個月(標準流程需6-9個月);

問詢簡化:僅2輪反饋,而非標準的3-4輪,總稽核時間壓縮40% 。

稽核要點:業務模式與技術壁壘(雷射雷達核心專利、市場份額);財務表現(2025年Q2淨利潤4410萬元,首次扭虧);VIE架構合法性與風險控制;同業競爭與關聯交易(無重大關聯交易)。

五、發行與上市操作

1. 路演與定價策略

全球路演(9月初): 管理層赴香港、紐約、倫敦等8個金融中心,向機構投資者推介。

重點展示:禾賽是全球首家年產量超百萬台雷射雷達的企業,2025年Q2營收同比增50%。

定價機制:參考9月11日美股收盤價(約27.3美元),確定港股發行價212.8港元/股;發行1700萬股B類普通股(含15%超額配售權),佔擴大後股本約5%。

基石投資者陣容強大:高瓴、泰康人壽、WT資產管理、Grab等,共投資11億港元,鎖定期6個月。

2. 發售與分配

回撥規則:公開發售認購倍數>100倍,回撥至30%,確保散戶獲配比例。

3. 掛牌上市與後市表現

9月16日,港交所舉行敲鐘儀式,CEO李一帆與高管團隊出席。開盤價229.2港元(+7.7%),首日最高240.5港元(+13%),成交46.7億港元,換手率11.3%。

中金香港擔任穩定價格操作人,綠鞋期30天(至10月12日)。10月13日公告全額行使超額配售權,額外發行293.25萬股,募資增加6億港元,平抑股價波動。

六、禾賽科技案例的示範意義

1.中概股回歸新模式:

雙重主要上市比二次上市更具優勢:可獲港股通資格,吸引內地資金,規避美股退市風險。

2.科企專線加速通道:

港交所"科企專線"為硬科技企業量身定製,禾賽從遞表到上市僅4個多月,比傳統流程縮短50%以上。

3.中概股赴港IPO關鍵成功因素:

七、中概股赴港IPO流程全景圖

結合禾賽案例,中概股赴港IPO可分為五大階段:

1. 前期準備(6-12個月)

架構規劃:確定紅籌/VIE架構或H股架構。

中介選聘:保薦人、律師、審計師、行業顧問。

財務合規:3年審計,內控完善,IFRS調整。

法律合規:VIE合法性論證,資料安全評估(使用者≥100萬需專項報告)。

行業審批:獲取行業主管部門無異議函(如涉及外資准入)。

2. 監管審批(3-6個月)

中國證監會備案(遞交港股申請後3天內):形式審查(5天)→實質審查(20天)→獲備案通知書。

港交所稽核:遞交A1申請→首輪問詢(15天內)→回覆(2-4周)→聆訊→原則性批准。

3. 發行準備(1-2個月)

路演與簿記:國際+香港路演,確定發行價區間。

確定發行方案:發售規模、定價、配售比例。

基石投資者簽約:鎖定部分股份,增強市場信心。

招股檔案定稿:發佈紅鯡魚招股書→最終招股書。

4. 掛牌上市(1-2周)

股份登記:與香港結算公司完成股份登記。

上市儀式:掛牌交易,敲鐘儀式。

穩定價格:綠鞋機制(30天),穩定首日及後市表現。

5. 上市後管理

持續合規:兩地資訊披露,定期報告。

投資者關係:路演、業績說明會、分析師溝通。

融資規劃:後續再融資、債券發行等資本運作。

八、實操要點與建議

1. 時間規劃:

遞交港股申請前完成境內合規審查,確保3天內可提交證監會備案;大型科技企業可考慮"科企專線",流程可縮短至6個月內。

2. 材料準備重點:

VIE架構企業需提供詳細的控制協議及法律意見書;財務資料需同時滿足港股與美股披露要求;行業特殊資質證明(如雷射雷達的技術認證)。

3. 雙重上市優勢最大化:

選擇雙重主要上市而非二次上市,可獲港股通資格,擴大投資者基礎;保持美股與港股資訊披露一致性,避免監管衝突;考慮兩地市場互補性,制定差異化投資者溝通策略。

禾賽科技的成功上市展示了中概股在當前地緣政治環境下的"雙主場"戰略可行性。對計畫赴港IPO的中概股企業而言,禾賽案例提供了寶貴參考:在保持美股上市地位的同時,通過香港市場拓寬融資管道、提升國際影響力,為企業長期發展奠定堅實基礎。 (才說資本)