台股ETF持續進化,你該怎麼挑?

文/林奇芬

台股ETF持續發燒,目前ETF數量不斷攀升,總規模也突破1.1兆元。面對各投信公司不斷推出的ETF,該如何挑選呢?不要只看名稱,或只看配息頻率,你應該要先問自己四個問題,才能挑對適合自己的ETF。

台股ETF熱潮不歇,截至8月底台股ETF總規模達到1.12兆元,發行總數45檔,相較之下,台股主動基金規模4489.5億元,基金數135檔。由此可知,喜愛台股者仍以ETF為主要投資方向,由於檔數僅45檔,目前已經有3檔ETF規模突破2000億元以上,成為市場領頭羊。

台股ETF規模1.12兆元,今年以來9檔ETF加入

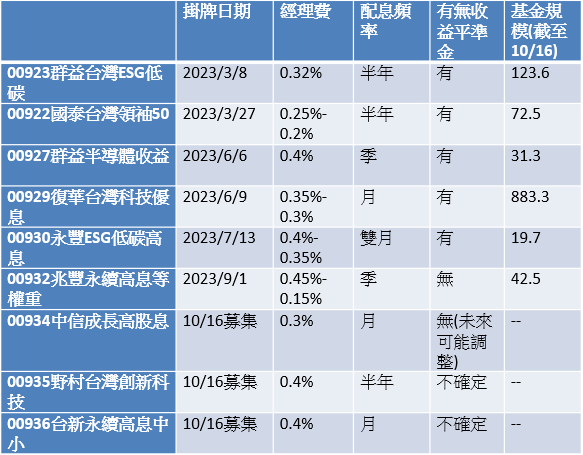

由於人氣逐漸凝聚ETF,今年以來至10月中旬,新發行台股ETF增加了9檔,光是10月新募集ETF就有三檔。其中,看到一些投信新面孔加入戰局,包括野村、台新,都是首度發行台股ETF。此外,配息頻率更是成為兵家必爭之地,今年復華台灣科技優息(00929)首創月配息機制,吸引眾多投資人買單,短短4個月規模就衝上883.3億元,寫下台股新驚奇。

今年以來新發行的台股ETF

ETF持續進化中,有三大變化

從今年發行的台股ETF,看到台股ETF持續進化的過程。我們把台股ETF用五階段來劃分,第一階段,以權值型ETF為主,如0050、006208、00692,第二階段以高股息為主,其中還強化高息低波概念,包括0056、00713、00731,第三階段以季配息為主,主要由00878帶動,之後高股息、季配息、再加上ESG選股,成為發行主流。第四階段產業型ETF陸續登場,包括半導體、電動車等,如00881、00891、00892等,第五階段,月配息ETF。如00929、00934、00936。

一,季配息推升高股息ETF規模大增。

早期不管是權值型ETF,或高股息ETF,大多採取年配息,而且市場關注重點在淨值成長,較少關注配息率高低。但是自國泰永續高股息00878在2020年7月登場,首創台股ETF季配息機制,再加上2020疫情之後台股呈現爆發性成長,指數從10000點衝上18000點,更推升台股ETF大受投資人歡迎。之後開啟了季配息世代,幾乎所有新發行ETF都採取季配息,連早期發行的高股息ETF也從年配息改為季配息。

二,月配息登場搶市。

復華台灣科技優息00929今年6月才掛牌,首創台股月配息機制,短短四個月規模衝上800億元,再度顯示配息真是銷售萬靈丹。過去月配息機制主要出現在債券基金,因為債券票面利息固定,比較容易預估配息金額,而今股票型基金在不知道配息多寡下,也可採取月配息,真是跌破眾人眼鏡。不過因為銷售良好,立刻有二檔ETF跟進,不排除未來有更多月配息ETF登場。

三,選股邏輯稍有差異,靜待市場考驗。

早期ETF以參考大盤指數為主,選擇最大市值的幾家公司,例如0050、0051(中型100),但第二代ETF就增加了公司治理、低碳、ESG概念,也就是除了市值規模大之外,還要增加一些篩選條件,把不符合時代要求的公司剔除。第三代ETF還要再強化企業體質監控,包括EPS正成長、ROE(股東權益)高等。

由於ETF數量越來越多,產品設計也需要有一些差異化。例如,兆豐推出的台股ETF就強調「等權重」的概念,個股比重一樣,不受單一個股影響太大。此外,中信新推出一檔「成長高股息」,想要股息、成長都通吃。野村則推出「創新科技」,在科技股中尋找差異化。例外,原先較不受重視的中小型股,由於富邦台灣中小00733績效亮眼,新加入的台新高息中小就以中小型股為主,但又加了高息條件。

ETF原先概念就是要擺脫選股困難,以「追蹤大盤指數」的簡單邏輯來選股,但目前ETF的參考指數持續進化,各家都說自己設計的參考指數最好,最能幫投資人賺錢。究竟如何呢?這都是需要時間來驗證的,短期內的表現也不一定是長期的正確答案。

投資人的四大抉擇

一,你想要高配息還是高成長。

近二年來高股息ETF表現較好,並成為市場主流,但長期來看,市值型ETF表現應該可超越高股息ETF。這個邏輯很簡單,高股息ETF主要挑選配息能力穩定的公司,這類公司通常經營環境穩定,股價爆發力較小。因此,投資人要認清,自己是要穩定配息,還是要資產高成長。建議退休族可選高股息,但年輕人不建議選擇此類產品,應該追求成長。

二,今年高配息,不代表年年高配息。

今年高股息ETF陸續發放股利,換算之後,年化股息殖利率可高達8%甚至10%以上,因此吸引眾多投資人搶進。不過,今年的高股息可說有特殊條件支撐,一,去年企業獲利佳,今年陸續配出不錯股利,二,去年10月股市跌至相對低點,之後連漲9個月,ETF的資本利得高。二大條件加持,讓高股息ETF殖利率創高峰。

不過,明年有三大挑戰,配息率可能要保守看待。一,部分股價大漲股票,已經不符合高股息條件,勢必造成明年大換股。二,今年企業獲利縮水,明年股息殖利率是否可維持同樣水準。三,股價目前在相對較高水位,股價成長性可能不如今年。投資人應該要了解,即使高股息ETF選擇配息好的股票投資,但也無法年年創造高股息殖利率。

三,同質高、差異小,如何挑選ETF。

簡單來說,這些ETF都是投資台股,前十大持股相似的比例也很高,因此可以說差異不會太大。但對投資人來說,最簡單的三大選擇方向,一,市值型,以權值股為主,跟著大盤走。二,高股息,著重穩定配息現金流,三,產業型,集中投資科技產業,追求高成長。

退休族可以選擇高股息,若是中年累積財富者,可選擇市值型,年輕人可承擔較大風險,同時以定期定額投資,可以選擇產業型或是中小型ETF。

另外,考慮到小資族的負擔,新發行的ETF有價格門檻下跌的趨勢,先前新發行ETF都以20元為發行價,但近期以15元為發行價的也越來越多。不過,如果採取定期定額投資,就不需要考慮價格高低,反正都是每月固定金額投資,新ETF或舊ETF的差異並不大。此外,投資科技型ETF主要是為了追求成長,科技型ETF卻強調配息,邏輯似乎有些怪怪的,提供大家思考。

四,平準金制度,對配息型ETF有必要

最近大家都在談「平準金之亂」,其實,平準金設計是為了保護投資人權益,不讓新湧入的投資資金,影響先前已經投資者的配息權益。因此,我認為對配息型ETF是不錯的機制。目前金管會正要推出新管理辦法,其主要就是要讓投資人知道,配息來自哪裡,是本金、股利、資本利得、還是平準金,讓資訊更為透明。整體來說,我認為強調高配息是不健康的,因為,股票市場本來就無法保證高配息。

以上四個方向,提供投資人參考,希望你先問自己真正想要的是甚麼,再選擇適合的ETF投資。

歡迎加入林奇芬治富俱樂部 http://www.facebook.com/mrsmoney888

林奇芬相關作品

「不會投資照樣賺」,影音課程

https://money.cmoney.tw/product?id=875

書籍:

「第一份收入就投資,30歲存百萬,40歲領雙薪」

「窮人追漲跌,富人看趨勢---投資前你一定要懂的10個指標」

「藏富-我用基金賺到一輩子的財富」

「治富-社長的理財私筆記」