台股ETF年度三大驚奇,誰是大贏家?

台股ETF今年創下許多驚奇,包括月配息ETF大吸金、高股息ETF配息率創新高,以及高股息ETF表現大幅超越市值型ETF。究竟哪些ETF是今年大贏家,而今年的三大驚奇能不能持續,還是僅為短暫現象?展望明年,你又該如何挑選ETF呢?

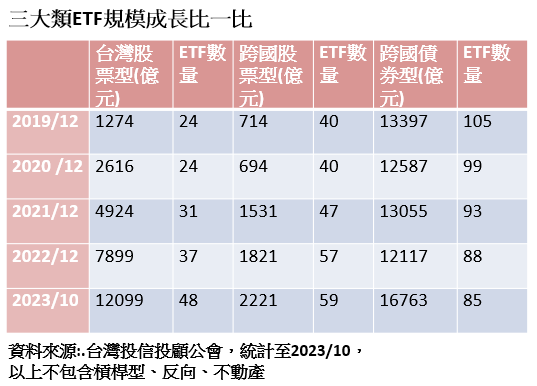

台股ETF今年總基金規模超過1.2兆元,不僅遠遠超越跨國股票ETF,更直追債券ETF規模。與疫情前相比,台股ETF規模幾乎成長10倍。2019年底台股ETF規模僅1274億元,而截至2023年10月底,台股ETF規模則達到1.2兆元,同時ETF數量也從24檔倍增到48檔。而此同時,跨國股票ETF,規模僅成長3倍,債券ETF規模僅成長2成,債券ETF檔數甚至還減少20檔。顯見台股ETF已經成為投資人心中最愛。

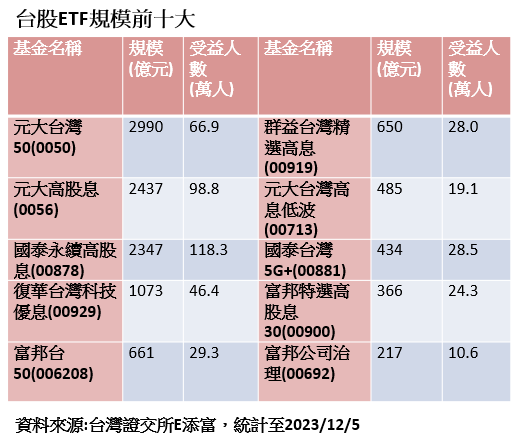

台股ETF規模前十大

在今年台股ETF規模暴衝過程中,有很多新秀入列,不再由0050一家獨大。除了0050、0056、00878穩居前三大,規模都突破2000億元之外,另外,00929異軍突起,00919也快速追趕。在投資人數上,00878突破118萬人,超越原先人氣王0056,而國民ETF 0050投資人數反而落後不少。

目前台股ETF規模大小落差大,資金仍集中在前幾檔ETF中。其中仍以高股息ETF是最吸金的族群,而市值型ETF今年表現落後,規模呈現停滯不前現象。

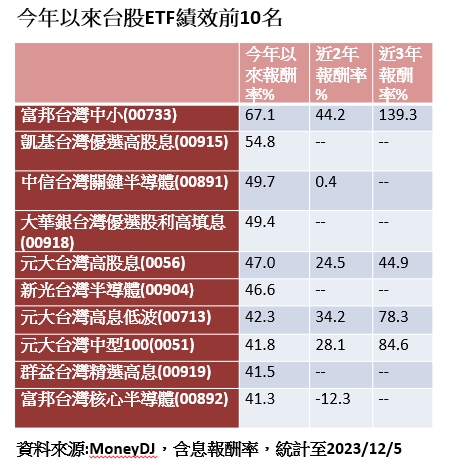

台股ETF績效優,誰是第一名?

今年截至12/5為止,績效第一名的ETF是00733富邦台灣中小,這檔ETF不僅今年績效領先,更是近五年來績效第一名,即使自7月以來從高檔修正,但仍然穩居冠軍。除了它之外,今年績效前段班幾乎被高股息ETF囊括,而且是新兵當家。例如,00915、00918、0056、00713、00919。除了0056、00713之外,都是近一年內新掛牌的ETF。

除了高股息ETF大放異彩之外,半導體ETF今年績效也很亮眼。00891、00904、00892績效都擠入前十名,相較之下,歷史較長的00881、0052,今年表現反而落後新登場的科技ETF。不過,這類ETF相對波動較大,去年半導體庫存修正,這類ETF近二年績效也呈現負報酬,還好今年快速補回。

台股ETF上演三大驚奇

檢視今年台股ETF表現,有三個比較特殊的現象,這是否成為台股ETF新趨勢,或只是單年現象,值得追蹤觀察。

驚奇一,首創月配息台股ETF,規模大暴衝。

今年創下最大驚奇的一檔ETF是復華台灣科技優息00929,由於首創台股月配息設計,6月剛掛牌時規模84億元,到12月初規模就突破1000億元關卡,可說是用搭直升機速度成長。月配息設計,正好打動想要月月領息的投資人,造成搶購風潮。而後,在11月登場的00934中信成長高股息、00936台新永續高息中小,也都搭上月配息風潮。是否也能成為吸金萬靈丹,值得觀察。

驚奇二,高股息ETF,年化配息率突破10%。

台灣2022年上市公司平均現金股息殖利率為4.88%,勇居全球之冠。但是,台灣高股息ETF的配息率,更是遠高於平均水準。原先熱門的高股息ETF,0056、00878等,年化配息率可達6%水準,已經很吸引人,沒想到00919今年首次登場,季配息可達到年化配息率10%水準,更是讓投資人眼睛一亮。

雖然至截稿為止,00919才剛配息二季,00915配息三季,00918配息二季,未能達到完成全年配息,但季配息的年化配息率都可超過7%-9%以上,未來台股高股息ETF,是否可以維持此高水準配息率,也令人期待。

驚奇三,高股息ETF漲幅超越市值型ETF。

以台股二檔元老級ETF比較,市值型ETF 0050 十年含息累積報酬率211%,高股息ETF 0056十年含息累積報酬率170%,市值型ETF表現優於高股息ETF。但是今年二者表現卻出現大幅落差。

截至12/5為止,0056今年以來累積報酬率47%、而0050今年以來累積報酬率22.7%,市值型ETF表現大幅落後。在今年台股ETF表現中,也發現績效前十名,仍以高股息ETF居多,市值型ETF則明顯落後。但今年情況較為特殊,主要是部分高股息ETF所持有股票,今年初正好搭上了AI題材,創造了驚人績效,但此情況明年可否持續,則不無疑問。

誰是今年大贏家?

整體而言,若以含息報酬率來評估,今年表現最佳的三檔ETF是,00733、00915、00891,正好涵蓋中小型、高股息、半導體三大類型。

若以高股息ETF比較,長青型0056、00713表現穩健,新秀型00915、00918、00919表現優,可以持續追蹤。科技型ETF,新登場的00891、00892、00904,表現略優,但老牌0052、00881差異也不是太大。而市值型ETF,除了0050、006208之外,近一年也加入不少新兵,如00888、00912、00922、00921等,不過,今年表現較為落後。

展望明年,投資人該如何選擇ETF呢?

一,配息頻率,不是選擇ETF的重點。

目前投資人熱烈擁抱月配息ETF,其實配息頻率並不重要,該ETF若可賺到股息與資本利得,不管是一年配一次,還是月月配,對ETF總收益都沒有太大影響。投資人不要過度迷思在「配息神話」中。而以目前經濟環境來看,長期年化配息率要達到10%難度頗高,5%-6%左右應該達成率較高。

二, ETF主要持股才是關鍵。

今年表現較佳的高股息ETF,都是電子股持股比重較高的ETF,若有高股息與股價爆發二大利多加持,自然可創造高績效。但通常來說,股價漲幅大後,不太容易進入高股息名單,因此,不彷在年底各大ETF調整持股後,追蹤一下持股比重。原則上仍以電子股比重較高者,較有股息、股價二頭賺的機會。至於明年高股息ETF,能不能持續今年大漲表現?可能從激情回歸穩健,較符合高股息ETF的特質。

三,若看好半導體復甦,應該布局科技型。

今年半導體的復甦並不均衡,主要仍以AI相關公司較有表現。但在半導體庫存消化近尾聲,以及未來AI可帶動更多應用與需求下,台灣半導體產業鏈還是最受惠族群。今年半導體ETF已經有一波反彈,但中長線來看,台股最大優勢仍在半導體,因此,相關半導體與科技股ETF,仍是追求成長投資人的首選。只是,科技股波動較大,最好採取下跌再買進,或是定期定額投資。

除了以上三大方向之外,今年落後的市值型ETF,還是要等待台積電、聯發科、鴻海、台達電等大市值公司表現,若台灣經濟從藍燈轉為黃藍燈、綠燈,市值型ETF應該還是有表現的機會。整體來說,投資人最好透過配置,分散持有科技ETF、市值型ETF、高股息ETF三檔不同的ETF,比較可以因應市場波動,同時也不錯失台股行情。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

歡迎加入林奇芬治富俱樂部 http://www.facebook.com/mrsmoney888

林奇芬相關作品

「不會投資照樣賺」,影音課程

https://money.cmoney.tw/product?id=875

書籍:

「第一份收入就投資,30歲存百萬,40歲領雙薪」

「窮人追漲跌,富人看趨勢---投資前你一定要懂的10個指標」

「藏富-我用基金賺到一輩子的財富」

「治富-社長的理財私筆記」