大空頭警告:準備迎接一生中最大的熊市

曾安穩度過數次大跌的投資人David Wright最近表示,他正在為一生中最大的熊市做準備。

儘管在2008年,全球金融危機引發了自大蕭條以來最嚴重的市場恐慌,但David Wright執掌的基金Sierra Tactical All Asset Fund幾乎沒有虧損。即使在2020年疫情期間,該基金的損失也相對較小。

Wright表示,在20年前互聯網泡沫破滅時,他管理的另一支私人基金也沒有損失一分錢。但現年78歲的Wright在接受采訪時表示,上述這些時期都無法與未來相比。已經在2022年大幅下跌的股票和債券,未來還會進一步下跌:

“我相信我們正處於我有生以來最大的熊市中。這場熊市才剛開局不久,接下來還會一波大跌。”

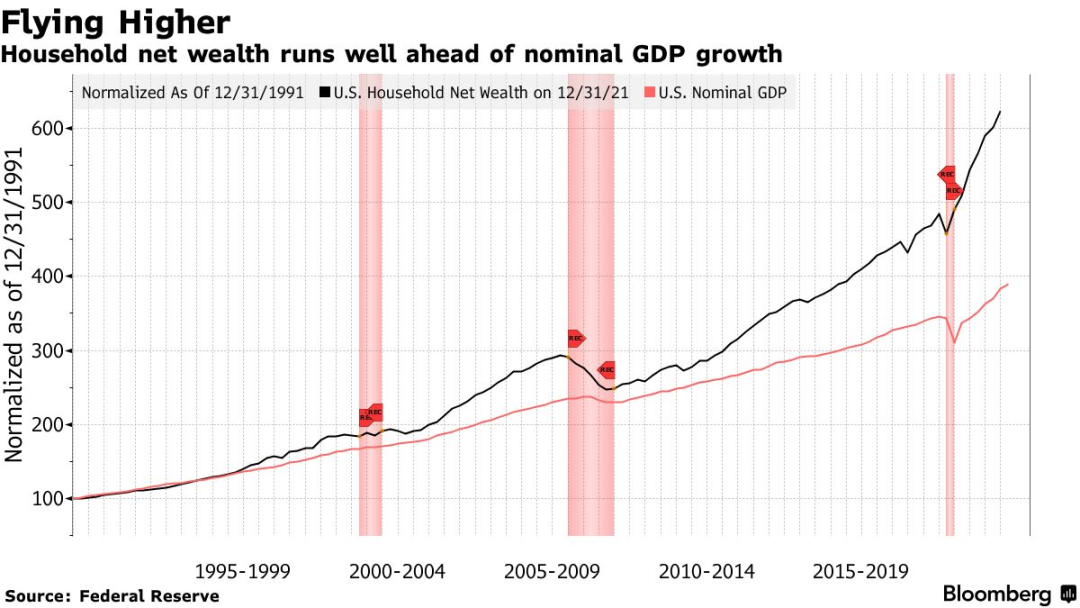

支撐Wright看跌的不是聯準會大幅加息、高通膨或俄烏衝突,而是在過去幾年中,投資者的狂熱推動了從meme股票到加密貨幣的一系列飆升。根據聯準會彙編的數據,股市上漲幫助美國家庭財富激增至創紀錄的150兆美元,達到了美國經濟規模的六倍多。

Wright說:“世界上沒有其他國家像美國一樣,將如此多的淨財富重倉在股票上。我們正處於自滿情緒的高峰期。”

Wright沒有具體說明他認為未來持有債券和股票會有多大的損失,但他指出,1970年代和1980年代的大幅回落直到市場的市盈率降至10%以下才結束。目前,標準普爾500指數的12月後市盈率已從2021年3月的32降至21,仍高於過去20年19的平均水平。

如今,越來越多的空頭提出類似主張。在俄烏衝突、聯準會大幅加息、通膨率飆升之下,有很多問題值得擔憂:標普500指數今年已經下跌了12%,而納指在從11月的峰值下跌超過20%後陷入技術性熊市;主要債券基準指數下跌超過10%。

而這只Sierra基金截至4月底持有的美國股票不到3%。該基金的一半以上是現金。固定評級債券僅佔其持股的1%,而大宗商品則佔9%以上。投資組合的其餘部分分佈在包括浮動利率債券、外國股票和主要有限合夥企業在內的資產中。在這樣的資產配置下,在2022年,該基金下跌了2.3%,超過了91%的同行。

該基金使用計算機模型為其持股設置追踪止損。一旦價格跌至這些預設水平,基金就會清算所持資產,並轉向現金或其他呈上漲趨勢的資產。雖然這種保守的做法有助於控制市場低迷時,持有股票和債券的損失,但當市場直線上漲時,它也會損害回報率。自2008年危機以來,這種情況屢見不鮮。過去五年,該基金的年回報率為2.4%,而同行的平均回報率為5%。而同期,由60%股票和40%債券組成的投資組合每年的回報率為9%。