小米的估值重構邏輯

一、估值重構邏輯:從硬體製造商到科技生態體

業務結構質變帶來的估值範式突破

硬體業務(手機+IoT)估值錨定消費電子行業平均PE(20-25倍),2025年淨利潤預期450億,對應估值9000-11250億

汽車業務採用"銷量×溢價率"模型,2025年交付30萬輛對應750億收入,按造車新勢力PS估值體系(3-5倍),貢獻2250-3750億估值

網際網路服務享受SaaS企業估值溢價(30-35倍PE),2027年利潤貢獻佔比超50%,帶來額外2000億+估值空間

生態協同的隱性價值釋放

"人車家"全場景互聯形成資料資產護城河:6.86億MIUI使用者與1.2億智能家居MAU的交叉變現能力,使生態ARPU值從18.7元向蘋果(42美元)靠攏

汽車業務帶動品牌溢價:SU7使用者中38%為蘋果/華為使用者轉化,推動手機ASP突破3500元大關

二、四大核心增長引擎

1. 高端化戰略持續深化

手機ASP提升:小米15 Ultra定價上探7000元價位,摺疊屏手機2025年出貨量預計突破300萬台,帶動手機業務毛利率升至16%

汽車產品矩陣完善:SU7 Ultra預售10分鐘3680台,2025年推出SUV車型YU7,形成"轎車+SUV"雙線佈局

2. 技術驅動型增長

研發投入超速增長:2024年研發支出同比增20.7%,5G-A、固態電池、端側大模型等20項核心技術進入商業化階段

智能駕駛突破:Xiaomi Pilot城市NOA實現100%自研演算法,2024年底覆蓋全國所有城市,成為汽車業務差異化核心

3. 全球化2.0模式

市場產能本地化:印度工廠手機產能佔比提升至35%,墨西哥家電製造中心2025年投產,規避地緣政治風險

高端品牌輸出:歐洲市場小米14 Ultra售價1499歐元,海外高端機型收入佔比突破25%2

4. 生態裂變式擴張

汽車×IoT協同:SU7車機接入2000+智能裝置,車載場景帶動平板/手錶等配件銷量增長超70%

開發者生態建構:Xiaomi HyperMind開放平台吸引超10萬開發者,形成"硬體+OS+服務"的飛輪效應

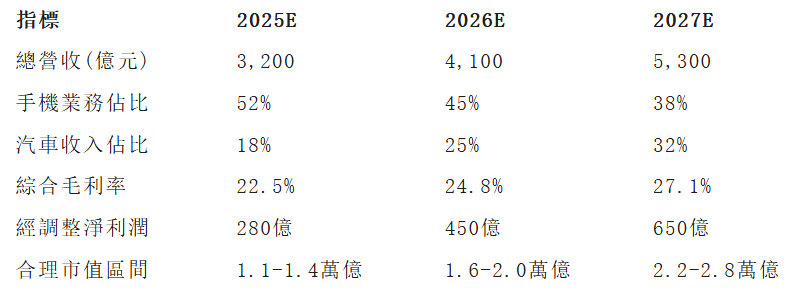

三、2025-2027年財務預測與估值路徑

資本市場預期差

當前市場尚未充分認知兩大價值點:

生態資料資產貨幣化:6.86億使用者行為資料訓練出的Xiaomi HyperMind系統,在廣告精準投放、智能服務推薦等領域存在500億+潛在價值

汽車軟體服務溢價:SU7使用者軟體訂閱率超62%,FSD完全版(3.6萬元/套)滲透率每提升10%,將新增50億毛利

小米正從"硬體流量入口-網際網路服務變現"的二維模型,進化至"場景定義產品-資料驅動服務-技術建構壁壘"的三維增長範式。若汽車業務2026年實現盈利,兆市值僅是新一輪價值重估的起點。 (風口投資學)