今年以來,伴隨疫情後的全球經濟復甦、俄烏衝突及全球供應鏈脫鉤的加速,美國及西方國家疫情期間“大水漫灌”的副作用逐步顯現,歐美國家陷入高通脹泥潭。全球高通脹的演繹是否會形成類似20世紀70年代的長期“滯脹”,成為資本市場重點關注的話題。

全球大類資產走勢難以複製過去通脹週期中的類似“美林時鐘”式的典型輪動週期,作為資本市場的核心—各國的股票市場也很難複製過去20年全球化時代大致“同漲齊跌”的模式,而是更體現出“此消彼長”的特點。

中泰證券首席經濟學家李迅雷和中泰證券研究所策略部負責人徐馳在《北大金融評論》上發表此篇專文。

全球會迎來類似20世紀70年代長期“滯脹危機”嗎?

今年以來,伴隨疫情後的全球經濟復甦、俄烏衝突及全球供應鏈脫鉤的加速,美國及西方國家疫情期間“大水漫灌”的副作用逐步顯現,歐美國家陷入高通脹泥潭。全球高通脹的演繹是否會形成類似20世紀70年代的長期“滯脹”,成為資本市場重點關注的話題。

從資本市場價格表現看,大宗商品價格既是驅動通脹週期的原動力,又是全球資本對未來通脹預期的最直接反映。過去幾個月,以鐵礦石、焦煤為代表的黑色系和以銅、鋁為代表的有色系商品早在二季度初期破位下跌,伴隨俄烏糧食協議達成和烏克蘭糧食外運,國際小麥和玉米價格已回到2月俄烏戰爭之前水平;同時,WTI原油價格也回到俄烏戰爭前90美元以下水平。可以認為,一個季度前市場極為擔憂的下半年可能出現的全球糧食危機、石油危機正得到一定程度的化解。

就年內而言,天然氣或是唯一短缺較難解決的大宗商品,當前荷蘭234.50歐元/兆瓦時的天然氣價格已接近歷史最高紀錄,且預計在今年冬季或進一步惡化。但如果我們將視野展望到未來3-5年會發現:天然氣很難出現上世紀70年代“大滯脹”時期原油那樣的長期短缺。

例如,當前歐盟已與卡塔爾、阿塞拜疆、哈薩克斯坦等國簽訂了長期增產協議,到2027年,僅卡塔爾一國就將增建6條液化天然氣生產線,每年約增產700億立方米,基本上覆蓋俄烏衝突前俄羅斯向歐洲的全部天然氣出口量。

因此,長期而言,市場擔憂的類似70年代全球長期“滯脹”危機出現的概率並不大,預計明年春季後,伴隨能源類商品供求的改善以及歐美經濟的衰退,本輪全球高通脹的“緊張局勢”或逐步改善。

美國通脹“最高點”或已現,但美聯儲“鷹派”加息仍在路上

本輪全球通脹最直接影響機制仍在於:通過美聯儲的政策調整從而影響全球流動性變化。美國7月末季調CPI同比增長8.5%,其中交通運輸項同比增長16.4%,住宅項同比增長7.4%,成為除能源和食品飲料外美國通脹的主導因素,其背後則分別對應著以油價為表徵的能源價格和以非農就業為表徵的工資收入。

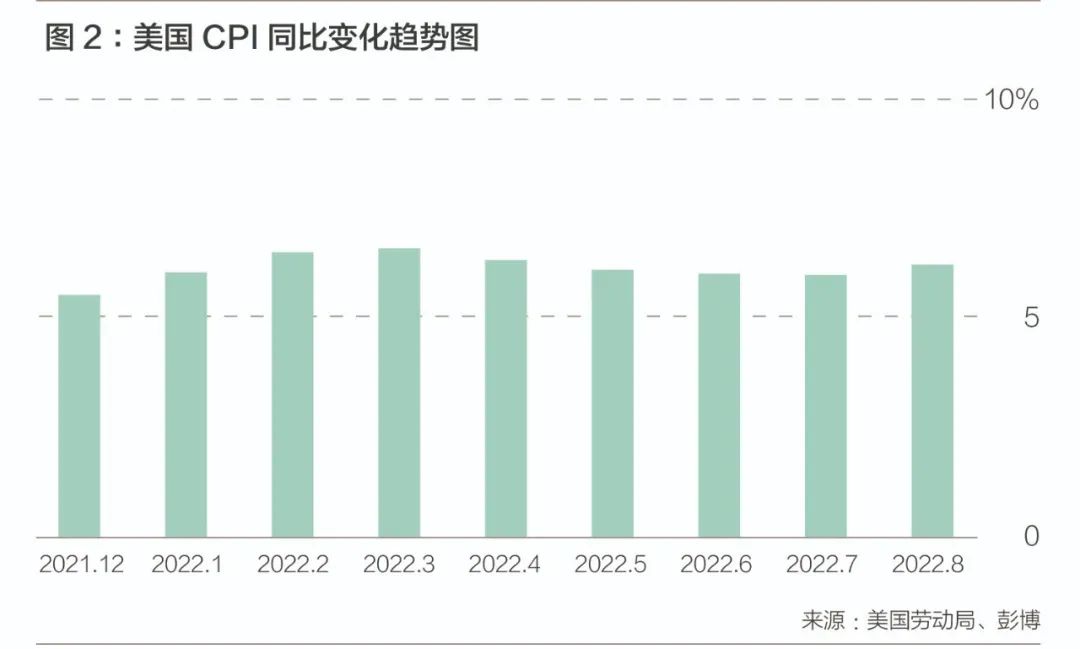

伴隨原油價格於6月見頂,7月美國通脹亦從9.1%向8.5%環比回落,可以預見,6月美國CPI 9.1%或是其環比最高點,下半年美國通脹整體將呈現見頂回落態勢。這也是7月美聯儲議息中出現“在某個時候放慢加息步伐可能會變得合適”表述的這種“二階拐點”的原因,即美聯儲仍處於鷹派的加息縮表路徑之上,但對大幅加息態度開始出現“鬆動”。

儘管美國通脹環比高點或已逐漸顯現,但至少在可以預期的未來半年至一年過程中,美國通脹的回落速度較以往歷史週期將更“一波三折”,其原因在於:美國“工資-通脹螺旋”已在上演。由於上述支撐美國工資上漲的因素具有較強的“剛性”,本輪美國通脹回落斜率較以往週期將顯著放緩,且難以回到3%以下合意水平。這意味著美聯儲至少在未來半年至一年仍處在持續加息甚至是“鷹派”加息的軌道。直到加息使美國經濟進入真正意義上的衰退,或才能打破這一美國“工資—通脹”的“螺旋”。

本輪全球通脹的“黑天鵝”:四季度歐洲天然氣危機與主權債務風險

儘管我們提到,從長期看,對於本輪全球通脹無需過於擔心,並且美國通脹或見頂回落,但這並不意味著本輪通脹對全球經濟和資本市場影響的最大階段已經過去。與國內密切關注的美國通脹風險相比,本輪通脹最可能產生次生風險的地方可能在於被忽視的歐洲,即德國天然氣危機引發意大利等主權債務危機的風險。

德國天然氣危機風險早在2014年就已悄然醞釀。由於日本福島核電站洩漏,各國雖認為核電已不是安全能源,但這一輿論僅僅停在紙面上。而德國為迎合民意,對德國核電站進行了“一刀切”關停。由於當時德國核電佔全國能源比重超過30%,默克爾從俄羅斯大量進口天然氣以彌補核電“一刀切”關停後留下的巨大能源供求缺口,這為德國的能源結構安全留下隱患。

俄烏衝突下,俄羅斯以各種“故障”為由大幅降低對歐洲天然氣輸送:7月底,俄羅斯在獲得了加拿大提供的渦輪機後仍然將“北溪一號”向歐盟輸送的天然氣單日供氣量減少至原來的20%左右。伴隨冬季歐洲天然氣用氣高峰的到來,這種短期嚴重的能源供求缺口將對歐洲經濟乃至社會生產產生極大的壓力。那麼,俄羅斯冬季天然氣供應限制如果持續加碼將產生哪些影響?

首先,歐盟各國內部測算認為,一旦俄羅斯對歐盟完全“斷氣”,視各國對俄羅斯天然氣依賴程度的不同,每個居民家庭一年會增加100-300歐元的支出,考慮到歐盟成員國的人均GDP從最低約9000美元到最高近14萬美元不等,且社會基尼係數較低,故這種損失從社會角度而言仍屬可承受範圍。

同時,歐洲各國已對冬季可能產生的天然氣斷氣危機做了提前應對:截至目前包括法國在內的多數歐洲國家,冬季天然氣儲備已達80%-90%。

其次,就年內能源緊張局勢對歐元區經濟的影響而言,歐盟雖與卡塔爾等國簽訂了增產協議,意在覆蓋長期能源供給缺口,但對這個冬季來說,仍是“遠水難解近渴”。歐盟各國年內或主要通過需求側控制的辦法來緩解能源緊張局勢,包括:歐盟已經推出的自8月1日起,將天然氣需求在過去5年平均消費量的基礎上減少15%。伴隨冬季天然氣缺口的到來,預計還會有更多更嚴格的此類措施被陸續推出。

但客觀地說,德國作為全球赤字率控制最為嚴格、財政狀況最為良好的發達國家之一,近年來德國政府部門槓桿率在主要發達國家中保持較低水平,其2021年政府部門槓桿率為69.5%,處於全球較為安全水平。雖然今年經濟下行壓力較大,但出現“黑天鵝”風險的概率並不大。

然而,風險往往暴露在最脆弱的一環。

作為在2012年歐債危機中受影響最大的“歐豬五國”(PIIGS)之一,義大利面臨的壓力或不小於德國。天然氣作為意大利最主要的能源,在意大利初級能源消費中佔比超過40%,且對外依存度超過90%。俄烏衝突背景下,俄羅斯天然氣供應不確定性不斷加大,與德國相比,意大利所面臨的經濟下行壓力和能源短缺形勢更為嚴峻。

更重要的是,作為歐元區中債務狀況最糟糕的經濟體之一:義大利2021年政府部門槓桿率達151%,在歐洲邊緣國中處於較高水平;2021年全年財政赤字率7.2%,2022年7月政府負債率130.57%,均遠超《穩定條約》規定的3%赤字上限和60%債務上限。在後歐債危機時代,意大利政府往往需要通過不斷“借新還舊”發債才得以維持運作。

歐債危機爆發後,為幫助歐元區恢復擔保債券市場的長期融資功能,歐洲央行提出了直接貨幣交易計劃(OMTs),允許歐洲央行以嚴格的約束條件在二級市場上無限量購買歐元區內各成員國的主權國債,起到“最後貸款人”的作用,作為義大利政府債券的最大購買者,歐洲央行對意大利政府發債提供了擔保;同時,在歐債危機後建立的永久性救助機制:歐洲穩定機制(ESM)也為意大利等歐洲邊緣國家在發生債務違約時提供援助。

而今年冬季俄羅斯限制天然氣供給降低了德國和整個歐元區的經濟增長,並大幅增加了歐盟包括新能源轉型、難民救助等方面的財政支出,從而降低了歐洲央行整體的救助能力。在此基礎上,意大利政府的換屆或可能成為誘發債務風險的重要導火線。

從目前民調情況看,極右翼的意大利兄弟黨領導的中右翼聯盟有望勝出。由於義大利極右翼政黨本身的“反歐盟”屬性以及“放棄對俄羅斯制裁”等親俄主張,屆時很可能與歐盟當局發生強烈的衝突,使得財政能力本已受到製約的歐洲央行進一步降低購買意大利債務的意願。

也就是說,四季度,義大利很有可能面臨整體經濟因天然氣危機受到劇烈衝擊,亟需財政支持的同時,反而由於政府換屆而出現發行債券受限的“被動緊縮”,進而引發義大利主權債務風險。而2012年歐債危機之後“歐豬五國”(PIIGS)的“互保機制”,即:一旦作為歐盟主要成員國之一的義大利出現債務風險,市場恐慌情緒或進一步向其他歐洲重債國擴散,在歐洲穩定機制救援能力和歐洲央行新工具“火力有限”的情況下,又可能反過來造成一國債務風險向希臘、西班牙等其他財政狀況不佳的歐元區蔓延的風險,最終可能再次釀成類似2012年式的歐元區整體債務風險。

“此消彼長”:“與眾不同”的通脹週期下全球金融將如何選擇?

歐美大通脹的演繹、歐洲天然氣危機和債務危機等錯綜複雜的環境,將對全球資金的選擇,即對全球大類資產配置產生哪些影響?

全球大類資產走勢難以復製過去通脹週期中的類似“美林時鐘”式的典型輪動週期,作為資本市場的核心—各國的股票市場也很難複製過去20年全球化時代大致“同漲齊跌”的模式,而是更體現出“此消彼長”的特點。即今年以來,特別是俄烏衝突後,A股與歐美股市呈現明顯的反向相關性:3-4月歐美股市大反彈時,A股持續下跌;5-6月,A股逆著美聯儲強硬加息和歐美股市大跌的風險走出“獨立行情”。

以上證綜指和標普500為例,2000-2021年間,上證綜指和標普500相關係數為0.51,俄烏衝突爆發後,3-4月兩指數的相關係數減少至0.24,“同漲同跌”模式有所弱化;5-6月上證綜指和標普500相關係數為-0.29,代表A股和美股“同漲同跌”模式被打破,A股走出“獨立行情”。

歐美高通脹引起的加息潮來臨,全球整體流動性處於收縮通道,存量資金或只能在各個池子裡進行騰挪,故而呈現出“此消彼長”的情況。展望四季度,由於歐洲天然氣和主權債務風險加劇,這種“此消彼長”效應或將反轉,此時A股又可能像5-6月一樣成為全球資金階段性的避險地。

因此,隨著明年美國經濟進入衰退預期逐漸強烈,2023年中後,美國通脹可能趨勢性地緩解,此時美聯儲本輪加息週期或見到真正的拐點,這將減少人民幣匯率壓力並增加中國貨幣政策進一步寬鬆的空間。故中長期我們依然看好流動性寬鬆推動的A股結構性行情。

對於債市而言,伴隨歐美本輪經濟周期走弱,油價等多數大宗商品價格下降,美國通脹環比高點出現,中國疫情反覆及地產週期下行對於經濟的拖累,中、美的國債收益率可能整體都將呈現趨勢下行的態勢,將更多地凸顯中、美利率債的配置價值。但市場需要注意四季度的中前期時間窗口下利率債的階段性調整。

對於大宗商品而言,伴隨全球需求走弱,黑色系、有色系等大宗商品整體將進入下行通道,需要注意的是,能源類商品以及有色類中部分歐洲供給佔比較高的高能耗商品(如鋅等)或在四季度歐洲天然氣危機發酵時出現階段性的反彈,並帶來A股天然氣、油運、鋅等細分品種在四季度的主題性投資機會。

對於黃金而言,歷史上看,全球經濟衰退過程中利好黃金。但相對美國而言,歐洲或是本輪衰退中受衝擊最大和最易發生“黑天鵝”的地區,這使美元將在本輪衰退週期中處於相對強勢狀態,故未來不排除出現階段性美元與黃金同漲的罕見情形。而美元的相對強勢又將對同屬一般等價物的黃金上漲構成一定的製約,使本輪黃金上漲斜率或慢於歷史上的衰退週期。