“美債收益率倒掛加劇”意味着什麼?美股一定會下跌麼?

隔夜,美股市場再次拉響警報:

美國國債收益率曲線的一個關鍵部分出現極端倒掛,程度為1980年代初以來最嚴重。

據悉,在美聯儲最新表態打破了市場對政策轉向的期待後,各期限美債收益率進一步攀升。對貨幣政策最為敏感的2年期美債收益率盤中一度升至4.74%上方,創下2007年以來最高;而有着「全球資產定價之錨」之稱的基準10年期美債收益率也上漲4個基點,至4.15%。

但更為關鍵的是,美國2/10年期國債收益率利差倒掛程度進一步加劇,一度達到58.6個基點,創下上世紀80年代初以來的最高水平,堪比「沃克爾時代」。

一時間,「美債倒掛程度四十年未見」刷屏財經平臺,映證着這一指標變化對市場的影響之大。

那麼問題來了,如何理解美債收益率倒掛?對美股有何影響?

美債收益率倒掛意味着什麼?

由於鮑威爾鷹歌嘹亮「嚇」壞市場,隔夜,備受關注的2年期和10年期美債收益率的利差繼續擴大,刷新逾四十年來之最。

通常來説,短期債券因為風險較低,其價格相對較高,收益率相對較低;反之,長期債券因為長期的不確定性更高,價格較低,收益率較高。所謂收益率倒掛,指的是長期債券收益率低於短期債券收益率,這反映出市場擔憂短期的風險更勝長期不確定性。換言之,市場擔憂重大經濟風險可能近在眼前。

市場分析稱,當前美債收益率倒掛迅速走闊,主要因為美聯儲加息不斷導致短端利率快速上行,但長端利率上行幅度仍受到經濟預期走弱的壓制。深度倒掛反映出美國經濟正在走弱,並且一定程度上預示美國經濟未來一兩年存在衰退風險。

因此,這一關鍵收益率曲線倒掛的加深,顯示出市場對美聯儲激進加息將美國經濟拖入衰退的擔憂日益加重。

自20世紀60年代以來,2年期和10年期收益率的倒掛預示了每一次衰退。研究發現,經濟衰退通常發生在收益率曲線倒掛後的6至36個月之間。

加拿大道明證券全球利率策略主管PriyaMisra稱:

因為市場預期美聯儲將繼續加息並將容忍經濟放緩,各期限的美債收益率曲線會繼續倒掛,而美聯儲這種比預期更激進的加息路徑會產生不幸的後果,即可能導致美國經濟在2023年下半年陷入衰退。

美股可能作何反應?

分析人士表示,2年期美債走勢可為投資者提供一些風險資產走勢的線索,而從歷史上看,曲線的持續倒掛未必伴隨着美股下跌。

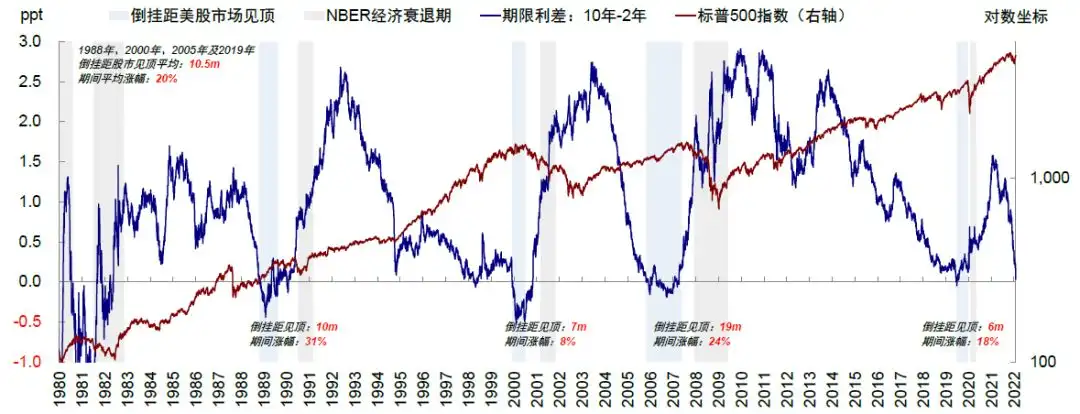

中金此前的研究也顯示,從歷史經驗看,20世紀80年代以後幾次伴隨經濟衰退的收益率曲線倒掛(1998年12月、2000年2月、2005年12月、2019年8月)後,美股均延續漲勢,收益率曲線一開始出現倒掛距離美股拐點平均為10.5個月(10個月、7個月、19個月及6個月),標普500指數期間漲幅分別為31%、8%、24%、及18%,平均漲幅20%。

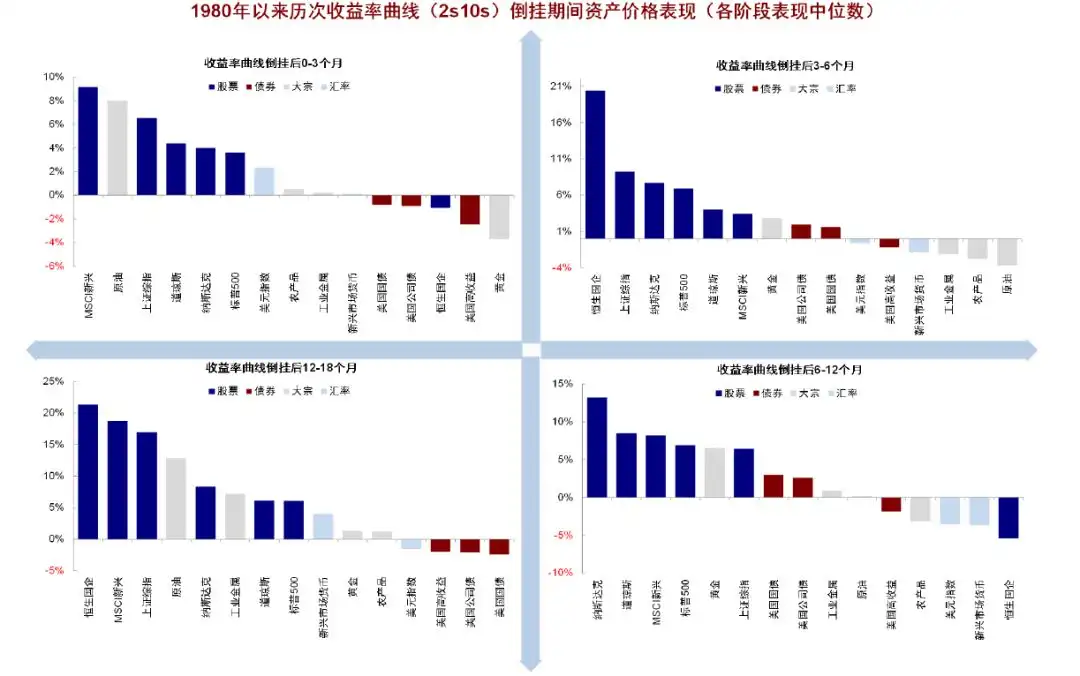

具體到板塊,倒掛後初期週期與金融板塊領先,中期則日常消費/防禦板塊表現較好,後期科技板塊最佳。

整體上,曲線倒掛後大類資產的排序為股>大宗>債,而越往後期,其排序逐步切換為股>債>大宗。

Wisdom Tree的固收策略主管Kevin Flanagan稱:

2年期美債此前的整固期一度推動美股大幅反彈,並阻止了美元進一步走強,這突顯出2年期美債的重要性。因而,風險資產和美元后續走勢也可以從短期美債和美聯儲終端利率水平中獲取線索。