Circle暴漲500%之後,下一個美股‘輝達’在加密世界?

自2025年6月5日Circle在美國證券市場正式上市以來,其股價如脫韁野馬,一路狂飆。短短數月,Circle的市值最高暴漲近8倍,成為全球資本市場矚目的焦點。

這不僅是一場令人瞠目結舌的財富盛宴,更可能是證券史上值得濃墨重彩書寫的一筆。從表面看,Circle的暴漲似乎是市場狂熱與情緒溢價的產物,但深入剖析,這背後既有宏觀環境的推波助瀾,也有微觀商業邏輯的強力支撐。然而,繁榮的表象下,競爭的暗流與監管的不確定性同樣不容忽視。

本文將從金融視角出發,結合Circle的業務模式、行業趨勢與市場生態,全面解析這場暴漲的邏輯,並展望穩定幣賽道的未來。

Circle暴漲的宏觀背景:擁擠的交易與稀缺的機會

任何一場資本市場的狂歡,都離不開宏觀環境的催化。Circle的暴漲,首先得益於美股市場的特殊背景。近年來,美股IPO市場持續萎縮,新上市公司的數量與質量均難以與過去相比。許多優質企業選擇通過私募股權(PE)交易或被大公司直接收購,導致二級市場的投資機會變得稀缺。大型科技公司和傳統企業通過併購,逐漸演變為業務平台或類似ETF的綜合性投資載體,而普通投資者能夠參與的高成長性標的卻越來越少。

在這樣的環境下,Circle的上市無疑為市場注入了一劑強心針。作為全球第二大穩定幣USDC的發行方,Circle不僅代表了區塊鏈與金融科技的融合,更承載了投資者對新興商業模式的期待。它的IPO成為了一種“擁擠交易”——資金蜂擁而入,追逐稀缺的高增長機會。Circle的股價表現,某種程度上正是市場對新經濟標的飢渴的縮影。

此外,Circle的上市還恰逢美國金融監管環境發生深刻變革。近年來,區塊鏈技術和加密資產逐漸從邊緣走向主流,美國監管機構對穩定幣的監管框架也在不斷完善。2024年通過的《Genius法案》(假設性名稱,代表穩定幣相關立法)為穩定幣行業提供了更加清晰的法律邊界,同時也為Circle這樣的合規先行者帶來了政策紅利。作為美國本土的穩定幣發行方,Circle天然享有監管信任的加持,這進一步放大了市場對其的情緒溢價。

Circle的業務本質:數字世界的“支付寶”與利差生意

要理解Circle的暴漲,核心在於剖析其商業模式的獨特魅力。表面上看,Circle是一家穩定幣發行公司,但從業務本質來看,它更像是數字世界的“銀行”或“支付寶”。與傳統銀行通過存貸利差賺錢不同,Circle的盈利模式圍繞穩定幣USDC的發行與營運展開,核心在於利用市場潮汐效應,賺取資金流動中的“利差”。

1. 穩定幣的運行機制

穩定幣是錨定法定貨幣(如美元)的加密資產,旨在為區塊鏈生態提供低波動性的價值媒介。Circle發行的USDC以1:1的比例錨定美元,使用者存入1美元,Circle發行1枚USDC,並將收到的美元投資於低風險資產(如美國國債)。當使用者贖回USDC時,Circle返還等值的美元。

Circle的收入主要來源於兩部分:

- 投資收益:Circle將使用者存入的美元投資於美國國債等高安全性資產,獲取固定收益率。

- 營運利差:Circle支付給USDC持有人的利息(若有)通常低於其投資收益,兩者之間的差額即為公司的毛利。

根據Circle每月公佈的儲備資產報告和定期財務披露,我們可以粗略估算其利差水平。當前,Circle的儲備資產主要由美國國債和現金等價物構成,投資收益率大約在4%-5%之間,而支付給使用者的“利息”(或類似回報)通常在1%-2%之間。因此,Circle的淨利差大致維持在3%左右。

2. 3%利差的驚人潛力

3%的利差看似微薄,但在穩定幣的規模效應下,其盈利能力令人咋舌。截至2025年6月,USDC的流通量已突破600億美元。如果未來USDC規模穩定在1000億美元,Circle的年毛利將達到約30億美元。更重要的是,Circle的業務模式具有極高的可擴展性。與傳統銀行需要龐大的分支機構和員工隊伍不同,Circle作為一家科技驅動的公司,營運成本極低。假設其年度營運成本為4-5億美元,淨利潤有望達到25-30億美元。

更令人興奮的是,市場對USDC未來增長的預期幾乎沒有上限。在DeFi(去中心化金融)生態的推動下,數位資產的需求持續攀升,USDC作為連接傳統金融與區塊鏈世界的橋樑,天然受益於這一趨勢。《Genius法案》的潛在加持進一步強化了市場對USDC爆發式增長的信心。投資者普遍認為,Circle的盈利增速將隨著USDC規模的擴大而持續加速,這正是其股價暴漲的核心邏輯之一。

3. 科技公司的效率紅利

與傳統金融企業相比,Circle的另一大優勢在於其科技公司的基因。穩定幣業務的營運高度依賴技術和自動化,Circle的員工規模在突破盈虧平衡點後幾乎無需顯著擴張,而人均產能卻能隨著業務規模的增長而指數級提升。這種“輕資產、高效率”的模式,讓Circle在市場眼中成為了一門“一本萬利”的生意。

此外,Circle的業務模式還具有強大的網路效應。USDC作為DeFi生態的重要基礎設施,其使用場景越廣泛,使用者的黏性就越高。這種先發優勢進一步鞏固了Circle在穩定幣市場的地位,也為公司未來的增長提供了堅實基礎。

股價暴漲的四大驅動力

Circle股價的驚人表現背後有多個因素共同作用:

1. IPO市場的“飢渴”需求

近年來,美股IPO市場顯著萎縮,許多優質企業選擇通過私募股權(PE)交易或被大公司收購,導致二級市場投資機會減少。例如,2023年至2024年,美股IPO數量大幅下降,投資者對新上市的科技公司充滿期待。Circle的IPO恰逢其時,填補了市場空白,吸引了大量資金流入,成為一種“擁擠交易”。

2. 穩定幣市場的領導地位

USDC作為全球第二大穩定幣,市場佔有率僅次於USDT。Circle通過透明的儲備管理和與主流區塊鏈的整合,贏得了投資者和使用者的信任。此外,穩定幣市場的快速增長為Circle提供了巨大的情緒溢價。根據Investopedia報導,USDC的市值約為610億美元,反映了其在加密生態系統中的重要性。

3. 獨特的商業模式

Circle的商業模式可以類比為數字世界的“銀行”或“支付寶”。它通過持有USDC的儲備資產(主要是美國國債)賺取利息,並從中獲取利差。根據市場分析,Circle的利差約為3%。以當前6000億美元的USDC流通量計算,3%的利差可帶來約180億美元的年毛利。若USDC流通量達到1兆美元,毛利可能高達300億美元。

然而,Circle的盈利模式受到監管限制。例如,GENIUS法案明確禁止穩定幣發行方向持有人支付利息,以避免其被視為“銀行”。儘管如此,Circle通過高效營運和市場規模效應,依然實現了可觀的盈利潛力。

4. 監管環境的利多

2025年,美國參議院以66:32的投票通過了《GENIUS法案》(Guiding and Establishing National Innovation for U.S. Stablecoins Act),為穩定幣提供了首個全面的聯邦監管框架。該法案要求發行方遵守嚴格的儲備、審計和披露標準,為行業帶來清晰性。根據Mayer Brown分析,該法案有望在2025年內成為法律,為Circle等公司創造更有利的市場環境。

暴漲背後的樂觀預期:120兆市場的想像空間

Circle的暴漲不僅源於其當前的盈利能力,更來自市場對其未來潛力的無限遐想。穩定幣作為連接現實世界與數字世界的橋樑,其市場空間遠超當前的600億美元規模。投資者將Circle的估值錨定於一個更為宏大的敘事:鏈上證券化的未來。

在美國,權益和固定收益市場的總規模高達120兆美元。如果未來證券發行逐步上鏈,穩定幣將成為這一過程中不可或缺的媒介。Circle作為穩定幣賽道的領跑者,天然被市場賦予了分享這一巨大蛋糕的潛力。DeFi生態的快速發展、鏈上金融產品的不斷創新,以及全球範圍內對數位資產的接受度提升,都為Circle的增長提供了肥沃的土壤。

這種樂觀預期並非空穴來風。近年來,DeFi協議的鎖倉量(TVL)持續增長,鏈上交易的規模和頻率也在快速提升。作為DeFi生態的“入口”,USDC的流通量與使用場景直接受益於這一趨勢。投資者相信,隨著區塊鏈技術的成熟和監管環境的完善,穩定幣市場將迎來爆發式增長,而Circle作為頭部玩家,將從中攫取最大份額的利潤。

競爭暗流:穩定幣賽道的群雄逐鹿

然而,繁榮的背後往往隱藏著危機。Circle的暴漲雖然令人振奮,但其面臨的競爭壓力同樣不容小覷。穩定幣作為連接傳統金融與數字世界的橋樑,吸引了無數玩家的目光。從傳統銀行到科技巨頭,再到新興創業公司,各路資本都在加速佈局這一賽道。

1. 先發優勢與潛在威脅

Circle和Coinbase(USDC的聯合營運方)憑藉先發優勢,目前在穩定幣市場佔據了重要地位。USDC的合規性和透明度使其成為許多機構和DeFi協議的首選穩定幣。然而,“一本萬利”的生意註定無法被一家公司獨佔。以下幾類玩家正在對Circle構成威脅:

- 傳統金融機構:以摩根大通(JPMorgan)為代表的銀行巨頭早已開始佈局區塊鏈業務。JPM的Onyx平台和JPM Coin展示了其在鏈上金融領域的野心。傳統銀行憑藉雄厚的資本和客戶基礎,可能在未來推出自己的穩定幣產品。

- 支付機構:Paypal等支付巨頭也在積極探索穩定幣業務。Paypal於2023年推出的PYUSD已初具規模,其強大的使用者基礎和支付場景為穩定幣的推廣提供了天然優勢。

- 科技公司:Meta、Amazon等科技巨頭對區塊鏈和數位資產的興趣從未減退。如果這些公司推出自己的穩定幣,憑藉其龐大的生態系統和使用者規模,可能迅速搶佔市場份額。

- 新興創業公司:無數區塊鏈初創公司正在開發新型穩定幣產品,試圖通過技術創新或差異化策略分一杯羹。

2. 全球監管的變局

除了市場競爭,全球監管環境的演變也為穩定幣賽道帶來了不確定性。當前,USDC和USDT(Tether發行的穩定幣)佔據了市場的主導地位,但隨著各國加速推進穩定幣立法,這種“灰色地帶”的壟斷格局可能被打破。

例如,歐盟的MiCA(加密資產市場監管框架)已於2024年正式實施,為穩定幣的發行和營運設定了嚴格的合規要求。其他國家,如日本、韓國和中國香港,也在積極制定類似法案。監管的規範化將推動更多機構進入穩定幣市場,市場競爭將進一步加劇。

此外,監管政策的變化還可能影響穩定幣的盈利模式。《Genius法案》目前禁止穩定幣發行方向持有人支付利息,以避免其被定性為“銀行”。然而,一些玩家可能通過變相補貼或激勵機制吸引使用者,這將對Circle的業務模式構成挑戰。

3. 未來生態的沙盤推演

從長期來看,穩定幣市場的規模無疑將繼續擴大,但市場格局可能變得更加碎片化。未來,穩定幣的競爭將不再侷限於發行規模,而是更多地體現在以下幾個方面:

- 生態建構:誰能打造更完善的鏈上生態系統,誰就更有可能勝出。例如,支援跨鏈互操作、整合更多DeFi協議的穩定幣將更具吸引力。

- 應用場景:穩定幣的使用場景越廣泛,其市場接受度就越高。例如,Paypal的PYUSD通過整合支付場景,已在零售領域獲得一定 traction。

- 交易成本:低交易費用和高效率是穩定幣的核心競爭力。未來,支援“技術中性”(即與多種區塊鏈相容)的穩定幣可能更具優勢。

- 合規性與透明度:在監管趨嚴的背景下,合規性和透明度將成為穩定幣的核心競爭力。Circle在這方面具有先發優勢,但其他玩家也在快速補齊短板。

短期來看,USDC和USDT仍將維持頭部地位,但隨著新玩家的湧入,市場份額的爭奪將變得更加激烈。穩定幣的種類可能變得更加五花八門,最終勝出的將是那些生態完善、場景豐富且成本低廉的玩家。

財務分析:Circle的盈利潛力

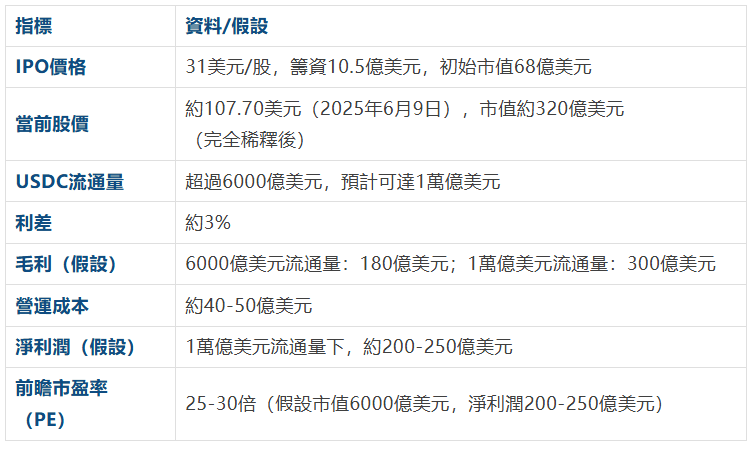

Circle的財務表現是其高估值的基礎。以下是一些關鍵資料和假設:

若Circle的市值達到6000億美元,其前瞻市盈率(PE)約為25-30倍,遠高於傳統銀行和支付企業的15倍PE,但對於高增長的科技公司而言,這一估值並不離譜。然而,投資者需注意,上述資料基於假設,實際盈利取決於USDC的增長速度和監管環境。

估值邏輯:高PE的合理性與隱憂

Circle的暴漲不僅體現在股價上,也反映在其估值水平的飆升。如果Circle的市值達到600億美元,以當前USDC流通量和盈利能力估算,其靜態PE(市盈率)高達380倍。這一估值水平在傳統金融行業看來幾乎不可思議,但在成長型科技公司的語境下卻並非毫無依據。

1. 前瞻PE的視角

從前瞻PE的角度看,Circle的估值邏輯相對清晰。如果USDC的流通量穩定在1000億美元,Circle的年毛利約為25-30億美元,扣除4-5億美元的營運成本,淨利潤有望達到20-25億美元。以此計算,Circle的動態PE約為25-30倍。對於一家處於高速增長階段的科技公司,這一估值水平並不算離譜。相比之下,傳統銀行和支付企業的PE通常在15倍左右,而高增長科技公司的PE往往在30-50倍之間。

2. 市場情緒的放大效應

然而,Circle的高估值不僅源於其盈利潛力,也受到市場情緒的顯著放大。當前,全球資本市場流動性充裕,傳統市場的資金正在尋找新的增長點。Circle的IPO恰逢其時,成為了資金追逐的對象。此外,區塊鏈和DeFi的熱潮進一步推高了市場對Circle的預期,投資者將其視為分享120兆美元鏈上證券化市場的入口。

3. 估值隱憂

儘管Circle的估值邏輯在成長型企業的框架下可以自圓其說,但高估值也帶來了潛在風險。首先,380倍的靜態PE意味著市場對Circle的未來增長寄予了極高的期望。如果USDC的增長不及預期,或競爭導致利差縮小,Circle的股價可能面臨回呼壓力。其次,監管政策的變化可能對穩定幣的盈利模式產生深遠影響。例如,如果未來監管要求發行方將投資收益全額返還給使用者,Circle的利差模式將受到重創。

競爭格局:穩定幣市場的群雄逐鹿

儘管Circle目前在穩定幣市場佔據領先地位,但競爭正在加劇。以下是一些主要競爭者:

- Tether(USDT):全球最大穩定幣,市場佔有率領先,但因透明度問題備受爭議。

- 傳統金融機構:摩根大通(JPM Coin)、PayPal等正在探索或推出自己的穩定幣。

- 科技巨頭:Meta等公司也在建構基於區塊鏈的支付生態系統。

- 初創公司:眾多新興公司試圖通過創新的穩定幣模型分一杯羹。

未來,穩定幣市場的規模預計將繼續擴大,但玩家數量的增加可能削弱Circle的市場份額。成功的穩定幣需要強大的生態系統、廣泛的應用場景和低交易成本。短期內,通過變相提供利息或吸引使用者的策略可能幫助某些玩家脫穎而出。

投資啟示:如何看待Circle的未來?

對於投資者而言,Circle既是機遇,也是挑戰。以下幾點建議或許能為投資決策提供參考:

1. 關注核心資料:投資Circle的核心在於跟蹤USDC的流通量、儲備資產報告和財務披露。USDC的增長速度和利差水平是判斷其盈利能力的關鍵指標。

2. 警惕競爭風險:穩定幣市場的競爭格局正在快速演變,投資者需密切關注傳統金融機構和科技巨頭的動態。

3. 理解監管邏輯:全球穩定幣監管的規範化將是大勢所趨,政策的變化可能對Circle的業務模式和市場地位產生深遠影響。

4. 保持理性預期:Circle的高估值反映了市場的樂觀情緒,但也透支了部分增長潛力。投資者需警惕市場情緒波動帶來的風險。

結語

Circle是一場資本市場的狂歡,也是區塊鏈技術與傳統金融融合的縮影。從宏觀背景到微觀商業邏輯,從市場情緒到競爭生態,Circle的成功離不開多重因素的共振。然而,繁榮的表象背後,穩定幣賽道的競爭暗流與監管不確定性同樣不容忽視。。

未來,穩定幣市場的規模將持續擴大,但市場格局可能更加碎片化。Circle憑藉先發優勢和合規性,在短期內仍將是大贏家之一。但長期來看,生態建構、場景應用和成本效率將成為決定勝負的關鍵。。

對於關注這一賽道的投資者和從業者來說,Circle的故事遠未結束。它的狂飆能否延續?穩定幣的未來又將走向何方?市場永遠在變,答案只能交給時間。。。 (Visionary Future Keys)