上周國際大小事,文末有彩蛋

各國利率會議、美國準備升息?、美國大非農就業數據結果

-精重點搶先看-

✔ 美國決定開始縮減購債(Taper),每月減少150億美元規模。

✔ 歐洲、及英國持續購債、不做任何利率調整。

✔ 美國非農就業人口升至57.1萬,初領失業金人數降至 26.9萬人。

✔ 小彩蛋時間:「半導體年底前有戲嗎?」

升息這檔事

其實就跟轉水龍頭的道理一樣,只是臉盆的水增加速度變慢

原先市場認為,「英國」會最早開始縮減購債及升息,

但在英文會議上9名官員中有7名認為可以”升息可以暫緩”,

跌破市場的眼鏡,讓英鎊走貶,最終英國央行維持政策利率不變。

美國周四的利率會議中,確定從11開始實施縮減購債(Taper),

每月將減少150億美元的債券購買量

1.美國債券:100億美元

2.MBS不動產抵押貸證券:50萬元

目前美國每月購債規模為150億美元,市場預計於明年的7月將會全數縮減完畢。

洛克個人觀點:

縮減購債結束完,讓人第一個聯想到的,

就是會馬上升息 > 市場資金減少 > 最後引發股市下跌

但其實縮減購債就像水龍頭一樣,

一開始你把水龍頭開到最大,市場資金增加的速度很快,

當你把水龍頭慢慢轉回關閉的位置,水流量也不會馬上歸零,

是逐漸減少的,因此縮減購債就好比我們水龍頭在關閉的過程一樣,

整體水盆的總水量還是會增加、全球市場的資金還是在增加,

只是速度會越來越慢而已。

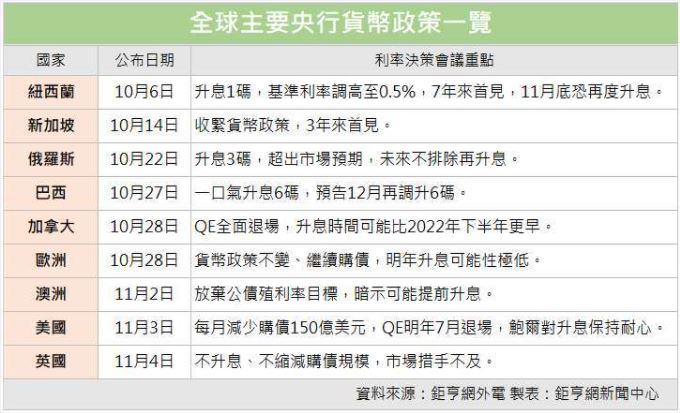

【各國升息的狀況】 資料參考:鉅亨網

美國非農就業數據

主要看美國工作人數有沒有增加,同時也反映全球景氣復甦的狀況

從週四的初請領失業金人數降至26.9萬人、及非農就業人數提升到57.1萬來看,

美國的景氣復甦的確在持續在上升,失業率下降0.1%到4.6%的水位,

但仍無法比擬去年三月疫情爆發前的3%的水準。

洛克個人觀點:

雖然美國11月數據優於預期,但是失業率仍在相對高檔的位置,

因此,我會認為,雖然Fed這個月開始縮減購債,

是屬於一個良性,如果市場因為縮減購債,而有過度劇烈的震盪,

Fed鮑爾將會再去調整縮減購債的時程及規模,

這也是為什麼,這次的縮減購債,又會被市場稱為「鴿派式升息」的原因了!

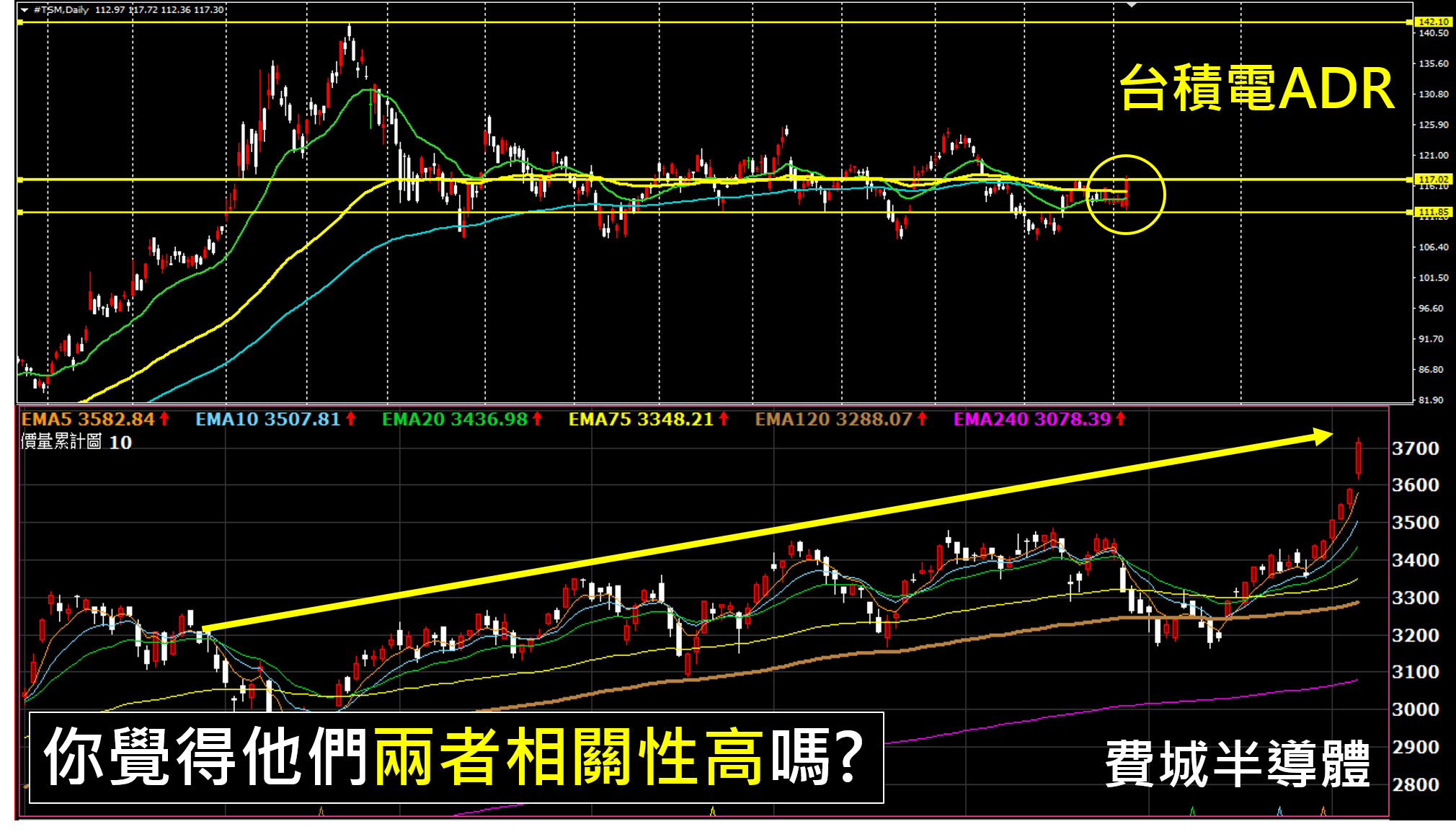

小彩蛋時間:半導體年底前有戲嗎?

今年的台積電中場到下半場跟死魚一樣,動也不動,

半導體產業真的有這麼糟糕嗎?

讓大家看看下面這張圖

你覺得他們相關性高嗎?

A. 騙人,費城半導體創新高,台積電都沒動欸

B. 好像有戲

C. 台積電跟費城半導體有什麼關係?

美股四大指數持續在創歷史新高,

道瓊、S&P500、那斯達克及、及費城半導體。

而台灣光是電子產業就佔據近6-7成的市值,半導體產業則有五成之多,

而在許多的研究中都指出,台股跟費城半導體的相關性高達七成之多,

由此而知,關注美國指數,可以提供我們在操作台股上的參考。

目前基期相對低的半導體公司,是值得我們去多去留意的。

- 台積電 2330 (先進製程)

- 世界先進 5347 (成熟製程)

- 聯電 2303 (成熟製程)

下半場你覺得有戲嗎?

更詳細的內容請見

附上自己的IG網站,

內是有的財經知識/新手理財/金融名詞解釋等等,

走過路過千萬別錯過喔^_^

資料來源及參考:

全球利率會議總覽

https://news.cnyes.com/news/id/4762863