美元匯率無差別絞殺,全球血流成河

最近全球的匯率市場只能用“血流成河”來形容,這不是誇張,未來的現實可能比這個詞更殘酷。

直接來看數據:

今年到今天為止,全世界只有四個國家兌美元的匯率是升值的:

1,俄羅斯盧布,升值19%;

2,巴西雷亞爾,升值5.7%;

3,秘魯新索爾,升值2.7%;

4,墨西哥披索,升值1.49%;

再講白一點,自從美國進入加息週期後,全世界只有俄羅斯盧布兌美元是升值的。

其他像什麼巴西、秘魯、墨西哥這些南美國家,為什麼他們還兌美元表現升值呢?

因為在美國瘋狂加息前,這些南美國家為了壓低通脹早就開始了大幅度加息。

他們當時不主動加息,國內物價早就漲飛了。

所以當美國6月進入加息週期後,這些南美國家的匯率其實也一直在貶值。

只不過因為在美國加息前,他們的貨幣升太多了,所以現在看起來兌美元還是升值的。

未來用不了多久,這幾個南美國家兌美元也會不斷貶值。

全世界就只有俄羅斯一個,兌美元的表現是升值的。

比較慘的在歐洲,大家都知道歐元兌美元現在在絞殺,撐著1歐元兌1美元的線反复橫跳。

但是這個絞殺撐不了多久,大環境決定了歐元必敗。

當凜冬一至,歐元就會破底,歐元年內不破的可能性只有一個,就是俄羅斯恥辱性的潰敗。

歐元不破,只有這一個可能,但俄羅斯幾乎不可能恥辱性潰敗。

另外歐元大敗前還有個預兆,就是歐盟國家的匯率。

在歐盟裡有好幾個國家是不用歐元的,比如羅馬尼亞、保加利亞、捷克、波蘭,匈牙利等。

這些歐盟國家匯率的流血速度,是歐元潰敗的前兆。

羅馬尼亞列伊,兌美元,貶值13%,歷史最低。

捷克克朗,兌美元,貶值14%,兩年最低。

保加利亞列弗,兌美元,貶值15%,歷史最低。

波蘭茲羅提,兌美元,貶值19%,歷史最低。

匈牙利福林,兌美元,貶值26%,歷史最低。

如果不是特意去查數據,都不知道歐洲已經殺成這樣了。

從地圖上看這些都是什麼國家呢?

捷克、波蘭、羅馬尼亞、保加利亞、匈牙利,他們都是典型的東歐國家。

短期來看,他們是受俄烏戰爭衝擊較大的國家。

而長期來看,更不妙,他們也是典型的發達國家的加工廠。

這些東歐國家,是歐洲發達國家的中低端製造業的外包加工廠。

這些國家人力便宜(和西歐比),製造業法律寬鬆,還有稅收優惠,長期以來就是歐洲發達國家的製造業外包工廠。

而如今,當歐洲發達國家都要撐不住時,那麼充當外包加工廠的東歐諸多,還可能好嗎?

所以這一波美元猛烈升息,對全球的絞殺,實質上分為三波:

衝擊第一波的,是完全沒有匯率護城河的國家,比如土耳其(貶值37%),阿根廷(貶值36%),還有北非以及中東的一些國家。

衝擊第二波的,就是過去稱之為發達國家外包加工廠的國家,也就是在全球供應鏈裡,作為中低端製造業的國家

比如上面提到的東歐那些國家,再比如亞洲的一些地方:印度,馬來西亞,泰國,越南,中國大陸,台灣。

這些地方,都逃不了。

亞洲工廠兌美元狀況(年內至今)。

印尼盾兌美元,貶值5%;2年新低。

印度盧比兌美元,貶值7.3%,歷史最低。

馬來西亞令吉,貶值8%,6年新低。

離岸人民幣兌美元,貶值9.9%,兩年新低。

泰銖對美元,貶值10.9%,16年新低。

新台幣兌美元,貶值11.7%,3年新低。

這些低端製造業地區,賺著毛三到四(代工廠毛利率3%-4%),注定是第二波衝擊受害者。

而現在美國掀起的“匯殺風暴”,已經導致全球化在金融層面的大幅撤退。

他不是擺脫誰誰誰的供應鏈問題了,而是一整個全球化時代的偃旗息鼓。

匯率是什麼?匯率講白了就是一種“價值發現”,這種發現可能是好的,也可能是壞的。

匯率就像去醫院驗血,看全球“匯殺”的狀況,我們就能了解全球的經濟狀況。

當全世界(除俄羅斯外),所有國家兌美元都在集體重貶的時候。

美元,就成了滅元。

美元=滅元。

美元會藉助金融屠殺波,消滅抵抗力弱,風險承受力低的一切國家和經濟體。

其實仔細觀察中國最近的操作就會發現,我們的操作很微妙,屬於一種可控的持續性貶值,並且出現了過去40年從沒出現過的狀況。

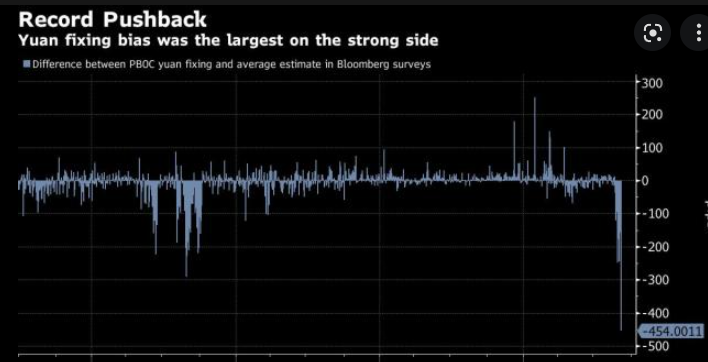

人民幣的“既期匯率”和“美元兌人民幣的中間價”,出現了歷史最大偏差,達到了-454點。

這代表著對人民幣的強調控,人民幣也主貶,但不能貶的太快太猛。

加上大陸“出入口端”增速差於預期,海關總署資料,八月份以美元計價的出口,增加約7%,遠低於此前市場預估的13% 。

入口端增加不足1%,同樣低於預期,貿易順差進一步收窄為793億美元。

現在有一個誤區是,人民幣貶值有利於出口,這在過去確實如此,但在當下的環境中,人民幣貶值對出口的利好越發有限。

最大的問題是,全球這一場血流成河的“匯率殺”,幾乎所有國家貨幣都在貶值,套用一句著名名言:大家都貶值,等於不貶值。

但另一方面,在需求端,多國貨幣的貶值使得各國人民生活成本不斷增加,這就打壓了各國的進口需求。

從結果來看,各國競相貶值貨幣,打壓需求端,造成中國“出口端”成長低於預期也就不奇怪

而且上面提過,美元進入貶值週期後,死的第二波,就是發達國家的“外包工廠國家”,也就是在全球供應鏈裡,作為中低端製造業的國家。

中國作為世界工廠一定會受影響(從出口數據看也是),但隨著這些年國內製造業的轉型升級,從“中低端”轉向“中高端”。

過去在美國商場,隨便拿起一個東西都是“中國製造”,可今天在美國拿起一件商品,它可能是越南製造,是孟加拉製造,是馬來西亞製造。

中國的“中低端製造”,這兩年逐步轉移到東南亞等國,換句話說,天時並不站在印度或者越南這邊。

在中國成為發達國家外包工廠的那15年裡,沒有碰到過那麼兇猛的美元加息。

這就為中國的出口提供大環境保障,讓中國能攢到第一桶金。

可今天正當印度或越南想效仿中國,承接大量中低端製造業的時候,卻碰上瞭如此猛烈的美元加息絞殺,這很可能會讓這些想模仿中國的“密集加工模式”而崛起的國家,撞上冰山。

美元加息,全球血液回流,需求減少,投資銳減,而第三波衝擊的就是發達國家。

發達國家貨幣兌美元,也在大幅貶值。

澳幣兌美元,貶值7.7%;

歐元兌美元,貶值13.2%;

丹麥克朗兌美元,貶值15.1%,歷史新低。

英鎊兌美元,貶值15.3%,37年新低。

韓元兌美元,貶值17%,13年新低。

瑞典克朗,貶值20%,21年新低。

日元兌美元,貶值25.4%,24年新低。

歐元20年新低,日元24年新低,英鎊37年新低,克朗歷史最低。

你問任何一個歷史學家,翻開近代史從沒見過這樣的無差別大規模“匯殺”。

這代表著什麼?這代表著資產價值進入下挫週期。

房價不會創新高了,股市不會創新高了,經濟增長不衰退就謝天謝地了。

同時在西方,哈耶克主義可能會大行其道。

哈耶克,是美國雷根總統的“導師”。

哈耶克,也是英國撒切爾夫人改革的“頂層設計師”。

他們都是“哈耶克主義”的信徒。

哈耶克的經典理論,資本主義世界爆發危機,一般都是,“貨幣供給過多導致消費過度,並且讓生產資本不足”。

簡單講就是不斷的印錢撒幣,大放水,萬物看起來欣欣向榮,大類資產價值不斷膨脹。

可一旦,放水停止,利用信用為錨的擴張中斷,危機就會馬上爆發。

這理論發表於1933年,對照今天全球性的量化寬鬆,大印錢,大放水,帶來的這一波大繁榮,以及已經爆發,並且會在今後幾年不斷惡化的金融危機,不得不說哈耶克80年前就看得很明白。

但重點在後面,哈耶克認為,這樣的資本主義危機爆發後,國家不應該去干預或者阻止它爆發。

現在看美國的美聯儲,實際已經轉向“哈耶克主義”,一個明顯例子就是:

美聯儲不會因為美國股市崩和房市崩,就停止加息,就打斷加息週期。

敢問這波美聯儲加息怎麼來的?因為美國通脹高企,拜登要打高通脹。

那拜登怎麼打美國高通脹?

一個最有效的方法,就是讓美國資產價格崩潰,比如股市崩潰,房市崩潰。

只有股市和房市崩潰了,美國通脹才能殺的住。

所以為什麼前段時間美國股市又漲了,美聯儲那麼著急?

而今,看到納斯達克七連跌,美聯儲卻一點也不急了?

因為美聯儲希望的就是股市房市崩,只有把這泡沫刺破,才能為美國排掉自“量化寬鬆”以及新冠疫情后的大放水,所帶來的美國內部最大危機。

美聯儲這邊樂見泡泡刺破,自然不樂見美國股市再漲。

並且這作為一個指標性的動作,未來全球主要發達國家,都會開始效仿美國,去刺破泡泡。

先是美國,再是英國,再接下去就是歐盟,泡泡會一個接一個破,只不過其他國家會不會像美國一樣,有強力的金融支撐,就不得而知了。

如果一個國家沒有金融支撐,就刺破泡泡,後果就是經濟衰退,以及緊跟而來的,經濟長時間停滯。

中國為什麼還要撐房地產,還要撐那半死不活的股市?講白了吹泡泡時期大量資本財壓在裡面,你承受不起刺泡泡的代價。

外加全球性的“匯殺”,以及整體內外需求放緩,你真想要刺泡泡,現階段也是最差的時機。

所以中國現在沒有美國那種明顯的“刺泡泡”舉動,上個月央行又下調了MLF。

MLF是什麼東西?下調它幹嘛?

MLF業內綽號“麻辣粉”,你胃口不好吧,來加點麻辣粉刺激刺激,胃口就好了,就吃的多了。

MLF講白了,就是以非公開的方法向特定金融機構放錢。

放錢給金融機構後,再降低社會的融資成本。

MLF既然綽號麻辣粉,那肯定是要降低借錢成本,刺激大家消費的東西

可是有用嗎?如果你不餓,或者餓過頭了太虛弱了,再給你麻辣粉,你能吃下多少呢?

中國再降低融資成本無非兩個去處:

一個鼓勵大家買房。

另一個發消費券給大家,刺激消費。

可現在最缺的,不是麻辣粉,不是糧食,而是信心,在經濟問題裡“信心”是一個看不見摸不著,卻非常重要的因素。

央行該撒的不是麻辣粉,而是信心粉。

“匯殺”來勢洶洶,已實際改變了世界的金融格局,能撐住的國家已屬不易。

而信心,更是建立起這波護城河的基礎,也希望我們能有更多自信,來面對這波“匯殺”。(微觀系列)