擊敗日韓打入BBA老巢,電動車大戰一觸即發?

在英國《金融時報》網站援引德國墨卡託中國研究所的報告稱,2021年,中國電動汽車在歐洲的市場份額僅次於德國品牌。美國“電動汽車內幕網”的文章指出,在歐洲,中國電動汽車是最受歡迎的電動汽車之一,這是一個“並不令人意外的事實”。

隨著中國傳統車企的轉型、新勢力的崛起、互聯網公司的入局,中國已經成為全球最大的新能源汽車市場,並且進擊出海,國產新能源成為“中國製造”的一張新名片。2022年,中國新能源出海能否乘勝追擊?

近幾年,隨著全球車市由燃油向純電的轉型,中國自主品牌終於迎來了起跳機會。以蔚小理為首的新勢力,以及比亞迪、長城、吉利為首的傳統勢力,都紛紛在為自主品牌市場佔有率添磚加瓦。

在亞洲的一些國家,中國新能源汽車同樣受到青睞。

韓國《韓民族新聞》日文版近日披露一家汽車市場調查機構公佈的數據稱,今年上半年,韓國新上牌的896輛電動公交車中,有399輛是中國製造的,佔比約44.5%,這一數字在2020年為23.2%,2021年為33.2%,“中國製造很受歡迎”。

最近,新加坡《聯合早報》網站刊登一篇報導,講述了新加坡某中產家庭經過多次挑選後購買中國電動汽車的故事。報導稱,2021年,東盟國家電動汽車市場總規模達到近5億美元,到2027年預計將突破26億美元。而中國車企早在數年前就已看準商機,在新加坡電動汽車市場播下種子。

“似乎很少有人意識到,中國在可再生能源發電和電動車領域正處於世界領先地位。”前段時間,特斯拉CEO馬斯克在微博發表了自己對於中國新能源產業的看法。

歐洲成為出海第一站

《福布斯》雜誌近日的一篇文章稱,歐洲的大眾化電動汽車市場仍處於相對“真空地帶”,中國汽車製造企業正在向這一市場發起衝擊。中國對比歐美日韓的老牌車企,國車企的轉型決心和投入都要大得多,特別是在動力電池和智能化程度上更是走在前列,這或許也將是國產品牌出海進行“反向輸出”的最好時機。亦如日本汽車工業借助上世紀70年代石油危機的契機,實現對美國市場的拓展一般。

從去年開始,多家中國新能源車企便已經開啟出海征程,一股中國新能源汽車廠商的出海浪潮正在席捲而來。蔚來落地挪威,併計劃在今年內進入歐洲五國,2025年前將海外業務擴張到25個不同的國家和地區;新能源老大哥比亞迪也在去年五月進入了挪威市場,今年七月進入日本,八月宣布又將在瑞典、德國推出新能源汽車產品;長城則在近期將旗下兩個品牌,歐拉和魏牌引入了歐洲。

挪威作為歐洲新能源汽車滲透率最高的國家,成為很多國產新能源的首要落地點。挪威本土沒有車企,全部依賴進口,新能源汽車在購車、行車、停車等方面都會受到很多優待。2020年以來,在各項財政補貼和稅收優惠政策加持下,歐洲新能源車市迅速崛起。

車企選擇出海市場往往有兩個特點,要么成熟度高,不用付出過多的教育和營銷成本,要么還處於導入期,提早佈局以搶占市場。目前看來由於歐洲較高的新能源滲透率,無論是新勢力還是傳統車企都將其放在了第一位。

根據歐洲汽車製造商協會新車註冊數據顯示,歐洲2021年新能源車銷量為226.3萬輛,是僅次於中國的第二大市場。

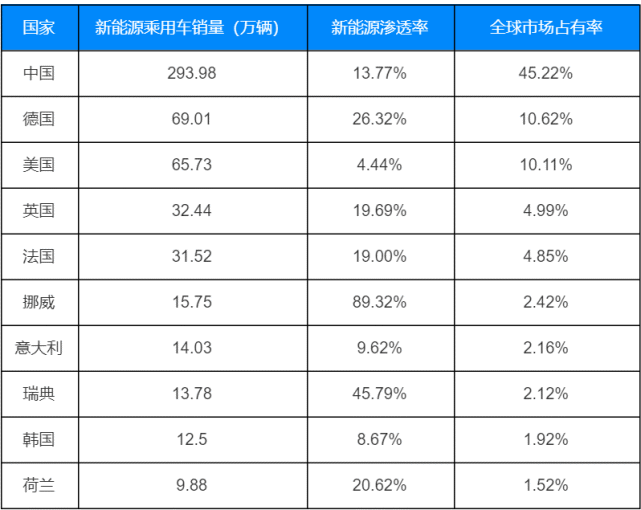

滲透率方面,去年全球新能源汽車滲透率為10.2%,各國新能源乘用車銷量排名前十位中,歐洲國家有7位,其餘三個國家是中、美、韓,其中除了中國以外其餘兩個國家本身市場容量也較高,因此即使銷量進入排名但滲透率仍離平均值有一定距離(如圖示)。

而歐洲“小國寡民”的情況決定了其單一國家的市場容量較小,在相近的銷量下滲透率也更高。

此外,在十名開外,比利時、瑞士、奧地利、葡萄牙等歐洲國家滲透率也都在15-25%之間,丹麥、芬蘭則超過了30%。為什麼新能源的滲透率能夠如何快速增長?有三方面原因:

第一,政策導向。前段時間,歐盟27國環境部長就2035年開始禁止在歐盟境內銷售燃油汽車達成共識。歐洲總共也就44個國家和地區,過半國家明確燃油車禁售計劃無疑也將加速整個歐洲新能源轉型的步伐。

但為何歐洲國家如此迫不及待要推進燃油車的禁售計劃?

上世紀20年代,石油卡特爾“七姐妹”建立了廣泛且層次多樣的關係網,壟斷了中東石油產地。不過二戰之後,隨著英國衰落,產油國紛紛獨立,並陸續啟動石油行業國有化,使得“七姐妹”與主要產油國逐漸脫鉤。

70年代,OPEC組織成立,“七姐妹”由於失去定價權徹底沒落。隨後三次戰爭分別引發了三次石油危機,分別是1973年第四次中東戰爭、1978年兩伊戰爭以及90年代初的第一次海灣戰爭。三次石油危機讓歐洲經濟雪上加霜,迫使歐洲諸國尋找替代方案。

作為全球第三大海底石油儲藏地——北海是整個歐洲石油的主產地,不過依然無法徹底滿足巨大的石油消費。根據歐盟統計局2020年數據,歐盟能源自給率僅為42%,而石油是能源消費結構中的大頭,佔比高達35%。

其次,由於西方“綠色和平組織”為代表的環保主義勢力崛起,種種原因使得西歐對於電動化有著更強烈的需求。而眼下俄烏衝突,則再度喚醒了歐洲對於“石油危機”的恐怖回憶,對於新能源產業的推進“迫在眉睫”。

成熟的市場可以有效減少國產車企出海的市場教育成本,加之歐洲對於新能源車的政策優惠(如德國、法國電動車整車進口享受10%的低進口關稅,挪威免稅),使得車企在定價上更具靈活性。

第二,全球缺芯的影響。由於缺芯問題,歐美車企減產量大幅增長,根據AutoForecast Solutions最新數據顯示,截至8月14日,由於芯片短缺全球汽車市場累計減產量約為299.73萬輛,預計年底將攀升至383.62萬輛。其中北美和歐洲兩個地區損失產量均已突破百萬輛,,而中國汽車產業鏈相對完備、生產能力穩定,因此最能填補歐洲汽車市場供給不足的缺口。

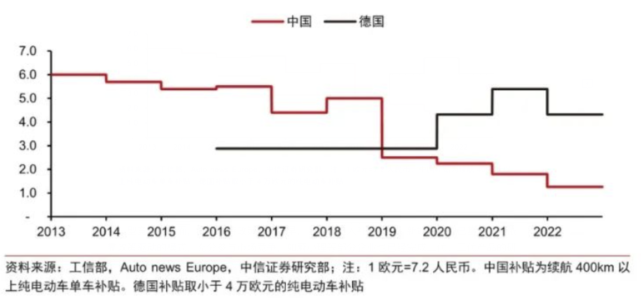

第三、國產車型更具備競爭力。由於中國扶持政策起步較早,目前已進入補貼末期,新能源車型已基本脫離依靠政策驅動的模式,充分參與市場競爭,如蔚小理等部分企業也已經完成二代、三代產品的研發,反觀傳統歐洲車企第一代油改電車型多以失敗告終,此後才逐漸轉向純電平台造車的路數。

目前,歐洲幾個主流國家新能源補貼暫時仍處在高峰,如法國將6000歐元的電動汽車補貼延長至今年底;德國年初提高了補貼力度,從明年起才將逐步削減;荷蘭則計劃在8月商討將補貼從800歐元增至1300歐元的可能。

而中國市場從2019年補貼大幅下降後,雖然部分企業迎來了“陣痛”,但也在各個價格區間催生出一批批爆款車型,如微型車市場宏光MINI EV、歐拉貓系列,家轎市場比亞迪漢系列、小鵬P7,中大型SUV中理想ONE、比亞迪唐系列等等。

無論從銷量數據還是消費者口碑來看,在中國市場國產品牌對國外品牌都形成了“碾壓”。在乘聯會兩份乘用車廠商排行中,前十五名中均有11名為國產車企。

在中高端市場,三大老牌德系豪華品牌上半年新能源銷量也不過與蔚小理處於伯仲之間。

以純電車型為例,BBA三大品牌上半年銷量分別為寶馬57462輛、奧迪50033輛、奔馳45400輛,蔚來和小鵬上半年交付量分別為50827和68983輛。看似相差不大,不過前者銷量由歐亞美多個海外市場共同貢獻,而後者主要為國內單一市場銷量。

這也從側面表明,要想真正替代傳統豪強的地位,渠道拓展對於國產品牌影響力進一步擴張的緊迫性。正如前文所述,由於挪威有著較好的市場條件和政策支撐,因此多家車企均選擇將挪威作為開拓歐洲市場的跳板。

但也需要指出,由於市場容量原因單一歐洲國家對於車企的整體銷量提升不大,當下多數車企更多是在此驗證商業經驗、熟悉歐洲文化。整體大方向以整車出口為主,具體到細節方面卻又根據企業整體戰略的不同,顯現出一定差異性。

歐洲市場,中國新能源擊敗日韓

從在全球化市場新的中日韓三國殺中,面向C端的智能化體驗,或將成為中國新能源汽車產業再次取勝的關鍵。在出海歐州的競爭浪潮中,國產汽車已然佔據了上風。

對於汽車製造大國的日本韓國來說,曾在歐美出海市場佈局發展迅猛,但近兩年在新能源市場面臨巨大的轉型困境,同時也給國產新能源提供了機會。

以日產為例。2021年8月,在日產發布經典跑車Z系列車型後,誰也沒有想到,這會是日產在歐洲的絕唱,新能源汽車的佈局也告一段落。

內外部原因都使得這家日系傳統汽車巨頭無力同時面對電動化與出海。內部,“戈恩”時代日產停掉了所有新車型開發投入,為日產業績巨虧埋下了伏筆。外部,由於歐洲日益嚴格的碳排放規則,嚴重打擊了以油車為代表的新車型,前述Z系列便因此折戟。

與日系面臨著同樣的外部因素,一直在歐洲大殺四方的韓系車也被迫妥協。韓國汽車巨頭現代集團在去年9月宣布2035年停售內燃機車,並於2045年實現碳中和。今年其唯一在歐的捷克工廠開始用可再生能源生產,客觀上增加了現代整車生產的成本。

有數據顯示,截至2021年6月,現代與起亞兩家韓國車企累計在歐銷售新能源車20萬輛,這一規模僅相當於中國今年上半年出口總值。

加之近幾年,日本鋰電池行業發展有所減緩,其主要因為大部分日本傳統的車企在“下一代汽車”技術上選擇了向燃料電池——氫能源方向發展。日韓產品以三元鋰電池為主,主要用於高續航里程的乘用車;而國產電池則是磷酸鐵鋰電池和三元鋰電池材料兩條技術路線同步進行,覆蓋面更廣,裝機量也更高。磷酸鐵鋰電池較三元鋰電池成本更低。

日韓車企都面臨油車轉型的困境,在產線、技術、人員、供應鍊等方面背上了沉重的歷史負擔,面對歐洲不斷加碼的能源政策,只得被動應戰。

嚴格意義上講,日韓車企全面電動化較晚,例如本田直到去年才匆忙開啟全面電動化轉型,其CEO三部敏宏如背水一戰般表示:“無論銷售收入如何波動,本田將在未來六年內向包括電氣化在內的研發項目投資總計約5萬億日元。”

中國新能源打造差異化

在出海市場規模未成氣候之前,車企在海外投建工廠及營銷服務渠道,需要冒很大的風險。相比日韓車企被動應戰之際,中國各家車企出海歐洲的征程中,要自信得多,大多複制中國商業模式。比如蔚來採取的直營模式,小鵬選擇的直營+經銷模式,比亞迪選擇的全經銷商模式。

考慮到自營體系的風險和投入,蔚來汽車的步伐在其中顯得最為激進。去年10月蔚來將NIO House帶到了挪威的首都奧斯陸,隨之一同而來的還有整個蔚來體系,包括換電、售後、NIO APP、BaaS等服務。

目前,蔚來產品線中多以中大型車為主,而挪威市場投放的首輛車型ES8仍是採用6/7座佈局。從結局來看,一年半時間,蔚來在歐洲市場銷量僅為700餘台,與最初定下的兩年交付7000輛目標差距甚遠。

近期,蔚來的第三個品牌計劃被曝出,代號“螢火蟲”,定價區間將聚焦在10-20萬元,且前期只在歐洲市場銷售。

今年3月,小鵬P5正式在丹麥、荷蘭、挪威以及瑞典歐洲四國共同開啟預訂;與此同時,荷蘭首家小鵬汽車品牌直營體驗店開業。與蔚來、理想等其他造車新勢力一樣,此次小鵬採取的也是“直營+授權”新零售模式。但這一模式是否真能撬動北歐市場還有待考驗。

小鵬通過經銷商進入海外市場,在中國的銷售體系中經銷商的比例也不低。採用經銷模式,能減少小鵬銷售、售後、門店投入的壓力,但這也容易損傷自身品牌和消費體驗等。目前,小鵬的計劃是在2023年-2025年,新出的所有車都支持中國、歐洲甚至更多國家的安全標準。

而理想的出海計劃暫時仍舊處在“觀望”中。理想汽車總裁沈亞楠也透露,理想汽車已建立了負責海外市場的團隊,研究海外市場的產品和渠道模式。

但是,由於中國新能源汽車廠商仍普遍面臨巨額虧損的情況,能否持續將資金投入到海外市場的運營、仍是一件猶未可知的事情。

如果要說中國國產新能源產品線最為豐富的品牌,那麼一定是比亞迪。憑藉自身的垂直整合能力和豐富的產品序列,上半年在中國狂賣60多萬輛。根據比亞迪此前披露的7月產銷快報數據顯示,當月海外銷售新能源乘用車4026輛。這是比亞迪首次披露相關海外銷售的月度數據。

比亞迪在海洋系列的打造上融入了更多的“大眾化”設計,圍繞e平台3.0或許將是比亞迪之後出海的核心,只是目前車型系列並不完善。

即便接連與歐洲、泰國經銷商達成合作,當下比亞迪的海外戰略還並未走上規模化。一方面由於比亞迪國內銷量火爆,產能較為吃緊;另一方面,比亞迪王朝系列針對中國市場打造,中國元素較為濃厚,是否能在海外市場獲得消費者青睞還有待考察。

另外,相比較奧迪在歐洲起訴蔚來,馬斯克前段時間為“比亞迪抄襲Model 3”的推文點贊,也是對比亞迪近一年多銷量增長感到壓力的體現。近期比亞迪海洋系列的第四款車海獅也被曝出諜照,其車身尺寸和外形輪廓都不免讓人聯想到Model Y。

在歐美等發達國家,“價格競爭”不再是最主要的競爭手段,車企需要通過知識產權、差異化服務、個性化服務等提高自己的市場地位。

除了蔚來這套用戶體系和比亞迪的多產品路線可以形成差異化外,智能化也被認為是國內車企出海的一大利器。

其中作為智能化中較為重要的高階輔助駕駛能力,幾乎成為了多數車企爭相佈局的領域,小鵬汽車也以較完善的輔助駕駛功能和較低的接管頻率在國內受到了不小關注,但也在海外的佈局中造成了難題。

中國自動駕駛技術路線現在以“多感知硬件+高精地圖”為主,而由於城市級高精地圖審批時間、準確性、時效性問題,前期建圖和後期維護均需要大量投入,短期內也只能在北上廣等一線城市推廣。

小鵬汽車CEO何小鵬在前段時間採訪中也透露,小鵬的自動駕駛將會逐步移除掉對高精地圖的依賴。

雖然國內也有如毫末智行這樣不依賴高精地圖的廠商,但由於海外交通法規和道路情況的不同,在國內所累積的自動駕駛數據也很難直接移植到歐洲市場。

再者,即便在歐洲市場累積了足夠的道路數據,在歐盟GDPR數據法規的限制下,也需要在當地建立數據儲存中心和相關的算法分析團隊,成本也將大幅增長。

在高舉自動駕駛旗幟的特斯拉身上,由於FSD遲遲未能進入中國(已向美國、加拿大市場推送,預計年底向歐洲市場推送),其在國內選裝率也不過1-2%,全球開通率為11%左右。因此,短期內車企出海還是要將盈利目標放在硬件上。

根據EV-EVS數據顯示小鵬汽車在歐洲1-7月銷量僅有不到500輛,小鵬海外業務多名負責人也在5月的組織架構調整中離職。

因此,在為國產汽車成群結隊出海而吶喊的途中,也要清晰認識到海外市場的差異和本地化適配經驗的不足。同時,老牌車企的反攻與特斯拉的規模化生產,也極易讓還未站穩的部分品牌“失去重心”。對於國產車企來說,確定了渠道銷售體系算是真正進入海外市場,但離賺錢的目標還尚且有一段距離。

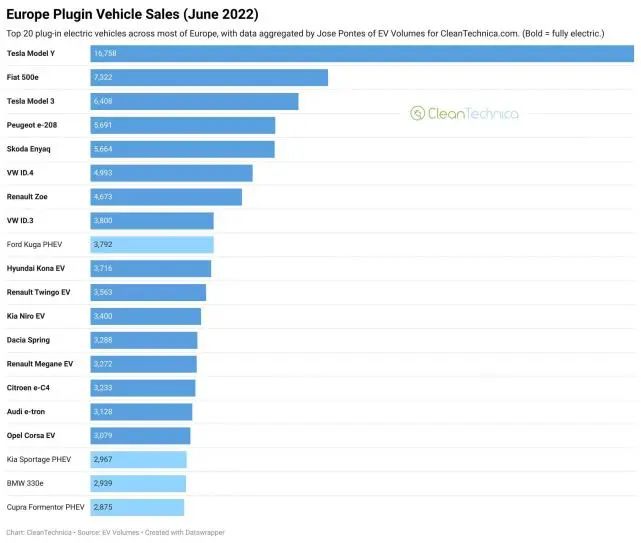

根據CleanTechnica網站數據,歐洲6月新能源汽車銷量中,包含菲亞特500e、標誌e-208、斯柯達Enyaq、ID.3/4在內的多個小尺寸車型銷量都名列前茅。其中由於Model Y仍舊依靠上海工廠出口,因此銷量為二季度總和,平均到每個月約為5500輛左右,實際排名約在第四位。

這也體現出歐洲買家與國內買家消費理念的差異,在歐洲,小尺寸新能源車型才是主旋律。擁有更寬闊的價格區間和更豐富的產品線或許才將是車企打開海外市場的前提。

銷量慘淡、特斯拉是繞不開的一道坎

回顧以往國外車企進入中國市場的歷程,出海大致可以分為三個階段:整車出海,當地建廠,本土化開發。整體來說,國產新能源汽車出海,仍舊處於整車出口的初級階段。如果將範圍縮小到新能源乘用車市場,中國自有品牌的佔比較低。

從整體銷量來看,根據相關數據顯示,在2021年,在歐洲市場上排名前二的車型分別是Model 3和大眾ID.3,緊隨其後的是法系車、美系車、韓系車和德系車。相比之下,除比亞迪的銷量達到三位數之外,其餘均為兩位數。

據海關總署公佈數據顯示,中國2022年上半年新能源出口共計20.2萬輛,同比增長1.3倍,佔汽車出口總量的16.6%。不過這其中,特斯拉上海超級工廠上半年就貢獻了97182輛,占到中國新能源汽車出口總數的48%。

可以說,即使中國新能源汽車產業起步快於歐洲傳統車企,產品迭代更新較快,競爭力更強,但無論是在國內還是國外,特斯拉一定都是繞不開的一個強力競爭對手。

今年上半年,比亞迪總計銷售新能源汽車約64.1萬台(含EV、PHEV),以近8萬輛的優勢領先特斯拉,但作為中國新能源老大哥其出口量也僅僅5523台。

特斯拉近期在歐洲市場銷量不佳,一方面原因是由於上海工廠的短暫停工,另一方面則是由於中國Model Y需求旺盛。

此前,特斯拉上海工廠主要供應歐亞市場,每季度前兩個月產量主要用於出口,第三個月主要用於中國市場,根據國海證券測算特斯拉在歐洲銷量大約滯後上海工廠出口1.5個月左右。

不過,隨著特斯拉柏林工廠開始生產,這一僵局將會被打破。根據此前消息,柏林工廠將在10月開始產量將達到3000輛/週,年底達到5000輛/週;同時,上海工廠也於8月7日完成了產線改造,預計年產能將從45萬台提升至75萬台。

目前特斯拉Model 3的提車週期官網顯示為14-20週,而Model Y最長需要等待26週(約半年)。除了歐洲市場和中國市場的產能得到保證,上海工廠的多餘產能還將被特斯拉用於亞太市場佈局,6月國產Model Y已在日本、澳大利亞、新加坡等地接受預訂。

從銷量和市場成熟度來講,歐洲無疑是國產品牌出海最好的選擇,但其光鮮亮麗的表面下仍舊暗流湧動。比起國外市場的競爭,中國市場的長期穩定依然重要,即便是擁有短期的技術領先,也很可能無法擋住歐美老牌車企的“斷臂求生”,更何況前路上還有一個特斯拉。

總的來說,中國汽車品牌要獲得歐洲市場的認可尚需要時間。加之歐美本土車企近期制定了激進的新能源汽車規劃,加速“補課”智能化,中國新能源汽車面臨不小的壓力,究竟能否逆風翻盤,還需很長的一段路要走。(騰訊科技)